建设金融中心:应成为国家发展战略

黄育华

随着科学技术发展的日新月异,金融创新蓬勃发展,世界各国和地区之间的金融活动日益密切融合,全球金融活动运行规则逐步统一,资金在全球各金融市场间自由流动,资本在世界范围内寻求优化配置和提高市场效率,并以此来实现经济发展和福利的增长,已成为新的发展趋势。

在此背景下,世界许多国家和地区纷纷调整自己的金融政策,重新整合金融资源,鼓励金融创新和提供全方位金融服务,谋求在全球范围内争夺金融资源和金融发展空间。国际金融中心作为一国经济金融发展的制高点和参与全球资源分配的控制中心,越来越成为国家和地区间经济金融竞争的关键。

一、金融业发展为金融中心建设带来新机遇

(一)金融机构通过兼并和重组,规模不断扩大

1999年2月1日,法国兴业银行和巴黎银行合并,组成法国第一、欧洲第三、世界第四大银行;1999年8月,日本第一劝业银行、富士银行和兴业银行三强合并,组成资产超过1.2万亿美元的世界最大银行——瑞穗金融集团;2000年3月18日,阿姆斯特丹交易所(Amsterdam Exchanges)、布鲁塞尔交易所(Brussels Exchanges)、巴黎交易所(Paris Bourse)的总裁签署协议,决定把这三家交易所合并,并命名为“欧洲的未来”(EURONEXT)交易所;2000年5月3日,伦敦证券交易所(LondonStock Exchange)和法兰克福证券交易所(Deutsche Bourse)正式宣布合并,组建新的“国际交易所”(International Exchange)。金融机构的兼并重组,不断改变着全球金融势力的版图,对国际金融中心的分布格局带来了巨大的影响。

(二)欧元的诞生加剧了全球多元化货币体系的集团化趋势

欧洲传统的国际金融中心格局,是以伦敦为中心,辅之以巴黎、法兰克福、苏黎世、卢森堡、布鲁塞尔等次级中心。欧元启动后,引发了新一轮的金融创新活动和银行业兼并的浪潮,欧洲原有的国际金融中心格局可能会被打破。由于英国不是首批欧元区国家,而且德、法在欧盟尤其在欧洲货币联盟居于主导地位,加之法兰克福是欧洲央行所在地,法兰克福、巴黎的国际金融中心地位会逐步上升,伦敦的全球性金融中心地位将会面临相对下降的趋势。

(三)网络电信技术的发展为金融业带来深刻变化

网络电信技术的发展,大大地降低了金融业的交易成本,促进了金融创新的持续发展,为金融机构创造了全新的运营环境。因特网技术的利用,通过建立网上银行,可以为客户提供全方位24小时不间断的“一站式”金融服务。资金的流入、流出不再集中于某个地理坐标,而是在无形的网络中运转,银行等金融机构信息流量的大小在金融中心中的作用愈来愈重要。这就要求金融中心在实体和虚拟两个层面上提供更加便捷高效的服务。

(四)避税型离岸金融中心面临新的选择

近50年来,避税型离岸金融中心依靠其税收等政策优势,吸引了巨额的国际资本,其离岸金融业务获得了极大的发展。据IMF资料显示,目前集中在离岸金融中心的财富至少有6万亿美元,而且还有继续增加的势头。离岸金融中心吸引了越来越多的国际资本流入,这引起了以美国为代表的发达国家的强烈不满,它们认为离岸金融中心的税收制度、保密制度和松懈的金融监管制度为逃税和洗钱提供了平台和场所。因此,经合组织(OECD)以“有害税收竞争”为由,强硬要求这些避税型金融中心限期调整其税收和其他相关政策。在强大的国际压力下,避税型金融中心由于综合经济实力较弱、国际影响力小而处于弱势地位,为避免经济陷入困境,不得不做出让步改革。这必将会使离岸金融业务在全球范围内进行重新调整。

二、中国迫切需要加快金融中心建设

世界经济的金融化和金融的全球化给各国经济带来了方方面面的影响,如何顺应这一历史趋势,立足本国、本地区的经济发展优势,建立起相应的国际金融中心,成为各国主动参与国际分工,分享全球经济一体化和金融全球化利益的必然选择。

(一)中国提升国际地位的战略选择

国际经验表明,金融中心城市具有发挥资本集聚和辐射功能,通过资金融通、资本运营来实现资源在全国甚至全球范围的优化配置,并且作为一种相对独立于其他产业的战略资源,持续带来金融中心所在城市及周边地区投资的繁荣,形成产业的扩张和交易的集聚,创造大量的就业机会和政府财政收入,为经济发展作出贡献。因此,借鉴国际经验,在市场主导的前提下,采取政府推动模式,加快建设国际金融中心将有助于迅速提升我国的国际经济地位,有利于推动我国主动参与经济金融全球化的进程和金融业的国际分工,提高我国的综合国际竞争力。

(二)中国经济发展对金融中心的客观要求

进入21世纪,世界经济形势的深刻变化和发展趋势,将给我国带来新的发展机遇和严峻挑战。面对经济活动更为开放化,贸易与投资活动更为广泛和深入地融入国际经济体系的这种新形势,国家“十五”规划关于产业结构的发展目标,明确提出要加快发展金融保险业。而要实现这一目标,就必须加快我国的金融中心建设。因为金融已成为现代经济的核心,金融中心已成为现代经济体系的重要标志。

今天的中国已令世人瞩目,特别是加入WTO之后,我国的国际地位和国际影响力不断提高,我国的经济发展潜力进一步释放。在“十一五”期间,北京将承办奥运会,上海将承办世博会,这无疑会给我国带来千载难逢的发展机遇,推动我国的经济和社会发展再上一个新台阶。同时,进一步促进我国经济与世界经济的融合,可以分享参与国际分工给我国带来的比较利益。因此,中国应积极应对“后过渡期”,主动迎接挑战,加快我国自己的金融中心建设。

(三)中国区域经济发展不平衡的要求

中国作为世界上最大的发展中国家,幅员辽阔,人口众多,经济发展潜力巨大,经济的增长必然产生对金融业新的、更多的需求。但中国经济发展又是不平衡的(见表1),经济发展的不平衡必然带来资金分布的不平衡,这种不平衡的资金分布,需要国家、地区或金融中心城市进行有组织的融通和调剂,这就在客观上为不同层次金融中心的发展创造了条件。同时,我国的社会主义市场经济,也要求金融市场在资源配置方面发挥基础性的作用,这就为我国金融中心的发展提出了内在要求。

表1 东、中、西部(按三大地带)经济发展比较(2002)

资料来源:国家发改委地区经济司编:《中国地区经济发展年度报告》(2003)。

三、建设金融中心:应成为国家发展战略

我国目前有许多城市提出了建设金融中心的目标,但金融中心的发展不能是盲目的。为避免金融资源的巨大浪费,我国迫切需要制定金融中心发展的国家战略,站在全球金融业发展和国家利益的高度,来研究和规划中国金融中心的建设与发展。本文通过研究,提出了中国金融中心发展的指导方针、战略目标、实施步骤和指定目标的依据。

(一)战略方针

合理布局、整合资源、市场主导、政府推动。

(二)战略目标

在《1996~2050年中国经济社会发展战略》中,明确提出中国金融业发展战略目标是:

“从1996年到2050年,经济的金融化程度将大大提高,金融业的发展趋于成熟;主要金融总量将居于世界前列,结构指标和金融效率达到发达国家当时的平均水平;人民币实现完全的自由兑换,上海、中国香港即将成为世界最主要的金融中心,另外还将形成4~5个区域性金融中心;金融业产值在国民生产总值中的比重将超过15%;人们经济金融生活的便利程度基本达到发达国家的水平。”以上述金融业发展战略目标为依据,我国金融中心发展的战略目标是:争取在21世纪中叶之前建成1~2个全球性国际金融中心,全面提升金融运行质量和对国际金融市场的影响力。

(三)实施阶段

上述战略目标的实施,可以分为以下三个阶段:

第一阶段:从现在到2008年,在“合理布局,整合资源,市场主导,政府推动”的战略方针指导下,继续巩固中国香港的区域国际金融中心地位,完善北京全国金融管理中心和上海国家级金融中心功能,同时形成几个金融资源优势明显,有一定规模,位于国内不同区域节点的地区金融中心城市。

第二阶段:从2009年到2020年,不断提高各层次金融中心城市金融业发展的水平和影响力,把中国香港发展成为全球性国际金融中心,北京和上海向区域性国际金融中心迈进,并成长起3~5个国内地区性金融中心城市。

第三阶段:从2021年到2040年,据高盛测算,中国的经济实力将在2039年超越美国。届时,中国金融中心建设,将再上一个新台阶,即在巩固和扩大中国香港作为全球性金融中心地位的同时,将北京或上海建成新的全球性国际金融中心。同时,再推动2~3个国家级金融中心城市的形成。

(四)发展层级

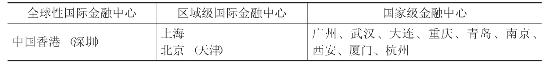

依据上述战略目标和实施阶段,在向国际金融中心迈进的进程中,可确定不同的层级(见表2)。

表2 到2040年我国金融中心发展目标和层级

中国香港(含深圳)凭借已形成的区域性国际金融中心优势,依托珠江三角洲地区的经济发展活力,可以向全球性金融中心迈进,这是第一层级。在第二层级中,北京可依托已经形成的环渤海经济圈发展优势,在目前作为全国的金融管理中心的基础上,首先明确全国金融中心的功能定位,并联合天津贸易港口和金融资本优势,逐步发展成为太平洋西岸重要的区域性国际金融中心;上海则可依托长江三角洲地区强大的经济能量,发挥目前已经形成的国家级金融中心的优势和对南亚的辐射能力,努力发展成为区域性国际金融中心。

在第三层级中,大连可依托金融资本雄厚、国际金融产业聚集、航空基础设施完善、加之地理位置优越和金融产业人才等优势建成东北地区乃至东北亚经济区的金融中心;武汉则可发挥其九省通衢的便利条件以及航空基础设施和人才优势建成中南地区的金融中心;青岛可依托其国际金融产业聚集、航空基础设施和科技竞争优势建成黄河中下游地区的金融中心;南京可依托金融资本、国际金融产业聚集、科技优势和舒适的生活环境建成长江中下游地区金融中心;广州可依托相对完善的金融体系,密布的金融网点和雄厚的金融资源建成华南地区的金融中心;厦门可依托优越的地理位置、国际金融产业聚集和航空基础设施等优势建成闽台地区的金融中心;重庆可依托人才、国际金融产业聚集和航空基础设施等优势建成西南地区的金融中心;西安可依托科技、人才等优势建成西北地区金融中心。

四、制定战略方针和目标的主要依据

(一)遵循全球金融中心发展的一般规律

国际金融中心的形成模式主要分为自然形成和政府主导两种。自然形成的国际金融中心一般产生在发达资本主义国家,是市场经济长期自由发展的结果;而政府主导的金融中心多产生于第二次世界大战以后新兴的工业国家(地区),这些国家(地区)的经济处于发展的起步阶段,金融体系尚不完备,面对与金融自由化与金融全球化的发展浪潮,亟须发展本国金融业以促进经济超越式发展。于是便以政府力量来主导推动金融业的国际化与市场化进程,建设本国(地区)的国际金融中心,便成为金融中心发展的一般规律。

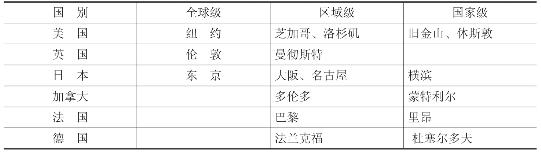

政府主导的金融中心自一开始便着眼于带动整个国家经济及金融业的发展,其动力来自政府力量的介入,是人为产生的“推动力”,具有目标明确和积极主动的特点。20世纪中后期,科技进步大大地加快了国际金融中心城市的发展,形成了多层次、多元化的趋势。在一个国家或地区内,可以同时拥有若干个功能互补、层次不同的全球性国际金融中心、区域性国际金融中心以及国内金融中心(见表3)。这些不同层次的金融中

表3 部分国家不同层次金融中心分布表

心对促进本国或地区的经济发展都发挥着积极的作用。

(二)中国金融中心城市提出的发展目标

根据对我国金融中心城市的研究和考察,目前除中国香港已经成为区域性金融中心之外,内地只有上海和北京能够承担起建设国际金融中心的历史重任。因此,研究我国的金融中心发展,首先应研究上海和北京金融业的发展。

目前上海和北京都已提出了大力发展金融产业的目标,特别是上海提出了建设国际金融中心的发展战略,而且正在实施之中,即从“十五”开始到2020年,将上海初步发展成为亚太地区重要的国际金融中心之一,并开始向全球性国际金融中心迈进。这一战略目标,具体分三个阶段来实现:第一阶段是从现在起到2005年,努力实现“四个基本确立”的目标,即基本确立金融在上海经济发展和城市功能优化中的核心作用;基本确立国内外金融机构主要集聚地的地位;基本确立国内体系完善、辐射力强的金融市场中心的功能;基本确立公平、公正、公开的金融发展环境。第二阶段是从2005年到2010年,实现“四个基本形成”的目标,即基本形成适合国内外投资者共同参与、具有国际影响力的市场体系;基本形成以具有国际性影响的金融控股集团为核心、中外资金融机构共同发展的多元化的金融机构体系;基本形成与我国经济发展需要相适应的人民币金融产品创新和交易中心;基本形成符合国际惯例、规范有序的交易制度和法律体系等金融发展环境。第三阶段是从2010年到2020年前后,基本建成与我国国际地位、人民币国际影响相匹配的亚太地区国际金融中心之一,使上海成为国际资本集散地和全球资金交易场所,并开始向全球国际金融中心迈进。

北京根据首都的地位和优势,提出了建设现代化国际大都市和世界城市的战略目标。在国际化大都市和世界城市的建设中,北京又根据其经济结构特征和第三产业发达的实际,及时提出了加快发展金融产业的发展目标。根据《北京市“十五”时期金融业发展规划》要求,到“十五”期末,金融业将实现增加值700亿元(2000年价格),年均增长约13%,在第三产业增加值中所占比重达到30%左右,在全市国内生产总值中的比重约达到19%左右;到2010年,金融业实现增加值1120亿元(2000年价格),年均增长约10%,在第三产业增加值中所占比重约达到33%,在全市国内生产总值中所占比重将达到20.5%。这一发展目标已经达到了发达国家的水平。从中可以看出北京进一步优化经济结构,大力发展金融产业的决心和与时俱进精神。

(三)京津、港深经济融合的趋势

地理位置、经济实力和金融发展是金融中心形成所需要的最基本的三大要素。在建设金融中心的进程中,京津、港深将互相借力,并有可能到2040年融为一体。

1.从地理位置来看,深圳与中国香港仅一河之隔,直线距离不足5公里,而天津距北京不到120公里,车程不过1小时。优越的地理位置和便捷的交通为京津、港深的融合提供了客观基础。

2.从经济的互补性来看,如果京津、港深一体化,实现城市之间的优势互补,所产生的巨大能量将远远超过“1+1”的结果。京津所在的环渤海地区是中国经济发展最具后发优势的区域之一,天津现有的空港和海港设施可以有效弥补北京空运和海运能力的不足,为北京发展高端金融服务业提供有力支撑;而北京依托已形成的全国金融管理、资金清算、金融研发、债券发行和信息交流中心的地位,对天津金融业发展,特别是滨海新区的建设,无疑会起到有力的带动作用。

地处珠江三角洲的中国香港,作为亚洲的金融中心,金融业无论在规模、机制还是法律环境、监管体系等方面都已非常成熟和完善,如能借助深圳的发展活力,无疑将会使其实力大大增强。同时,深圳如果能借CEPA之机,与中国香港形成共存共进的关系,其金融业发展完全可以更上一层楼。因此,为进一步巩固中国香港的亚洲金融中心地位,中国香港和深圳应形成合力,融为一体,并努力向全球性国际金融中心发展。

3.从建设全球化国际大都市的要求来看。目前,北京、深圳和天津都明确提出建设国际化大都市的发展目标。关于国际大都市的标准和具体指标,虽然专家有不同的见解,但几乎所有专家都把国际金融中心功能作为衡量国际大都市的重要指标,甚至是第一位指标。京津、港深分别属于同一都市圈,实现一体化则有助于各自发展目标的实现,并进而带动两大都市圈的整体发展。同时,现代化大都市的形成也依赖于它所依托的区域,区域的发展水平对大都市的形成起着决定性作用。因此,只有加快京津、港深的一体化进程,实现两大都市圈的良性互动发展,才能提高我国大都市圈的综合竞争力。

(原载《农村金融研究》2004年第8期)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。