对顶部形态的判断和确认非常重要,这是决定下一步操作的重要依据,一旦判定K线中期见顶,就要做好平掉原有多单并择机开出空单的准备。对不同风格操作者来说,所有周期K线上的顶部形态都具有同等含义,预示着在其操作周期的基础上,未来很长时间将难以继续上涨,甚至不可能见到更高价位。

从某种程度上讲,对中期顶部形态的研判远比其他任何形态重要,这是基于国内股市只能做多的交易制度而言,如果出现对中期顶部的漏判或错判乃至不少人还将其当作买点对待的话,往往必亏无疑。事实上,国内投资者中的绝大多数被套者,正是因为在周K线上的顶部形态期间买入,才造成了被套若干年的恶果,有的甚至半辈子都难以解套。

对于时间跨度很长的中长线走势来说,学会判别某只个股乃至大盘的顶部形态将有助于在未来很长时间内将其列为禁入名单,从而将入场风险降到最低程度。相反,在入场之前,只对那些符合底部形态特征或至少符合“买点”特征的个股进行操作,无疑可以大大提高每一次操作的成功率及收益率。

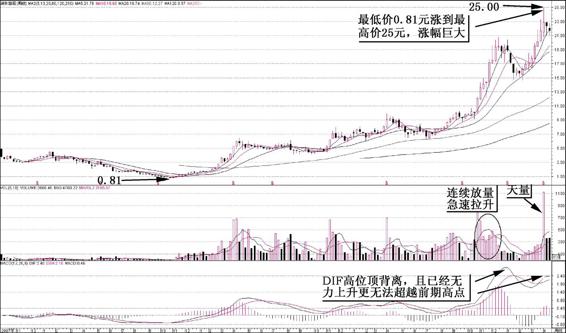

很多投资者在买入某只个股的时候不看K线图或根本看不懂K线图,面对顶部价位期间充斥于各种媒体的诸多美丽故事而经不住诱惑,无意间就勇敢地成为了高位接盘者。为使读者清楚究竟什么样的形态必须将其判为绝对不能介入的形态,先来观察一下就在本书写作时(2011年4月15日)深圳惠程(002168)的周K线形态(如图9-3所示),培养一点感性认识。虽然该股的后续走势究竟会怎样作者也不得而知,但至少具有类似形态的个股的期望值将极小而蕴藏的风险却十分巨大,投资者必须将其归入绝对不能再介入开多的情况。至于最终结果将如何,作者在阅读此段文字时可以自行根据该股的后续实际走势看图验证。

图9-3 深圳惠程(002168)周K线上初显典型中期顶部形态

从图9-3可以清楚看出,该股在2008年大熊底的时候股价仅有0.81元(前复权价格),而2011年3月底至4月初期间已经涨至25元,两年半时间涨幅近30倍!由于该股与大盘经历了2007~2008年同期的“牛”“熊”走势,如果投资者对该股的涨幅无动于衷而仍然抱着更高的幻想的话,可以通过简单对比而看出其股价究竟高到了何种程度——大盘最低点1 664对应其最低价0.81元,那25元对应大盘点位为51 358点;2007年大盘在6 124点时该股价位为4元,那25元对应大盘点位为38 275点。

面对如此大的涨幅,风险有多大不言而喻,如果在这种情况下投资者仍然痴迷于入场做多,除了将其行为看做疯狂之举、刀口舔血之举,再也找不到更好的说法,当然日后一旦被长时间深套,也属市场对其疯狂做法应有的惩罚。换言之,在这种情况下的买入被套者,不值得任何人同情,这种被套属于对无知之人的应有惩罚,如果这种人都能赚钱,倒是很不正常的事情,也说明金融市场真是送钱的地方了。

除了价格上的涨幅之外,成交量的高位巨量、天量及DIF指标的顶背离,也是该股疯狂见顶的明显标志,均属以周K线为参考的中长期投资者绝对不能介入做多的形态。相反,面对如此明显的顶部形态,若是可以做空的话,倒是投资者极好的逢高开空的好品种。

虽然每个周期K线上都存在顶部形态,本书也将其当作完全同等的地位对待。但是,为了加深读者对长期顶部形态的印象及理解,学会对这些形态的识别及主动规避,使持股者找到离场的强有力理由,至少不至于在如此形态下仍去做多,本小节均以日K线及周K线为例,给出一些经典的顶部形态特征,同时给出详细的技术判别依据。

例一:医药指数周K线上的中期顶部形态

图9-4所示为医药指数于2006年3月至2010年年底的周K线图,该图上面的两次中期顶部形态十分明显且具有诸多共性,可以为我们提供非常直观的判断依据。

图9-4 医药指数周K线上的中期顶部形态(2006年3月17日~2010年12月31日)

从图9-4可以看出,首先,医药指数在2007年4月、9月及2008年1月出现了三次高点,其间震幅特别大,表现出很高的熵值;其次,K线与短期均线系统频繁发生刺破及缠绕现象,这是即将完全“收复”该均线系统的前兆;再次,在2007年4月创出天量,随后量能出现明显萎缩,进入典型的缩量上行阶段,高位天量后的任何缩量上行均应被视为诱多行情,每一个高点位置均为多头卖点或空头开仓点;最后,三个高点分别对应的反映市场多头场强度的DIF指标呈现逐级减小的特征,显现出明显的顶背离特征,从历史最高区域下行的DIF指标,随着多头氛围的逐级减小,在行将消失而进入空头场之前的最后一次背离,属于多头绝佳卖点或空头绝佳开空点。

经过9个月时间的筑顶,最终顶部形态构造完毕,中期转势得以完成,医药指数进入了一轮快速下跌走势,从最高1 215点跌到最低476点,累计跌幅超过60%,最终才与长期均线系统中的最后一根均线——250周线发生弹性碰撞而步入下一轮中期上涨行情。

对于图9-4中第二个中期顶部的判断,仍然基于与第一个顶部类似的思考:(1)从最低点476点涨到1 647点,涨幅约246%,对于分类指数来说涨幅十分惊人;如果分别以2007年最高点为参考而折算的话,医药指数的1 647点大约相当于上证综指8 300点的位置。(2)2010年4月出现天量之后的缩量新高,但此时DIF指标出现顶背离,此为该阶段的中期卖点之一。(3)在时隔16个月之后首次与60周线相遇,发生弹性碰撞概率几成必然,实际上也的确发生了弹性碰撞,但结果却显示出该均线的能量明显不足而被K线轻易刺破,弹性碰撞发生得很不干脆,该现象的出现必须引起场内持股者的高度警觉,说明60周线在下一次再相遇时将很难继续提供支持。(4)2010年12月,天量再现而K线滞涨,表明系统负能量开始大量涌现,这是转势初期的标志性信号,如果结合此时的DIF指标考虑的话,可以肯定这里是一个绝佳卖点。(5)DIF指标的绝对值并不太高,离历史最高值相差较远且已现顶背离现象,形态上DIF值已经无法继续增加,正向加速度已经无法维持,反向加速度即将出现。此时在DIF值并不太大且已经顶背离的情况下,下一次顶背离将出现在较长时间后,且届时有可能已经出现较大跌幅,所以这里就是绝佳卖点,就是周K线上的中期顶部高点位置。

正是基于以上分析,作者在同期的新浪财经博客中作出了如此判断,并在一轮下跌之后进入反抽之际的2011年2月下旬至3月下旬的一个月时间内,通过各方渠道表达了该指数必须清仓出局的观点,并将其列为国内股市该时段风险最大的分类指数之一。至于随后结果如何,读者也可与作者写作(2011年4月16日)之后该指数的实际走势对照检验。

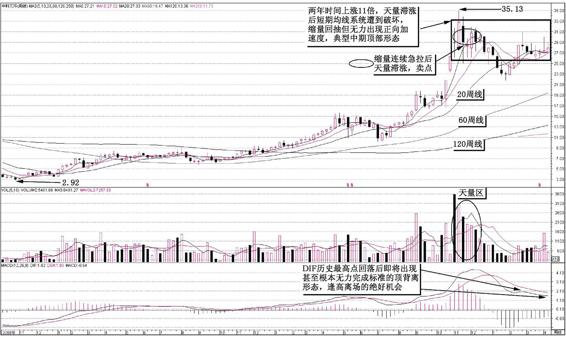

例二:中科三环(000970)周K线上的中期顶部形态

图9-5所示为中科三环(000970)于2008年10月至2011年4月初的周K线图,该股周K线上的中期顶部形态与前一例存在差异,但也属典型形态。

图9-5 中科三环(000970)周K线上初显的中期顶部

(2008年10月10日~2011年4月8日)

之所以将图9-5所示的周K线图判为中期顶部形态,理由如下:(1)2008年行情启动时的最低价为2.92元,2010年11月最高价已达35.13元,两年时间暴涨11倍。(2)该股从最低价到图示最高价期间,成交量始终没有出现特别异常情况,同时DIF指标也一直表现正常,仅在2010年9月出现过顶背离的苗头,但最终未能完成顶背离便再次与K线走势保持完全同步,不断向着历史高位运行,这种走势对于持股者来说十分安全,当然也可作为一路逢低介入或加仓的“放心股”;对此类型走势的个股,投资者在不出现连续拉升及天量之前,均可放心持有。(3)从2010年10月开始,不到一个月时间内,股价实现翻倍,其间天量不断、震幅巨大,系统的多头场及熵值达到空前的高度。(4)连续数周放出天量但价格滞涨,高位负能量大量涌出迹象十分明显,为短期较好卖点。(5)短期均线系统与中长期均线过于发散且遭到严重破坏,K线与其缠绕已久导致均线的支持功能丧失殆尽。(6)对于DIF指标创出历史最高纪录的情况,中期离场点均应选在DIF出现顶背离之际,但该股在随后的走势中已经无力完成顶背离形态,操作者应该选择在DIF与DEA最接近的时候逢高出局;此外也要根据图9-5所示的末期DIF与DEA的趋势提前判定出MACD红柱很难放出,即正向加速度无法出现,系统将在反抽后继续接受反向加速度的作用,从而成功完成中期顶部形态的构造,此为中期出局的绝好机会。

实际上,如果参考该股同期的日K线走势(如图9-6所示,图中已经给出了详细的图解)的话,将为周K线顶部形态的判断提供进一步的技术支持。

图9-6 中科三环(000970)日K线上的中期顶部形态

(2010年6月1日~2011年4月8日)

综上所述,我们完全有理由将中科三环(000970)的周K线判定为中期顶部形态。截止到作者截图时(2011年4月8日)为止,该股周K线尚未真正破位,读者也可在阅读时参考随后的实际走势进行验证,观察从此之后该股的获利机会及涨跌情况,是否在图示价位区属于投资者绝不能参与的情况。当然,由于该股长周期K线仍保持很强的多头场氛围,以后还会出现多次类似重庆啤酒那样的绝好中短线机会。

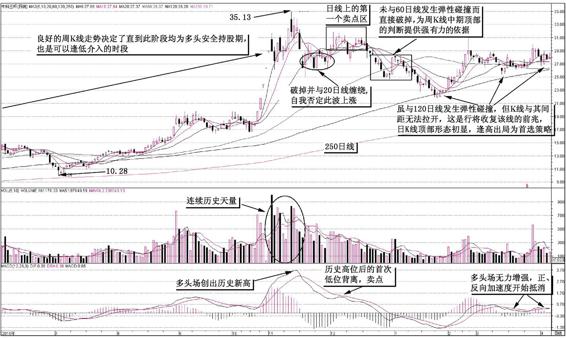

例三:海南椰岛(600238)周K线上的中期顶部形态

图9-7所示为海南椰岛起自2008年大熊底至2011年4月15日的周K线图。

图9-7 海南椰岛(600238)周K线上初显的中期顶部形态

(2008年10月17日~2011年4月15日)

如果仅从K线图及均线系统来看,本例具有极大的迷惑性,因为K线图本身没有出现任何不好的因素,甚至还会被诸多投资者看成介入做多的良机,而实际上该股蕴藏着巨大的风险,也属于绝对不能介入的个股,理由如下:

(1)该股最低价为2.28元,最高价为20.34元,两年时间内累计涨幅高达792%,属于涨幅巨大之个股。

(2)经过近一年的缩量上涨之后,于2010年7月开始出现连续放量上涨走势,鉴于此时股价已高,所放成交量只能理解为拉高出货或博弈所致,不管属于哪种情况,风险已经开始聚集。

(3)2010年11月12日,当周内放出准天量的成交量,K线上留下了超过10%幅度的长长上影线,场内主动出货迹象十分明显。

(4)2010年11月,在股价创出新高的情况下,DIF指标无力同步而出现典型的顶背离形态,说明场内多头氛围已经无力继续增强。

(5)图9-7所示末期,量能严重不足,DIF指标接近0轴,从其趋势上看完全无力超越前期高点,甚至MACD要放出红柱都极为困难,说明系统多头氛围已经散去,且很难再次得到持续的正向加速度的支持。

(6)图9-8所示为图9-7所示的周K线末段的日K线图,也给出了诸多对该股未来走势极不看好的理由。

图9-8 海南椰岛(600238)日K线上的中期顶部形态

(2010年4月26日~2011年4月15日)

综合来看,虽然表面上看该股截止到截图日在周K线上仍然没有表现出让人恐惧的形态,且月K线多头场仍然很强,但鉴于其内部危机四伏,上涨的期望值十分有限而下跌的概率极高,故从最稳妥及最安全角度出发,我们仍然将其评估为风险极大的中期顶部形态,并列入绝对不能介入之股。

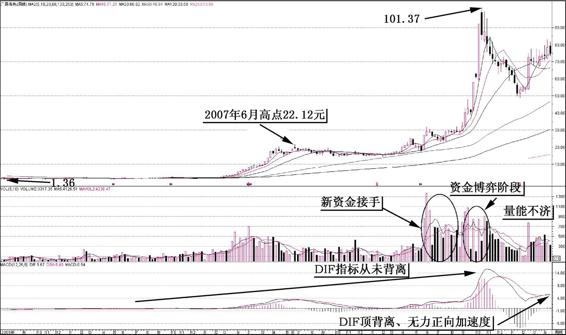

例四:广晟有色(600259)周K线上的中期顶部形态

之所以举例广晟有色,是因为该股的走势及形态具有很强的代表性,且就在作者写作本书期间(2011年4月上、中旬),曾有多位投资者通过各种渠道询问能否介入该股或已经被套该如何操作,认为可以买入者的理由很简单甚至非常天真:据说该股还可以涨到100元。面对如此走势的个股,没有经验或完全不具备判断能力的投资者很容易陷入圈套而在高位接手,从而沦为深度被套者。实际上,要将类似个股判为巨大风险股是十分简单的事情,每个人都可以做到,只是大多数人常常只想着梦中的上涨利润而忽视了下方巨大涨幅所暗藏的杀机而已。

图9-9所示为广晟有色(600259)于2005年7月至2011年4月的周K线图。

图9-9 广晟有色(600259)周K线上的中期顶部形态

(2005年7月8日~2011年4月15日)

按照前复权价位计算,该股2005年行情启动初期的最低价为1.36元,2010年10月最高价为101.37元,累计上涨100.01元,涨幅达73.5倍,属这几年内涨幅最大的个股之一。在截图末期,作者便将其列入“绝对不能介入的个股”之列,理由如下:

● 涨幅实在巨大,大得惊人;

● 天量已现,该阶段量能严重欠缺;

● 短期均线系统遭到践踏,各中长期均线间距过大;

● 代表着多头场强度的DIF指标虽然位置仍然不低,但已经无力向上,最终只能选择向下;

● 代表着上涨加速度的MACD指标已经无力出现,系统很难得到向上的提速,倒是很容易继续出现反向加速度,最终迫使K线向下运行。

鉴于此,虽然均线系统中的诸多中长期均线仍然十分强劲,预示着该股在未来较长时间内还很难完全转“熊”,但从投资安全角度出发,也必须将此类个股打入冷宫,不得介入,更不能在那么高的价位介入。至于投资者以“有可能从70多元涨到100元”为理由买入该股,更属画饼充饥甚至非常天真的理由,何况上方30%的涨幅对应下方73倍的涨幅而言,机会与风险显而易见。

该股唯一值得冒险者参与的操作是,充分利用该股周K线上极度发散且斜率较大的中长期均线系统,在综合考虑弹性碰撞的前提下,日后参与一些波段反弹行情,但截至本书截图时日(2011年4月15日),属于绝对不能介入之股。

例五:四川长虹(600839)周K线上的中期顶部形态

前面诸多举例均属作者写书期间正在构筑的中期顶部形态,其走势的真实性有待读者自己去验证。为进一步向读者展示不幸在高位买入后的巨大风险,现以已经载入史册的四川长虹(600839)走势为例,继续分析中期顶部形态的典型特征。

20世纪90年代的四川长虹,其市场地位无与伦比,扮演着同期上海市场一面大旗的角色。图9-10所示的这段K线图,记录下了四川长虹公司及其股票的一度辉煌。

图9-10 四川长虹(600839)周K线上的中期顶部形态

(1994年7月22日~1998年3月13日)

该股从1.52元连续上涨到13.98元——其间最耀眼的一段走势是从1996年4月的2元涨到1997年6月的13元!人们在疯狂之中追捧着长虹,期盼长虹为其带来财富上的“长虹”。实际上,按照《证券物理学》判别标准,在人们最疯狂购入长虹股票的时候,正是蕴藏巨大风险的时候,简单理由如下:

● 累计涨幅巨大——当时股价翻倍已经相当了不起,累计超过8倍的涨幅更属罕见;

● 短期均线系统已遭破坏,均线系统之间的间距过大;

● 量能严重不足,典型量价背离;

● DIF指标从历史高位盘下,一路表现出顶背离特征,并在创出13.98元之际时完成完美的顶背离形态。

面对如此判断,四川长虹在截图末期时段虽然不能肯定即将转势进入下跌,但至少属于绝对不能介入之股。事实上,直到作者写作此书时(2011年4月15日),该股收盘价仅为4.47元,以其13.98元的最高价计算,14年后的价格仅为当时最高价的32%,下跌幅度仍然高达68%!这就是追高买入的代价,既包括股价空间上的损失,也包括时间上的损失,而在实际操作中,类似情况并不罕见。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。