【摘要】:假设连续时间经济中,T时到期的无风险零息贴现债券t时的价格表示为P(t,T),满足下列的随机微分方程:其中σP(t,T)是时间的决定性函数,z1为真实测度Q下的标准布朗运动,σP表示任意的瞬间收益均值,而且并不影响下面的讨论。本书中,进一步应用远期风险中性测度定价方法,即应用T时到期的无风险零息贴现债券t时的价格P(t,T)为计价单位,而不是应用货币市场账户为计价单位,关于计价单位选择与测度变换方法参考Geman。

二、基本模型描述

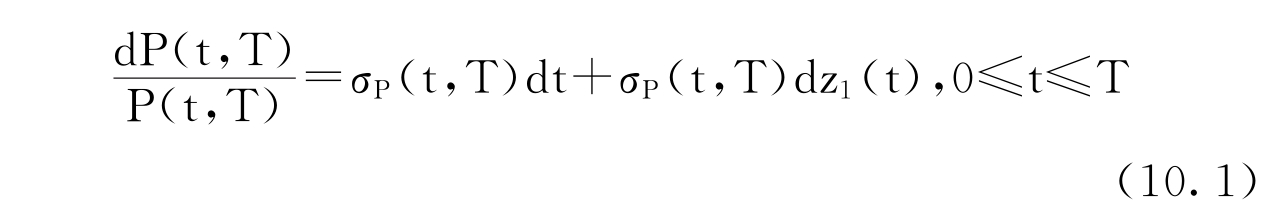

假设连续时间经济中,T时到期的无风险零息贴现债券t时的价格表示为P(t,T),满足下列的随机微分方程:

其中σP(t,T)是时间的决定性函数,z1(t)为真实测度Q下的标准布朗运动,σP表示任意的瞬间收益均值,而且并不影响下面的讨论。

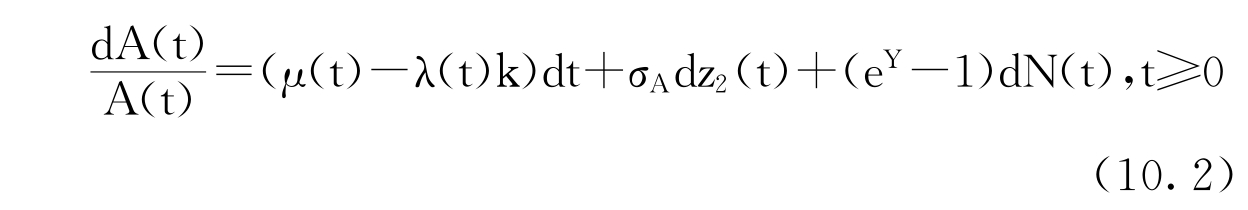

假设公司资产的总价值A(t)在Q测度下满足下面的随机微分方程:

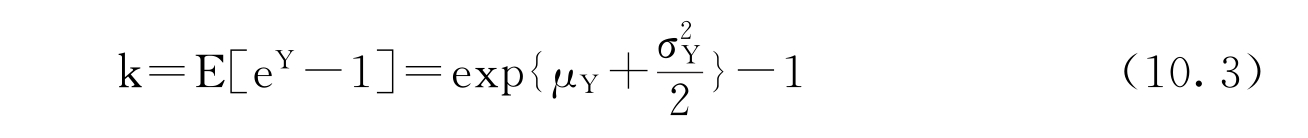

这里波动率假设为常数,z2为标准布朗运动,满足dz1(t)dz2(t)=ρdt,N(t)为具有决定性强度函数λ(t)的非齐次泊松过程,Y表示具有均值μY,方差σ2Y的标准正态随机跳跃幅度,定义平均跳跃幅度:

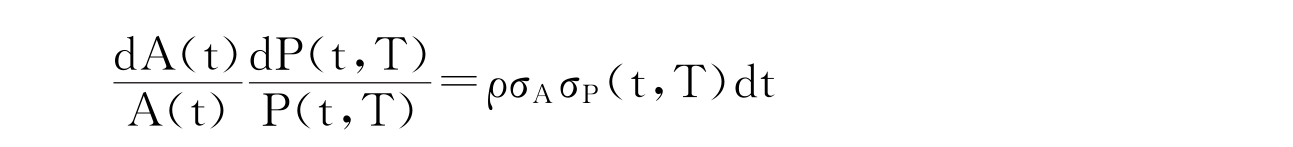

假设泊松过程N(t)和随机跳跃幅度Y相互独立,而且公司资产与零息贴现债券的协方差可表示为:

这里金融市场被假设为完全和无摩擦的,交易连续发生,无税收,无交易成本。公司价值与公司的资本结构决策无关,即Modiglian-Miller命题(1958)成立,股票持有者只有有限责任。假设违约只在到期日T才发生,违约发生时间为取值于T或∞的随机变量,假设经济中无套利机会存在,即等价于存在风险中性测度,可以应用风险中性测度定价方法给基于基础资产为公司资产价值A(t)的未定权益定价。本书中,进一步应用远期风险中性测度定价方法,即应用T时到期的无风险零息贴现债券t时的价格P(t,T)为计价单位,而不是应用货币市场账户为计价单位,关于计价单位选择与测度变换方法参考Geman(1995)。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。