第二节:几种常见量能的形态

对于股市的量能形态,这里主要分析最常见的四种,它们分别是放量、缩量、天量、地量。

(一)放量

量是成交量,成交量比前一段时间明显放大我们称之为放量。放量是支持一轮强势行情的基础。一般情况下,上涨过程中放量,并在涨升途中的暂时性调整中缩量,是种良好的放量状况,可以推动股指持续走高。但是,也有例外的时候,例如某些主力介入较深的个股,一般是在行情启动初期放量,而在该股以后的上涨过程中却一直保持缩量,这类个股大多会产生长久的强势行情。

例如,昨天全天的成交量是1亿,今天忽然变成4亿了,就是放量。如果今天变成了1.1亿,就不算。放量是相对而言的,昨天1亿,今天变成1.5亿,你也可以说它放量了。放量分相对放量和持续放量。相对放量就是今天与昨天比,本周与上周比。持续放量是最近几天和前一段时间的某天的量作比较。

股市操作中经常发现有些个股走势出现异动,例如成交量突然成倍增大,短期就实现巨量换手。主力的意图要综合多方面的信息来判断,有时属于主力出货,有时属于主力换庄,投资者可根据放量出现的位置、K线形态等来判别。

(1)底部放量

不管是对大盘还是单独某一只个股,底部放量是指大盘或该股经历很长一段时间的横盘和量能的持续萎缩之后,出现了成交量明显放大的局面。这里又分为底部放量上行、放量下跌和放量横盘。

对于在底部有放量上行的股票,往往说明主力有进货的趋势,所以此时底部放量一般可以看做是一只股票或者大盘一个阶段行情的开始。

而对于底部放量下跌则说明一只股票在突破底部平台后不是向上,而是掉头向下继续杀跌。这种股票一般是业绩或者某方面出现了不可预知的情况,主力往往先于散户得知消息,因此对于底部放量下跌的股票投资者更要谨慎。

底部放量横盘往往是主力还没有收集足够多的筹码,因此此时会用放量震仓的手段来迷惑部分投资者,让这些投资者交出手中的廉价筹码,一旦时机成熟,将会突破盘整平台,走出上涨行情。

底部放量图

(2)高位放量

高位放量,通常指的是证券价格(股价、期货合约价格等)在经过一段时间比较大的涨幅后、处在相对高价位区时,成交量仍在增加,而股价却没能继续上扬,呈现出高位量增价平的现象。这种股价高位放量滞涨的走势,表明市场主力在维持股价不变的情况下,可能在悄悄地出货。因此,股价高位的量增价平是一种顶部反转的征兆,一旦接下来股价掉头向下运行,则意味着股价顶部已经形成,投资者应注意股价的高位风险。当然,并不是所有的高位放量都是头部的信号。首先要查看股价的涨幅大小,一般来说涨幅超过同期指数涨幅30%以上,或者绝对涨幅达到50%、100%、200%及以上的高位放量,形成头部的概率就很高。

高位放量图

(二)缩量

缩量是指市场成交极为清淡,大部分人对市场后期走势十分认同,意见十分一致。

缩量主要分两种情况:一是市场人士都十分看淡后市,造成只有人卖,却没有人买,所以急剧缩量;二是,市场人士都对后市十分看好,只有人买,却没有人卖,所以又急剧缩量。缩量一般发生在趋势的中期,大家都对后市走势十分认同。下跌缩量,碰到这种情况,就应坚决出局,等量缩到一定程度,开始放量上攻时再买入。同样,上涨缩量,碰到这种情况,就应坚决买进,坐等获利,等股价上冲乏力,有巨量放出的时候再卖出。

我们通常见到的两种情况是缩量上涨和缩量下跌。

(1)缩量上涨

缩量上涨是指在股票价格或指数上涨的过程中成交量较前些交易日有明显萎缩现象。这种现象说明成交的只是场内资金买盘,场外资金进场不积极,观望心态比较严重。这时候作为投资者来说更应该选择观望的策略,等待趋势明朗之后再进行交易。

缩量上涨图

(2)缩量下跌

缩量下跌是指股票价格或大盘指数在下跌的同时成交量相对前几个交易日明显下跌。

缩量下跌图

对于大盘而言,缩量下跌一般是个调整过程或分歧阶段,短期涨跌主要看后面的消息方向,利空消息将导致下跌,反之向上。缩量下跌后继续跌的可能性比较大,但不是一路下跌到底,总是在中间出现短暂的调整,那是出现下跌后多空分歧造成的。

对于个股的缩量下跌而言又可分为两类:①庄家为了吸货,打压股价,但是股票成交量不大,说明散户惜售,这时应该买入持股;②市场进入熊市,阴跌不止,离场观望,切勿抄底。

(三)天量

天量指极大的数量,用在股市上代表着某只股票或整个市场当天巨大的交易量。天量通常与突破相关联,我们常说的天量上涨或天量下跌,都是表示股票价格或指数与前段时间走势拉开,预示着进入快速上升(下降)通道以及形态反转的可能性。

所谓天量天价、地量地价是指从成交量的大小可以看出股价所处位置的高低。成交放出巨量时股价往往处在相对的高位,而成交极度萎缩时说明股价已跌至相对低位,这对短线操作者寻找买点和卖点特别有效。假如某一股票在一段时间内成交量逐步萎缩,当量无法进一步萎缩时往往意味着股价将止跌。一般来说,热门股成交量处在一个月来的最低水平时,阶段性低点将有可能出现,反之亦然。在牛市行情中,放量本来是件好事,但成交量必须是温和放大,如果量能突然急速放大,那么无论行情处于哪个阶段,投资者都需要立即清仓退出。因为,牛市中成交量过分放大,说明投资大众一致看好后市而纷纷买入,反而容易使大盘快速见顶。

大盘或个股成交量创历史新高为天量,创近期新高为大量或巨量。一般来说,天量天价是出货的好机会。天量天价的提法是规律性的东西,对大盘来讲,可以准确地反映阶段内资金的极限。但注意,我们绝不可以认为天量一出马上就出现天价,这样判断过于将市场简单化了,看量也得看势。同时更要注意到,热门个股往往被大资金集中控盘,这些个股的上升取决于其中的庄家。上涨放出巨大的成交量,庄家行为是一大因素,由于出现了控盘现象,庄家在放量拉升股价后不会立即“发货”,其派发过程是个漫长的过程,其出货也会采取高价区振荡的方式。天量之后,天价却不一定出现,如果形势好,控盘机构再送股价一程也是经常发生的事。

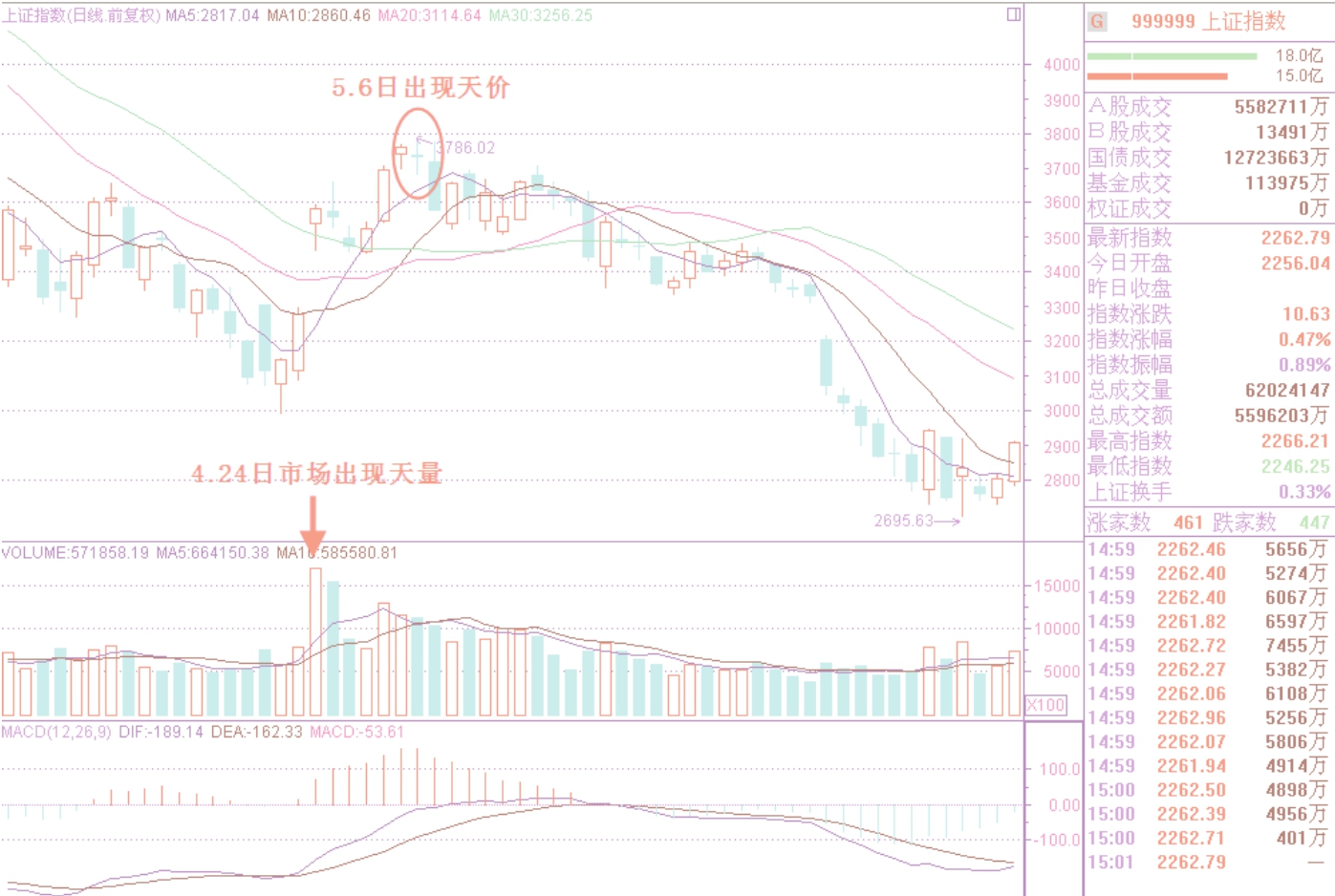

例如2008年4月22日启动的那一波行情,4月24日两市天量出现后到5月6日股指才出现最高点,这充分说明了天价有滞后性。如下图:

再如,下图是五矿发展(600058)2011年3月16日之后的走势图。在3月16日出现天量天价,给出一个明显的卖出信号,后市果不其然出现一波调整。

(四)地量

地量是相对于大盘处于高位的天量而言。通过统计历史上股指处于高位、低位的成交量数据可以发现,地量的标准有迹可循。衡量中级下跌行情是否见底的标准是:底部成交量要缩至顶部最高成交量的20%以内。如果成交量大于这个比例,说明股指仍有下跌空间;反之,则可望见底。如2005年11月23日到12月16日这一阶段之后启动的行情,在启动之前市场的量能明显萎缩,此后筑成的底部,创造了历时三个月左右的阶段牛市。而著名的5.19行情更是在连续的缩量之后启动了一个17个月的大牛市。下图是2005年底启动的一波局部牛市。

地量在行情冷淡的时候出现得最多。在行情冷淡的时候,人气涣散,交投不活,股价波动幅度较窄,场内套利机会不多,几乎没有任何赚钱效应,持股的不想卖股,持币的不愿买股,于是地量的出现就很容易理解了。这一时期往往是长线买家进场的时机。

有三种可能出现地量的时间段:

①比如一只股票经过一番炒作之后,总有价格向价值回归的趋势。在其慢慢下跌途中,虽然偶有地量出现,但很快就会被更多抛压淹没,可见现在的地量持续性较差。而在股价即将见底的时候,该卖的都已经卖了,没有卖的也不想再卖了,于是地量不断出现,而且持续性较强。如果结合该公司基本面的分析,在这一时期介入,只要能忍受得住时间的考验,一般都会有所收获。

②地量在庄家震仓洗盘的末期也必然要出现。任何庄家在坐庄的时候,都显然不愿意为别的投资者抬轿子,以免加大自己拉升途中的套利压力,于是,拉升前反复震仓、清洗获利盘就显得非常必要了。那么,庄家如何判断自己震仓是否有效,是否该告一段落呢?这其中方法与手段很多,地量的出现便是技术上的一个重要信号。此时,持股的不愿意再低价抛售,或者说已经没有股票可卖了,而持币的由于对该股后市走向迷茫,也不敢轻易进场抢反弹,于是成交清淡,地量便油然而生,而且这种地量一般还具有一定的持续性。这一时期往往是中线进场时机,如果再结合其他基本面、技术面的分析,一般来说均会有上佳的收益。

③地量在拉升前整理的时候也会间断性地出现。一只股票在拉升前,总要不断地确认盘子是否已经很轻,以免拉升时压力过大而坐庄失败。换句话说,就是拉升前要让大部分筹码保持良好的锁定性,即“锁仓”。而要判断一只股票的锁仓程度,从技术上来说,地量间断性地出现是一个较好的信号。由于庄家需要不断地对倒,制造成交量以达到震仓目的,所以,这一阶段中,地量的出现是间断性的。如果能在这一时期的末期跟上庄,你可能会吃到这一只股票最有肉的一段。

当然,对于地量分析也有几点要求:

①地量分析必须结合市场趋势。

②地量分析必须结合个股的实际情况。

③地量分析需要结合资金动向。

地量后也有几种可能走势:

①继续维持地量走势。底部的确认仍需时日。

②放量下跌。这种走势基本可以认定为市场出现底部的信号。

③放量上涨。底部启动,一轮上涨行情呼之欲出。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。