一、欧元的启动

欧元启动分为三个阶段:第一阶段从1999年1月1日欧元启动到2002年1月1日欧元正式进入流通之前。在该阶段内,虽然欧元启动了,并且国家之间交易都使用欧元计价,但是欧元的货币尚未发行,尚未进入私人部门流通领域。

第二阶段,从2002年1月到2002年3月。在该阶段,欧元开始进入流通领域,各个国家的货币同时退出流通领域,一个国家内的市场上的某种商品有两种标价,一种是原来的货币,一种是欧元。

第三阶段,从2002年3月份以后,各国原来的货币完全退出流通领域,由欧元取代。

二、欧元区的运行

一个世界共识是,1999年欧元启动以来至2013年底的15年间其运行基本正常。

第一,是欧元启动顺利。欧元按计划于1999年1月启动,于2002年1月顺利进入流通;并且,各国货币比原计划的2002年6月早3个月退出流通。

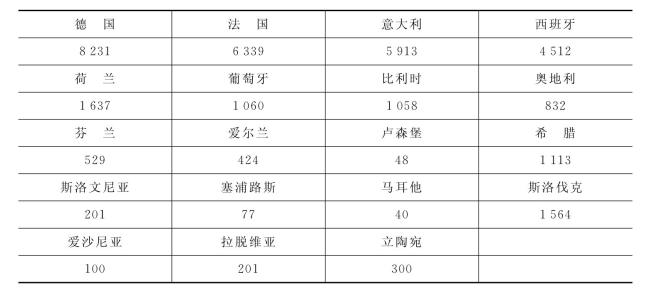

第二,欧元区成员国不断增加。1999年1月欧元区成立当时,成员国共11国。2000年6月,希腊加入欧元区;2007年1月斯洛文尼亚、2008年1月塞浦路斯和马耳他、2009年1月斯洛伐克、2011年1月爱沙尼亚、2014年1月拉脱维亚、2015年1月立陶宛加入欧元区(参见表4-8)。至2014年末,19国总人口达3.3亿以上,超过美国人口。

表4-8 欧元区各国人口情况 单位:万人

第三,欧元的运行中没有出现明显的问题,也没有迹象表明妨碍了各国经济的发展。尽管有些国家起初出现过趁标价货币改为欧元的机会提高物价的现象,但很快地得到了纠正。

第四,欧元兑美元汇率坚挺。虽然欧元先持续下降,从1999年1月1日的1欧元兑1.17美元下跌至2002年10月的0.82美元。但是,在2003年11月回升至初始水平,并在2004年2月达到1.30美元,2008年8月12日升至1.497 6美元。美国次贷危机后欧元回落,2014年12月初回落至1.23美元,仍远高于初始的1.17美元水平。对美元相对坚挺的汇率表明了市场对欧元的信心。

第五,欧元启动后,其国际地位就相当稳定。例如,2001、2004、2007年间在外汇市场上欧元的交易比重稳定在37%间,2011年升至39.1%2014年跌至33.4%(同期的美元比重呈持续下调:89.9%、88%、85.6%、84.9%87.0%)。

三、欧元启动的意义与局限

综上所述,欧洲货币一体化的实现是世界货币史上的一个创举。正如1998年12月31日欧洲中央银行行长德伊森贝赫所说:“我希望欧元成为欧洲人民联盟的象征。”[17]显而易见的是,欧元启动从以下几个方面积极地推动了欧洲经济的发展:

第一,过去的欧洲大市场只包括劳动力、商品和资金的流动,由于货币不统一,无法直接比较各种要素和商品的价格。而欧元的启动,使得直接比较商品和要素价格以及投资收益等成为可能,促使欧洲统一大市场真正形成,进一步扩大了欧元区的内部流通和各种生产投资,从而带动了各国的经济增长。并且,欧元的出现真正打破了各国的市场壁垒,提高了大市场的规模效应、竞争效应和稳定效应。

(1)欧元的规模效应。欧元出现后,欧盟一体化达到了一个更高的层次。欧盟各成员国真正合并成为一个统一的区内市场,在这个市场的产出中,出口约占10%。这样,欧元区就和美国一样,有巨大的市场容量,能独立自足,有较强的抗外部冲击能力。同时,欧元使欧盟内部汇率风险得以消除,交易费用下降,生产要素流动更为自由,使欧盟内部资源禀赋不同、经济发展程度相异的国家间互相调剂余缺的功能更强,尤其是南欧的劳动密集型产品能更好地发挥规模经济效益,从而大大增强了其竞争力。

这种规模效应在货币市场与资本市场上也十分明显。在欧元出现以前,成员国主要在本国进行短期和长期的融资,各国的金融市场相对分割,各国利率之间、金融产品价格之间、金融服务之间的差别较大,市场相关性低。在区内的跨国投融资,往往也是融资成本高、投资风险高、交易成本高。欧元启动使区内的货币市场和资本市场融为一体,所有的证券都以欧元发行,成员国间汇率风险消失,交易成本下降,投融资操作可以扩展到整个欧元区,从而大大增强欧元市场的流动性与深度。这样,有力地促进了跨境资本流动,也吸引了境外资金的参与。

(2)欧元的竞争效应。欧元给了市场参与者公平竞争的机会,大大加剧了大市场的竞争。因为:①原先由于各国在税收上的差异,同种产品的价格不可能相同。根据欧盟委员会的一项研究,欧盟国家中大多数类型的汽车价格差高达20%之多。同样的汽车在荷兰和葡萄牙最便宜,而在德国和法国最昂贵。但是,欧元区各国统一用欧元标价增加了市场价格的透明度,使商品之间更易比较。因此,价格差相对难以维持,最终是以较低的价格为基准逐渐实现价格的趋同。②由于完全消除了汇率障碍,一方面避免了利用货币贬值进行竞争的不良后果,另一方面又节省了货币兑换成本。③使欧元区各国的直接投资条件比较、投资回报与投资风险的比较变得更容易,投融资者进入新市场的通道更便捷。

上述因素还大大加剧了工资、税收和管理等方面的竞争,这些竞争也将推动欧元区各国的经济增长。

(3)欧元的稳定效应。欧盟以前有15种货币,其中有软货币也有硬货币,不可避免地会发生货币危机,影响经济增长。货币统一后,该问题就自然得到解决。同时,欧元将整个欧元区统一成一个经济体,使得该经济体体量庞大,也意味着该经济体更加稳定,不容易受到外来冲击的影响。

此外,欧元启动在一定程度上改变了世界货币格局。正如1998年初法国总统希拉克所说:“有了欧元,在多种力量并存的明天,欧洲能够成为最强的一支。”蒙代尔教授也认为欧洲决定建立一个单独的货币体系,最初的想法是为加深欧洲经济的整合和能够与美元抗衡[18]。迄今为止,欧盟是世界上唯一可以与美国相抗衡的大贸易集团,欧元在国际结算、国际储备、国际金融市场上的地位已有所增强,成为可以抗衡美元的唯一的重要国际货币。

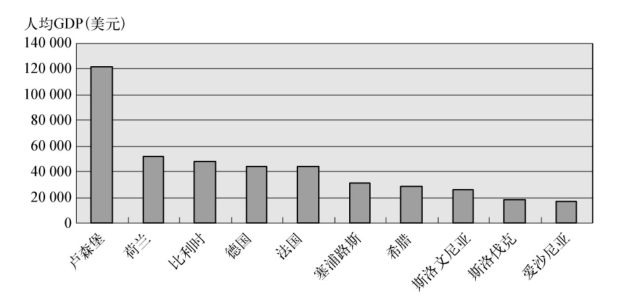

另一方面,欧元区的问题依然不少:第一,区内经济格局依旧北强南弱,德国边获利边买单。2012年卢森堡的人均GDP高达12.2万美元,荷、比、德、法4国在4.4万至5.1万美元之间;而斯洛伐克与爱沙尼亚均不到2万美元(参见图4-2)。

图4-2 2012年欧元区部分国家的人均GDP

所谓德国边获利边买单,是指德国产品的国际竞争力强,对外贸易保持顺差。如果德国仍然使用马克,那么马克单独相对于美元应该是升值,会影响德国出口;而统一使用的欧元相对马克较疲软,较低的欧元汇率有利于德国的对外贸易。同时,为了防止金融经济危机,欧元区各国按照经济总量等指标出资成立基金,帮助经济困难的成员国,因为德国是欧元区中经济总量最大,经济实力最强的国家,出资比重也最大。并且,由于德国经济实力强大,一般情况不需要援助,因而总是处于出资援助其他欧元区国家的角色,也就是所谓的德国买单。

第二,劳动力自由流动的问题。尽管1993年欧洲大市场就已经形成,并且通过制度的保证,规定劳动力能自由流动。例如,欧元区鼓励招聘欧元区国家的居民,大部分企业一般规定不招聘欧元区国家之外的居民。但是,由于欧洲各国文化差异以及劳动力自身家庭等因素,劳动力并没有明显的自由流动。首先,欧元区目前有19个成员国,不同国家的语言不同,例如德国官方语言为德语,法国官方语言为法语,他国劳动力要流入德国、法国首先得熟练掌握德语、法语。其次,语言是生活习惯文化的反映,语言不同的背后是文化差异,他国劳动力要适应不同的文化未必是件容易的事。最后是家庭因素。假设欧元区A国的居民来B国工作,他们能适应当地的文化语言,但是由于他们的家庭成员可能无法快速适应不同文化而选择留在A国,那么这些来B国工作的人并没有实现真正的劳动力转移。

第三,货币金融监管。欧元区针对金融监管的各种问题分别于2010年12月到2011年1月相继成立欧洲系统性风险委员会、欧洲银行监管局和欧洲保险与职业养老金监管局,对欧元区的金融货币行业实行监管。但是,欧元区设立的监管机构在各个成员国内也都有相类似功能的机构,并且欧元区的监管机构和各成员国的类似监管机构并不是严格意义上的总部和分支机构的关系,成员国的监管机构代表各自的国家利益,因此不同国家之间肯定存在利益上的不同,那么就导致成员国监管机构和欧元区的监管机构存在一定程度上的矛盾。换言之,由于成员国的国情各不相同,导致国家利益不同,因此要完全实现货币政策、财政政策和经济政策的统一十分困难。

第四,欧元尚难以与美元抗衡。19个国家组成欧元区后,整个经济体的经济实力增强,经济总量增加,人口庞大,但欧元的国际地位并没有达到与欧元区经济实力相当的地位。欧元的对外支付职能高于美元,但是欧元的其他职能仍远远弱于美国。例如,外汇交易、外汇储备和投资货币都还绝大多数使用美元。全世界经济增长的动力还是来自美国,欧元尚未发挥出欧元区经济在世界上的影响力。

第五,法兰克福作为国际金融中心,其地位低于伦敦、纽约、香港、新加坡、苏黎世、东京甚至是韩国首尔[19]。法兰克福不仅是德国的金融中心,而且是欧洲央行总部所在地以及欧元区19个国家的金融中心,其国际金融中心的地位理应较高;但事实上,法兰克福国际金融中心地位的排名位列世界第10,甚至排在韩国首尔之后。这是因为,国际金融中心重视的是该金融市场上非居民的参与程度,国际金融中心地位较低归根结底说明了法兰克福作为区内金融中心的属性。

第六,财政赤字问题严重。财政赤字问题主要体现为“原罪”与增量两方面。“原罪”是指希腊等国家最初加入欧元区时并没有完全符合4个标准,通过对经济数据进行一系列的掩饰和调节,最终挤入欧元区。随着经济状况的进一步恶化以及全球经济放缓的冲击,希腊经济状况难以掩饰,成为欧债危机的导火索。增量是指欧元区成员国由于失去独立制定汇率政策和货币政策的权利,面对经济衰退,大部分国家都希望通过扩张财政政策来刺激经济,因此使得成员的财政问题加剧。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。