通过(高尔夫球)比赛,我学到了谦逊的含义。它使我了解到人类的努力在很多时候都是徒劳。

——阿巴·埃班(AbbaEban)

在第3章,我们阐述了波动率的作用,谈到了隐含波动率(通过期权价格推导出的波动率)在整个交易状态分析框架中的优点。我们发现,无论是历史波动率还是隐含波动率,虽然它们都能够很好地度量价格变动率的标准偏差,但是在用来辨识交易状态时,表现就很不一致。但是,波动率并不是一种以不变应万变的方法。我们可以计算最近N期的历史波动率,其中N是一个变化的数值,那么这显然会影响我们得到的度量结果。另一方面,隐含波动率是向前看而不是向后看的,当我们希望知道隐含波动率处于什么水平时,我们首先需要知道我们正在讨论的时间周期或期限”(tenor)。隐含波动率是从期权价格中导出的,而期权合约——一种金融工具,给买家权利但是没有义务,在未来的某个时间买进或卖出标的资产——必须有一个终止期限。就是这些到期日将对期权价格产生主要影响,包括买卖双方直接交易(OTC)和交易所交易的期权,我们有一周、两周、一个月、三个月、六个月等期限,以及这些期限中的任意零散日期”的隐含波动率。不同期限的隐含波动率的不同水平构成了一条隐含波动率曲线,它与收益曲线没有什么不同,我们也可以在这条曲线上进行分析。

期权的终止期限对期权的价值和价格都有着重要影响。期权的定价逻辑相当简单。如果某期权将在下周到期,那么它的价格一般低于三个月后到期的相同期权。这就是期权的时间价值,期权距到期日的时间越长,它的时间价值就越高,这是非常简单的道理,因为有更多时间可能发生某种事件会影响到标的资产的价值。因此,一般来说,我们预期市场对距离现在较远的某种机会的定价,要略高于距离现在较近的某种机会。因此,期权的时间价值依赖于到期权执行所剩余的时间长度,以及标的现货市场价格的波动率。期权的时间价值随着到期日的临近而降低,在到期日之后,便一文不值了。这种现象被称为时间损耗(或。),因此,任何一个持有期权的人正在持有损耗资产。对实值期权(in-the-moneYoptions),时间价值可以通过从期权价格中减去内在价值(intrinsicva1ue)而得到,时间价值随着期权到期日的临近而逐渐衰减;而对虚值期权(out-of-the-moneYoption),由于它的内在价值为零,所以期权价格就是全部时间价值。通常,时间价值随着期权到期日的不确定性增加而增加,也就是说,随着距离到期日的时间增长,期权的隐含波动率在现在的市场条件下将会略有升高。这样,我们就可以绘制一条隐含波动率曲线,它看起来非常像利率曲线。

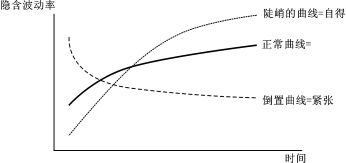

一旦我们得出了隐含波动率曲线,我们就可以利用它来作为市场风险的参考。如果市场处于正常行情,我们可以预期隐含波动率曲线是“正常的”,从较近的日期向较远的日期向上倾斜。在这种情况下,市场所反映出的心理状态是一切正常,近期隐含波动率低于远期隐含波动率。这是一种正常的情况,因为某个事件发生的时间距现在越远,那么就有更多时间的不确定性,因此,隐含波动率就应该越高。但是,如果隐含波动率曲线显示出近期隐含波动率水平高于远期水平,那么会怎么样呢?这种情况就是人们所说的隐含波动率曲线倒置,市场的心理状态是非常紧张和恐惧,市场参与者们害怕标的交易工具的近期波动率水平将高于远期波动率水平。从这种意义上看,市场不是一种“正常”行情,市场的心理状态多少有些极端。

另一种极端情况也是如此——如果市场不是处于一种正常的状态,但是近期隐含波动率水平比远期水平低很多。此时的波动率曲线看起来非常陡峭,这种隐含波动率所反映出的心理状态是极端自得,对相对于长期的短期波动率低明显缺乏紧张感。

图17.1为隐含波动率曲线的三种不同位置,以及其中所反映的心理状态。作为交易状态分析师,这些隐含的心理状态正是我们的兴趣所在,原因是如果期权市场反映出某种确定的心理状态,那么那种心理状态将会影响标的现货市场的定价和交易,而我们知道,现货市场的交易状态将与市场当前的心理状态直接相关。隐含波动率曲线的心理状态逻辑,以及它对标的现货市场的影响是直接的。如果市场参与者非常紧张和恐惧,那么我们可以认为他们并不希望建立大的方向性头寸(directiona1positions),即多头头寸或空头头寸,如果事实如此,那么市场中的供方和需方通常会变得势均力敌(均衡状态),应该预期将会形成区间交易状态。相反地,如果市场参与者异常自得,那么我们可以认为他们可能在价格没有出现大的变动时轻仓入场,如果那样的话,市场中供方和需方之间的关系很可能从均衡状态变为非均衡状态,于是我们应该预期趋势状态会出现。这是对市场的整体心理状态如何影响价格和交易者行为的一种逻辑推理,但事实是否是这样呢?通过分析市场心理,我们应该能够很好地了解市场何时会变得极度放松,何时会变得极度兴奋。

图17.1隐含波动率/时间图

极度放松状态往往引发趋势运动,因为市场参与者可能轻仓入场(不建立大型头寸),而当市场开始运动时,他们往往忽然“觉醒”,加入到市场的上涨或下跌趋势中。不论我们喜欢与否,人类的行为就是这样的。当非洲牛羚群开始跑动时,很难做大草原上的一只孤独的牛羚,独自一只!内在的动物本能迫使我们跟随群体,于是我们在金融和期货市场中创造了趋势。我能听到基本面分析师抗议说,他不会受价格运动的影响,只有经过深思熟虑,找出投资的合理原因之后他才会在市场中建立头寸。或许对有些人来说是那样的,但他们通常是最后一批介入趋势的人,因为只有那时投资“原因”才变得明朗。我并不是说市场中的每个人都是僵尸一样的趋势跟随者,我说的是当价格开始一轮趋势时,市场参与者与那轮趋势抗衡的难度将越来越大。

另一方面,极端自得或恐慌状态则易于引出市场的平静期。自得在趋势的顶点处达到高潮,但自得是一把双刃剑。在市场上涨的情况下,对每个已经做多的人来说,将有同等规模(不是人数而是头寸规模)的做空者。反过来,当市场下跌时也是如此。因此,对一个正在强势上涨的市场,将有一群人(多方)感到越来越喜悦和兴奋,而他们的交易对手(空方)是看跌的,或者已经实际做空,或者还在场外观望,他们将感到越来越悲伤和绝望。在某些时刻,这些情绪将变得非常强烈,从而令多方把筹码换成现金,或者是空方认输买进。

这是市场在趋势耗尽点出现大型成交量尖峰的原因之一。在这些恐惧和贪婪的巅峰时刻,市场参与者在无法抗拒的压力下了结他们的盈利或亏损交易,所有的逻辑或理由都被抛诸脑后。我喜欢把这些时刻称为最大臀部咬紧点。这个名称可能有一点粗俗,但我相信大多数市场参与者都对这种感觉非常熟悉。当你认识到自己刚刚犯了一个大错,或当你刚刚中了头彩时,你也会有那种感觉。一种真实的、令人反胃的时刻。

芝加哥商业交易所(ChicagoMercanti1eEXchange)的传奇人物刘易斯·波赛里诺(LewisBorse11ino)在他的《日内交易者》(TheDαyTrαder)一书中讲述了一个发生在那种时刻的故事。波赛里诺是标准普尔指数交易池内的一名期货交易者,1987年股市崩盘时他正在欧洲度假。星期一,他一听到股市崩盘的消息就乘飞机回芝加哥,在那个黑色星期二(B1ackTuesdaY)的午盘时分,他回到了芝加哥商业交易所。他立刻投入到交易池的工作中,在那一天和第二天,他利用市场的小幅反弹,大赚了500万美元。在星期三早晨,标准普尔开盘前,他说自己感觉到了一种气氛。订单登记员们紧张而激动,他猜测肯定有大量大机构客户的卖单希望在开盘时被执行。就在开盘的钟声响起之前,公开喊价交易池内的交易者们喊出买价与卖价,以估计市场的开盘价相对于上个交易日的收盘价将定在何处。波赛里诺开始与一个机构经纪人竞价,“降低1000点”卖出。波赛里诺报价“降低2000点”,如此反复,波赛里诺每次都把开盘报价降低。当开盘钟声响起时,标准普尔期货在下降5600点处开盘,波赛里诺(对市场在开盘前的下跌起了主要作用)买了150份期货合约。在不到一分钟的时间里,他把那些合约在高于买入价2000点处卖出,使他自己的账户增加了130万美元。他只有30岁,在不到一分钟的时间里赚了130万美元。他写道:“我把最后一张交易卡递给订单登记员,走出交易池,走进盥洗室,开始呕吐..我的喉咙感受到了胆汁的苦涩,我知道,我的内脏正在告诉我情况向另一方向发展也同样容易..如果市场转向对我不利的方向,我早就变得一无所有了。”

之所以称呼这些极端点为呕吐点、臀部咬紧点或者随便你喜欢叫什么点,关键是因为市场参与者感受到这种极端情绪,而就是这些情绪决定了我们在市场中的行为。实际上,最想呕吐的人是在开盘时卖出的那些人。他们在市场大幅下跌后卖出,这个最大恐慌点就是波赛里诺辨识并反方向利用的那个点。

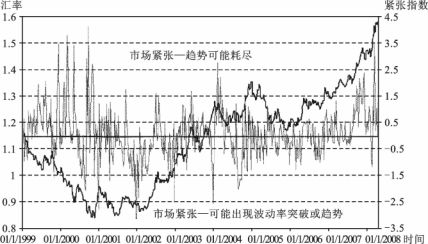

这些情绪的顶点就是那样。在开盘前的公开喊价时间里,对大多数的市场参与者来说,如果看到他们的头寸价值在攀升,那么他们眼中就仿佛看到了漫天的金钱雨;如果看到他们的头寸正在贬值,那么他们头脑中的唯一图像就是他们和他们的家人住在贫民窟里,旁边写着“兄弟,给一分钱吧”。不久,他们就身心俱疲了。毫不奇怪,在经过这些时刻后,市场往往进入较为平静的阶段。图17.2为欧元兑美元汇率从1999年开始的周线图,使用的是周线时间分形。汇率使用的是左侧刻度。图中叠加的灰色曲线是欧元兑美元汇率3月期隐含波动率和1周期隐含波动率之差,使用右侧刻度。因为这种分析度量的是市场的紧张程度,所以我把它叫作紧张指数(nerveindeX)。当这条指标线低于紧张指数零线时,1周期隐含波动率低于3月期隐含波动率,波动率曲线是正常的,而当指标线高于紧张指数零线时,1周期隐含波动率高于3月期隐含波动率,这条曲线是倒置的。因此,当这条线低于零线时,我们可以认为市场参与者的心理状态是放松的,但是当这条线高于零线时,我们可以认为市场参与者感到有一点紧张。该指数所捕捉的是极短期心理相对于略长期心理的市场定价。当波动率曲线倒置时,与3月期基础上的长期预期相比,市场展示出一种短期的恐惧,人们害怕市场在下一周将出现大的运动。这样,它捕捉到了一种动态的相对紧张程度,根据交易状态分析逻辑,我们预期在这些极端点处,交易状态将出现转变。

图17.2欧元兑美元汇率紧张指数周线图

从图中我们可以看出,当该指数达到极端读数时,实际上是可以与状态转变相对应的。举例说明,自欧元在1999年发行后,欧元兑美元汇率便一直处于长期而持久的下跌趋势中,我们可以看到,在2000年,隐含波动率指数出现了几个向上的尖峰,表明市场处于极度紧张状态。在每个尖峰处,它至少使趋势出现了暂时的停顿,但是2000年9月出现的最后一个向上的尖峰,恰好对应着长期趋势的底部(当情绪到达极端时,欧元价格呈自由下落之势,跌势一发而不可收拾!),而且这个情绪极点引发了状态转变,市场进入长期的区间交易。

这段整固期最终形成了一个对称三角形,我们可以看到,在那段时间里,紧张指数基本上都低于零线,表明市场心理相对放松。这正是我们预期整固期内会出现的情形,因为隐含波动率的高低通常对应着可能的价格走势。随着市场横盘整理,期权市场的做市商们考虑到这种横盘趋势将一直持续,于是隐含波动率降低。在这种情况下,短期波动率相对于长期波动率下降,波动率曲线回归正常。2001年11月,对称三角形接近尾声,紧张指数的读数出现向下的尖峰,跌破了3,意味着1周期隐含波动率低于3月期隐含波动率。

显然,市场在定价时完全不必担心相对于长期波动率的短期波动率,但是两个波动率水平之差的幅度对交易状态分析师来说是一个信号,表明市场存在极端自得的心理状态,并将继续在区间交易状态中行进。在这些时间,交易状态可能转变,仅在几周后,市场从整固区间突破而出,进入一轮很强的趋势。随着这轮趋势的形成,我们可以看到,当市场对相对于长期波动率的短期波动率越来越担心时,隐含波动率曲线正变得越来越趋于倒置。

在2002年6月底,欧元兑美元汇率已经上涨到接近等价水平,同时,紧张指数也出现了大幅的上扬,表明市场中的紧张水平有了极大提高。另外,我们可以看到,这种极端情况出现时趋势已临近停顿,市场进入一段时间的区间交易,一直持续到那年的11月。

欧元兑美元汇率继续其上升趋势,在2003年6月再次出现一个趋势耗尽点,但是在2003年12月,出现了一个奇怪的现象。我们可以看到,市场价格逐渐攀升超过1.2,紧张指数相对平稳,12月底,紧张指数突然出现了较低的尖峰,随后又立即出现较高的尖峰。那么分析师会问,如果根据前面所讲的逻辑,随着趋势的一路上涨,波动率曲线为什么会出现向下的尖峰,而不是像预期的那样上升超过零线呢?不幸的是,这突显出使用期权波动率数据进行分析的一个问题,在非常罕见的情况下,市场可能因为极低的波动性、市场位置或二者都有,而出现明显与逻辑不一致的行为。11月时市场中的流动性可能非常低,在这些时间,分析师必须注意价格中可能出现奇怪的现象,尤其是在期权市场中。然而,虽然该指数出现向下的尖峰,但是时间非常短,在几周的时间里它便又上升到我们预期它应该在趋势顶部所达到的水平。

像往常一样,什么是波动率曲线的极端水平,这个问题是最难回答的。我们可以观察该指数已经达到的历史高点和低点,并且说那就是极端水平。但是,当波动率曲线发出信号,市场处于极端紧张或自得的顶点时,市场并不总是会到达那些极端水平。我们可以使用正常化技术来控制这些上限和下限,但是该问题依然存在。最终的解决办法是结合其他分析来使用这种分析方法,这样就可以通过集合多条证据来判断状态的转变。

小结

在这一章,我们简要地介绍了怎样利用隐含波动率的形态变化来分析标的市场的可能交易状态。通过分析不同时间长度的期权市场价格隐含波动率,可以很好地了解市场的潜在心理状态,看它是偏向于紧张还是放松。在下一章,我们将深入分析如何利用市场价格来推导隐含波动率,以及那种分析将如何帮助我们做交易状态分析。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。