一、我国财产保险公司承保风险现状

随着我国经济的持续快速发展,我国财产保险业获得了快速发展。据统计,2005年全国财产保险业的保费收入为1229.86亿元,同比增长15.05%;2006年保费收入为1580.35亿元,同比增长23.13%;2007年保费收入为1997.77亿元,同比增长32.3%。2008年,在发生世界性金融危机的背景下,虽然我国财产保险业遇到极大困难,全年仍然实现保费收入2159.1亿元,较2007年增长了17.5%。在后金融危机时代的2009年至2014年,面对复杂多变的国内外经济环境,我国财产保险业从危机中迅速恢复,分别实现保费收入2875.8亿元、3527.71亿元、4617.82亿元、5330.93亿元、6212.26亿元和7203.38亿元,同比增长23.1%、33.6%、18.54%、15.44%、16.53%和15.95%。在我国财产保险业获得快速发展和取得骄人成绩的同时,应该看到财产保险业的风险正在汇聚,并逐渐成为阻碍我国财产保险业进一步做大做强的主要障碍。

首先,虽然保费收入始终保持较快速度增长,但是财产保险业承保金额增长的速度高于保费增长的速度,表明平均保费长期处于下降的趋势。2005年中国财产保险业总承保金额为73.30万亿元,同比增长35.33%;2006年总承保金额为100.91万亿元,同比增长37.67%; 2007年总承保金额为153.43万亿元,同比增长52.05%;2008年总承保金额为166.34万亿元,同比增长8.42%;2009年总承保金额为257.22万亿元,同比增长54.64%;2010年总承保金额为343.83万亿元,同比增长33.67%;2011年总承保金额为369.27万亿元,同比增长39.72%;2012年总承保金额为419.61万亿元,同比增长13.63%;2013年总承保金额为674.13万亿元,同比增长60.66%;2014年总承保金额为746.7万亿元,同比增长13%。保费增长情况与承保金额增长情况比较如图4-3所示。由图4-3可以看出,除了2008年、2012年和2014年以外的其他年份,承保金额增长速度均快于保费增长速度。而除了2010年以外,其他年份的承保金额增长速度均远快于保费增长速度。承保金额增长速度快于承保保费增长速度的主要原因在于我国财产保险市场承保主体不断增长,同时产品创新乏力,保险公司为了争夺市场份额甚至出现不计成本竞争的行为。这些为财产保险业带来了风险,势必影响保险公司的经营和稳定。

图4-3我国财产保险业保费增长情况与承保金额增长情况比较

其次,赔付率始终维持高位,我国财产保险业通过承保风险标的获利能力处于长期下降趋势中。2005年我国财产保险业共支付赔款671.75亿元,简单赔付率为54.62%;2006年共支付赔款731.13亿元,简单赔付率为48.37%;2007年共支付赔款1023.51亿元,简单赔付率为56.24%;2008年共支付赔款1203.95亿元,简单赔付率为55.76%;2009年共支付赔款1434.51亿元,简单赔付率为49.88%;2010年共支付赔款1631.03亿元,简单赔付率为546.26%;2011年共支付赔款2186.93亿元,简单赔付率为47.36%;2012年共支付赔款2816.33亿元,简单赔付率为52.83%;2013年共支付赔款3439.14亿元,简单赔付率为55.36%;2014年共支付赔款3788.21亿元,简单赔付率为52.59%。赔款支出和简单赔付率如图4-4所示。由图4-4可以看出,所有年份的简单赔付率均高于40%,其中2012年以后所有年份的赔付率均高于50%。

二、样本和数据的选择

图4-4我国财产保险业赔款支出与简单赔付率(赔款支出单位:亿元)

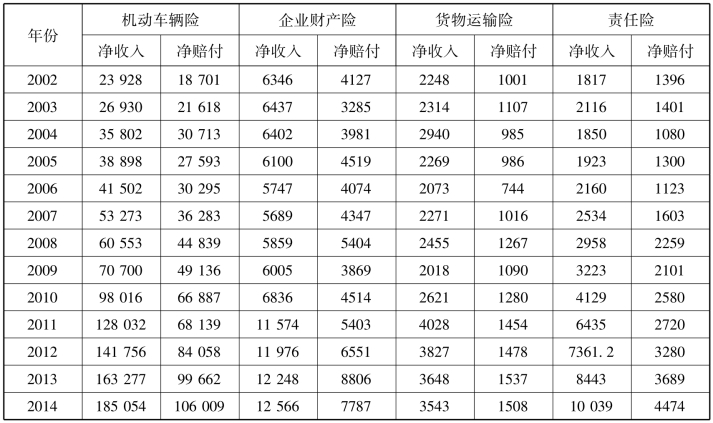

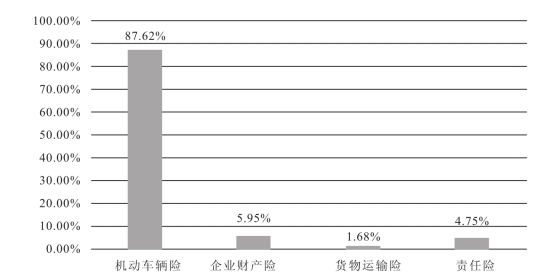

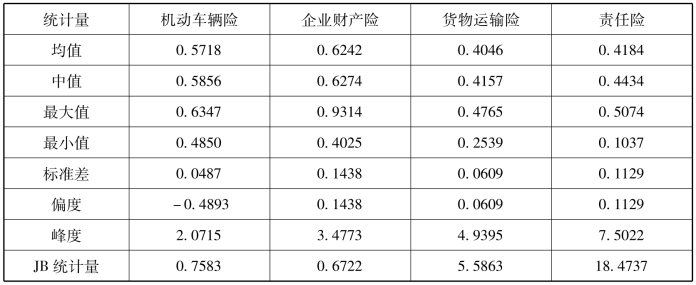

实证选取2002年至2014年中国人民财产保险公司(简记为“中国人保”)的承保业务中机动车辆险、企业财产保险、货物运输险和责任险的组合作为研究样本组合(表4-3)。一般来说,保险公司的赔付额有很强的时间趋势,随着时间的推移,赔付额具有明显的增长趋势,这种趋势是很容易被预测和通过增加保费来抵消的。因此,这种因为增长性因素导致的保费和赔付增加就不是不可预测的,在评估经济资本的过程中应该剔除增长性因素的影响。一般而言,赔付率指标可以降低增长性因素的影响,因此,在实证过程中,放弃直接使用保费收入和赔付支出指标,而是采用赔付率指标。赔付率可以定义为净赔付支出与净保费收入的比值。表4-3为2002年至2014年,中国人保公司净保费收入和净赔付表,表4-4为4个损失率的数据。截至2014年底,在中国人保公司的四条业务线中,机动车辆险所占的份额最大,其份额达到了87.62%;其次为企业财产险,其份额为5.95%;货物运输险所占的份额最小,只占总体保费收入的1.68%,具体如图4-5所示。

表4-3 2002年至2014年中国人保公司四条业务线数据

表4-4 2002年至2014年中国人保公司四条业务线赔付率数据

图4-5中国人保公司2014年四条业务线所占份额图

表4-5中国人保公司四条业务线描述性统计量

三、边缘分布的选取与相关参数的估计

由于我国保险业历史较短、数据统计口径改变等因素的影响,能够通过公开渠道获得的中国人保公司的有效数据就更少。而常见的K-S检验、卡方检验和t-检验法,虽然可以作为选取最优拟合函数的参照标准,然而三种统计检验方法的正确性和有效性依赖于大量的统计数据,这点在我国保险业是不满足的。由前面分析可以看出,正态分布也不适合作为各业务线损失随机变量的边缘分布。

考虑到中国人保公司在机动车辆险、企业财产险、货物运输险和责任险方面已经积累了一定的经验,且近些年里,中国人保公司经营状况一直都良好,未发生偿付能力不足的问题,表明该保险公司整体风险状况较好。在分布函数的选择中,尾部特征是判断的重要标准,尾部越厚表明风险越大。在常见分布中,正态分布为无尾分布,对数正态分布、指数分布和Pareto分布均是厚尾分布,其中指数分布和Pareto分布的尾部均厚于对数正态分布的尾部。结合中国人保公司风险实际,在边缘分布函数的选取时,选择对数正态分布作为四条业务线损失率的边缘分布。表4-6为各业务线参数估计结果。

表4-6四条业务线赔付率拟合分布的参数估计

在获得各业务线分布的参数后,可以运用Matlab 2010a软件计算得到各业务所需的经济资本量,计算结果如表4-7所示。根据表4-7可以看出,四条业务线经济资本占该业务保费收入的比例介于5.92%到12.06%之间,加权平均值为6.38%。其中,企业财产险业务经济资本占该业务保费收入的比例最高,为12.06%,说明保险公司每收取100元钱的保费,就需要提取12.06元的经济资本;机动车辆险业务经济资本占该业务保费收入的比例为5.92%,说明保险公司每收取100元钱的保费,只需要提取5.96元的经济资本。较少的经济资本量,使得保险公司可以开展更多的承保业务,为企业创造更高的收益。经济资本的平均值占总保费收入的比例为6.38%,根据表4-7的分析可以看出,该数值同时也是总体所需经济资本的上限。

表4-7完全独立性假设时所需经济资本量单位:百万元

四、总体经济资本下限的计算

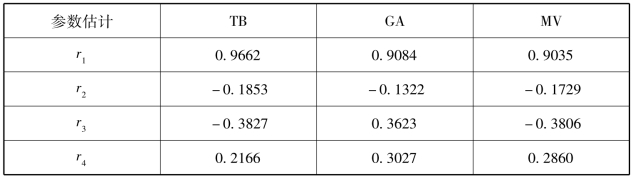

在估计了各种分布假设的参数后,可以根据相关参数计算得到中国人保公司总体所需的经济资本值。当边缘分布均服从对数正态分布时,要计算总体的经济资本,还需计算ri的值,估计方法分别选取了TB方法、GA方法和MV方法。ri的计算结果见表4-8。

表4-8 TB、GA和MV方法中ri参数的估计

在获得参数ri的值后,可以得到置信区间为5%时的总体所需经济资本量,结果见表4-9。为了进一步比较共单调模型与Copula模型在测度保险公司承保风险时的异同,这里同样选取了不同的Copula函数,并运用Copula模型测度保险公司承保风险。基于以下两方面的原因,将备选Copula函数局限于椭圆类Copula函数族中的Gauss-Copula函数和t-Copula函数:第一,椭圆类Copula函数在构造多风险联合分布方面获得了广泛应用;第二,包括Archimedean Copula在内的其他Copula函数在构造多风险联合分布方面还存在着很大的局限性,难以获得广泛应用。在t-Copula函数自由度的选择中分别选取的自由度为3和11。理论上,自由度越低,t-Copula函数的尾部也就越厚,得出的经济资本要求也就越高;反之,自由度越高,t-Copula函数的尾部也就越薄,得出的经济资本就越接近Gauss-Copula函数测度的结果。在Copula模型中需要使用到Monte Carlo仿真技术,在仿真中模拟产生的组合损失率序列数为100 000组,为了增加可比性,置信区间同样设为5%,具体计算结果同样见表4-9。

表4-9共单调模型和Copula模型对经济资本估计单位:百万元

五、对实证结果的讨论持现有的风险水平。因此,保险公司必须寻找造成过度承担风险的原因,调整承保风险结构,确保公司经营的安全。

(2)同表4-7中运用加权平均方法计算的经济资本相比,无论是共单调模型还是Copula模型,所得的经济资本量均显著小于直接加权平均后的结果,表明两种方法均能很好地测度不同承保风险之间的分散化效应。为了比较不同风险测度方法的分散化效应的大小,Tang (2009)引入了分散化效应收益(Diversification Benefits,DB)的概念[3]。显然,两种方法均产生了正的DB,且DB的大小介于21.49%至24.87%之间。正的DB意味着对于相同的风险,与加权平均方法相比,运用共单调方法和Copula方法可以降低风险储备资本的规模。而资本的获取是需要成本的,更少的风险储备资本意味着更低的资本成本。

(3)比较共单调模型和Copula模型不难发现,共单调模型能够得到比Copula模型更精确的测度结果。在共单调模型中,运用TB、GA和MV三种方法测度得到的经济资本在数值上非常接近,然而使用不同Copula模型得到的测度结果却有较大的差别,例如当Copula函数选择为t(3)-Copula函数时,得到的经济资本就比t(10)-Copula函数时高了4.49%。影响Copula模型测度结果的原因主要包括:第一,尾部风险特征是选择Copula函数的重要标准,不同Copula函数刻画了不同的尾部风险结构,例如t(3)-Copula函数就比t(10)-Copula函数具有更

通过比较运用共单调模型和Copula模型对保险公司承保风险经济资本估计结果,可以得到以下结论。

(1)由共单调模型和Copula模型估计结果得出,中国人保公司2014年所需经济资本量介于10 123百万元到10 578百万元之间。根据2014年该保险公司总保费收入为211 202百万元,可以得出经济资本占总保费收入的比例介于4.79%至5.01%之间,平均值为4.85%。换句话说,为了确保在95%的置信水平下不会出现偿付能力不足的问题,中国人保公司必须提取总保费收入4.85%的资本作为风险储备资本。这一结论可以应用于该保险公司日常内部管理中,如果经评估后的实际偿付能力小于总保费收入的4.85%,说明其偿付能力不能够维厚的尾部,自然需要的经济资本就更多,但是在测度过程中,受到承保风险统计数据的制约,难以引入后验分析检验和统计检验方法辅助判断是否选择了合适的Copula函数;第二,在多风险情形中,具有有效解的Copula函数还比较少,导致备选Copula函数不足。基于以上两点原因,在实践中很难选择正确的Copula函数,所以使用Copula模型只能获得大致的估计结果,如果需要更加精确的测度结果,在方法上可以选择共单调模型。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。