一、铁石心肠红

(一)时来铁成金

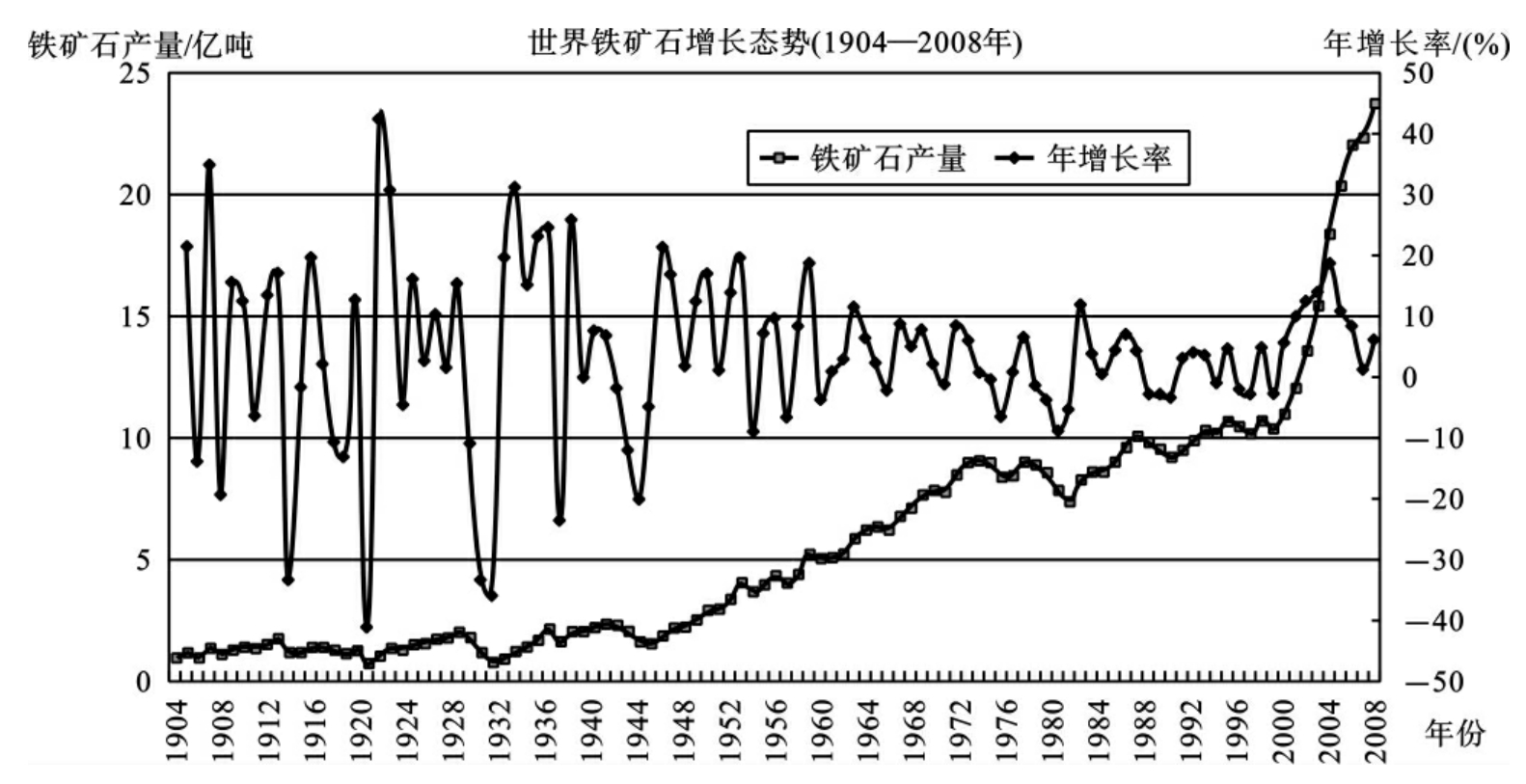

一个世纪以来,世界铁矿石的产量增长可以分为以下四个阶段。

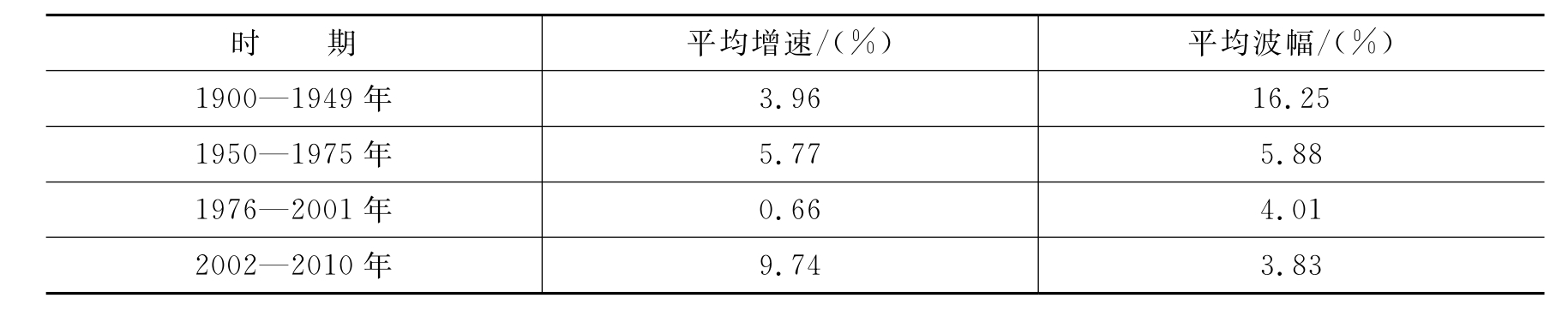

(1)半世纪的大起大落阶段(1900─1949年) 铁矿石产量大致在1亿至2亿吨区间内剧烈起伏。平均增速(算术平均值,下同)为3.96%,上下平均偏差高达16.25个百分点。

(2)25年的爬坡阶段(1950─1975年) 铁矿石产量从2亿吨逐渐登上9亿吨的平台。平均增速为5.77%,上下平均偏差降至5.88个百分点。

(3)26年的停滞阶段(1976─2001年) 铁矿石产量在9亿吨至10亿吨的狭小区间内盘整。平均增速只有0.66%,上下平均偏差进一步降至4.01个百分点。

(4)9年的暴涨阶段(2002─2010年) 铁矿石产量猛增12.8亿吨,翻了一番,达到23.8亿吨的历史高位。平均增速高达9.74%,上下平均偏差也仅有3.83个百分点。

早期铁矿石的增长非常无序,往往在一两年内大起大落。20世纪下半叶后,铁矿石产量的波动开始减小。铁矿石产量完全是由钢铁拉动的,但往往比钢铁的产量波动更为剧烈。当钢铁生产步入相对稳定的上升通道时,铁矿石产量的波幅也会随之变小;在钢铁生产处于饱和停滞阶段时,铁矿石产量的波幅同样会被烫平。

世界铁矿石产量波动(1900—2010年)

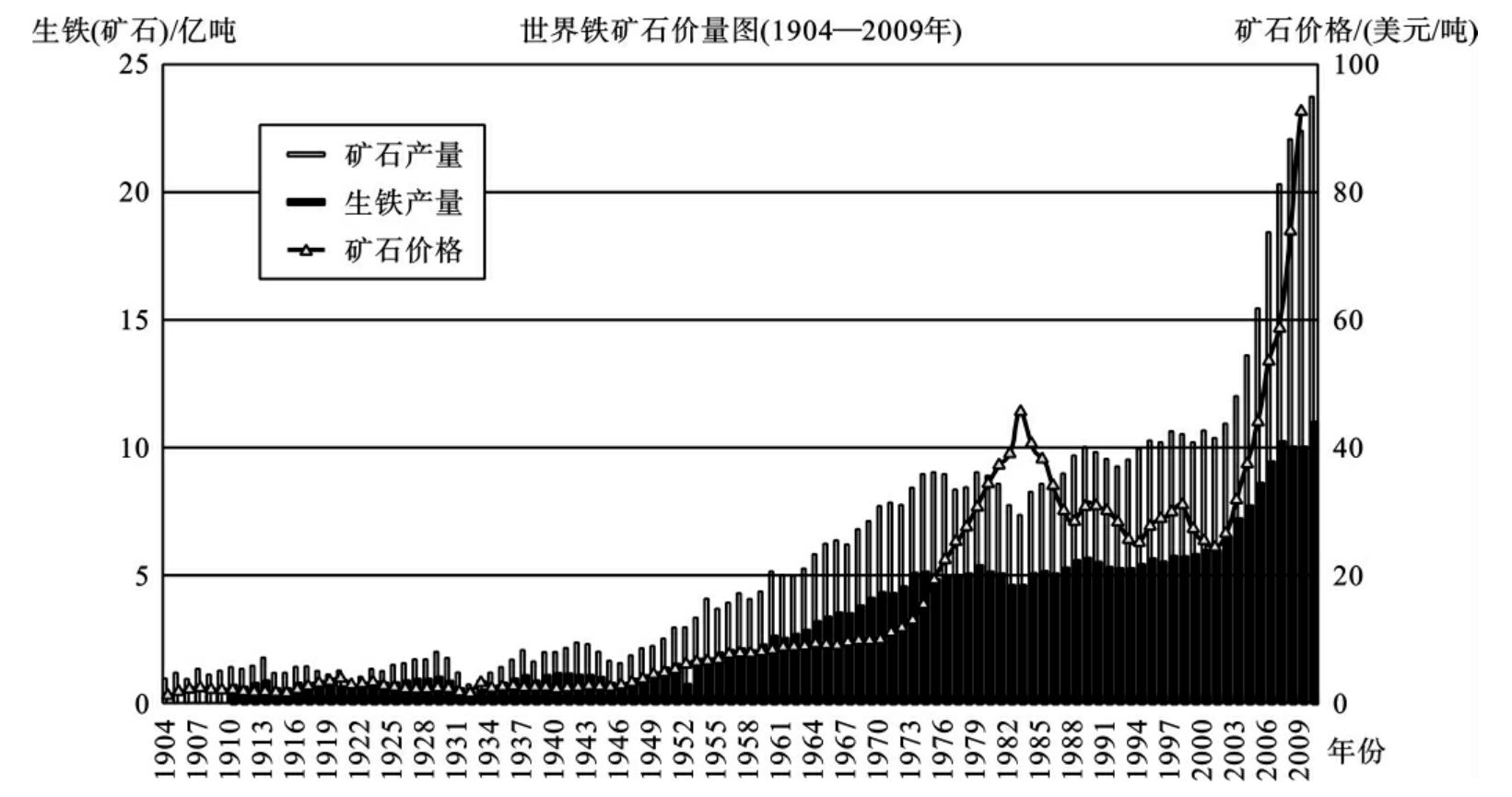

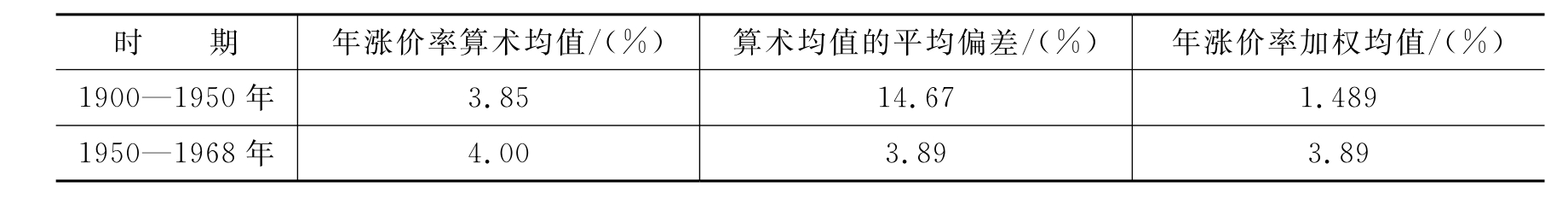

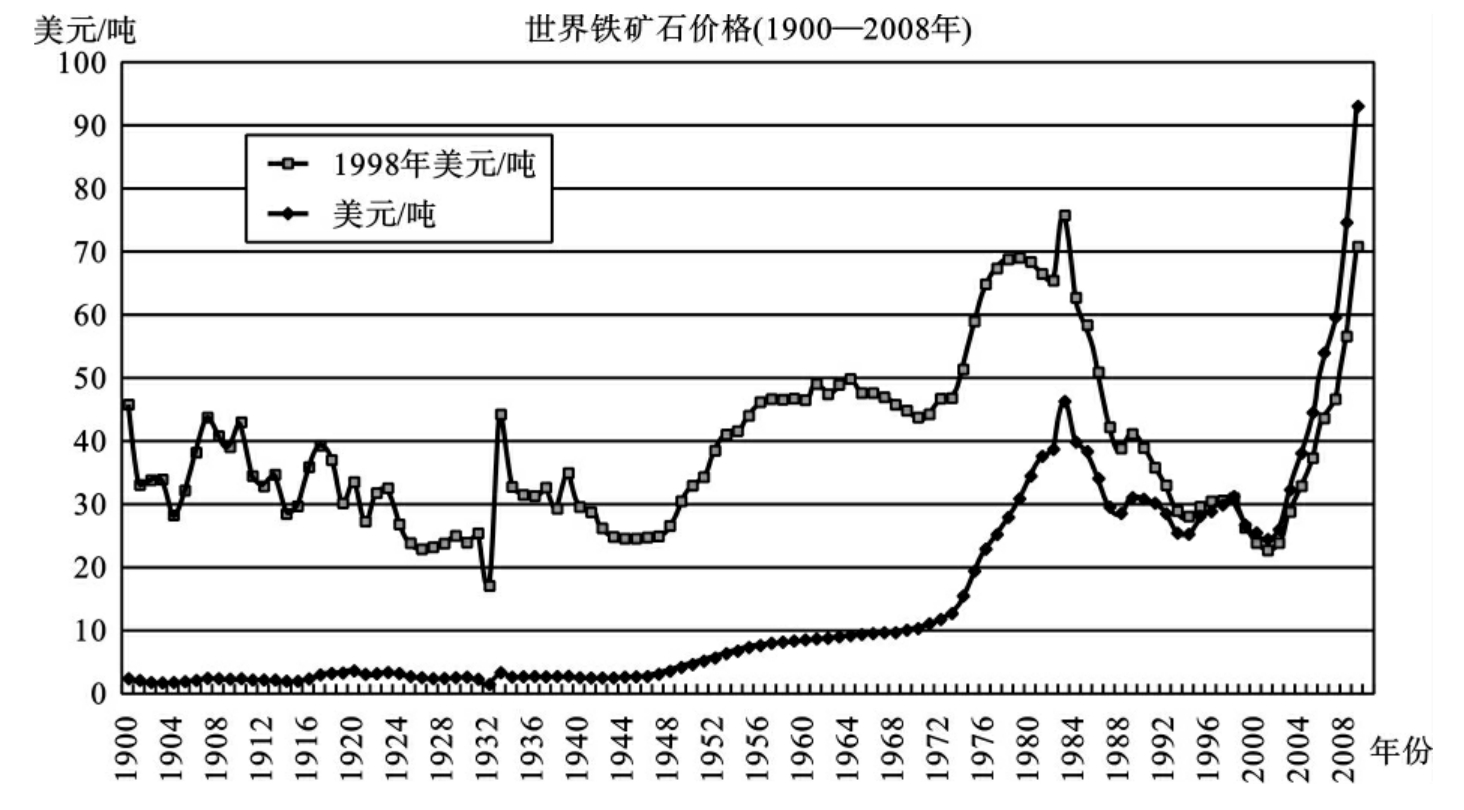

我们用美国铁矿石进口的综合平均价格来描述世界铁矿石价格的百年走势。这百年走势可以分为以下五个时段。

第一区间:20世纪上半叶,铁矿石价格在每吨5美元/吨之下起伏上行。加权平均价格为2.79美元/吨,加权年平均增长率为1.489%。这一时期,矿价大起大落,价格偏离算术平均值的波幅为14.67个百分点。

第二区间:铁矿石价格于1951年达到5美元/吨,自此连续18年都在5~10美元/吨的区间内爬行,价格增长率的波动较小。

登山阶段:铁矿石价格于1969年站上10美元/吨的台阶,此后不断攀升。7年破20美元/吨,3年破30美元/吨,4年达到46.3美元/吨的峰值(1983年)。年涨价率的加权平均值达到10%。这15年应该是铁矿业的黄金时代。

回落阶段:铁矿石价格从峰顶跌落,长达18年。1994年和2001年两度触底(25.2美元/吨和24.5美元/吨)。年涨价率的加权平均值为-3%。

暴涨阶段:铁矿石价格从2002年回头向上,2003年发力上攻,2007年迫近60美元/吨大关,2009年达到93.2美元/吨的历史新高。年涨价率的加权平均值达到20%。

世界矿石价格变动态势(1900—2009年)

续表

世界铁矿石平均价格走势的特点:①长期与钢铁价格的走势一致,但在1983年后,因为铁矿石价格惨跌,近乎腰斩,导致其相对价格水平在此后20年都明显低于钢材;②铁矿石价格不振的根本原因是,世界钢铁业经历了长达25年的饱和停滞时期,钢铁产量在7亿吨的平台上停滞不前。相应铁矿业也经历了长达26年的停滞阶段,铁矿石产量在9亿吨至10亿吨的狭小区间内盘整。相形之下,矿业的停滞期较钢铁的停滞期晚一两年。无论是产量的峰值还是谷底,往往都是钢铁先达到拐点,次年铁矿石才尾随而至。这就是铁矿石供过于求的产业背景。供过于求导致价格不振,价格低迷孕育着其后的供不应求。运去金似铁,时来铁成金。新世纪为铁矿业带来了“世界石贵”的好时运。

(二)世界铁矿石资源

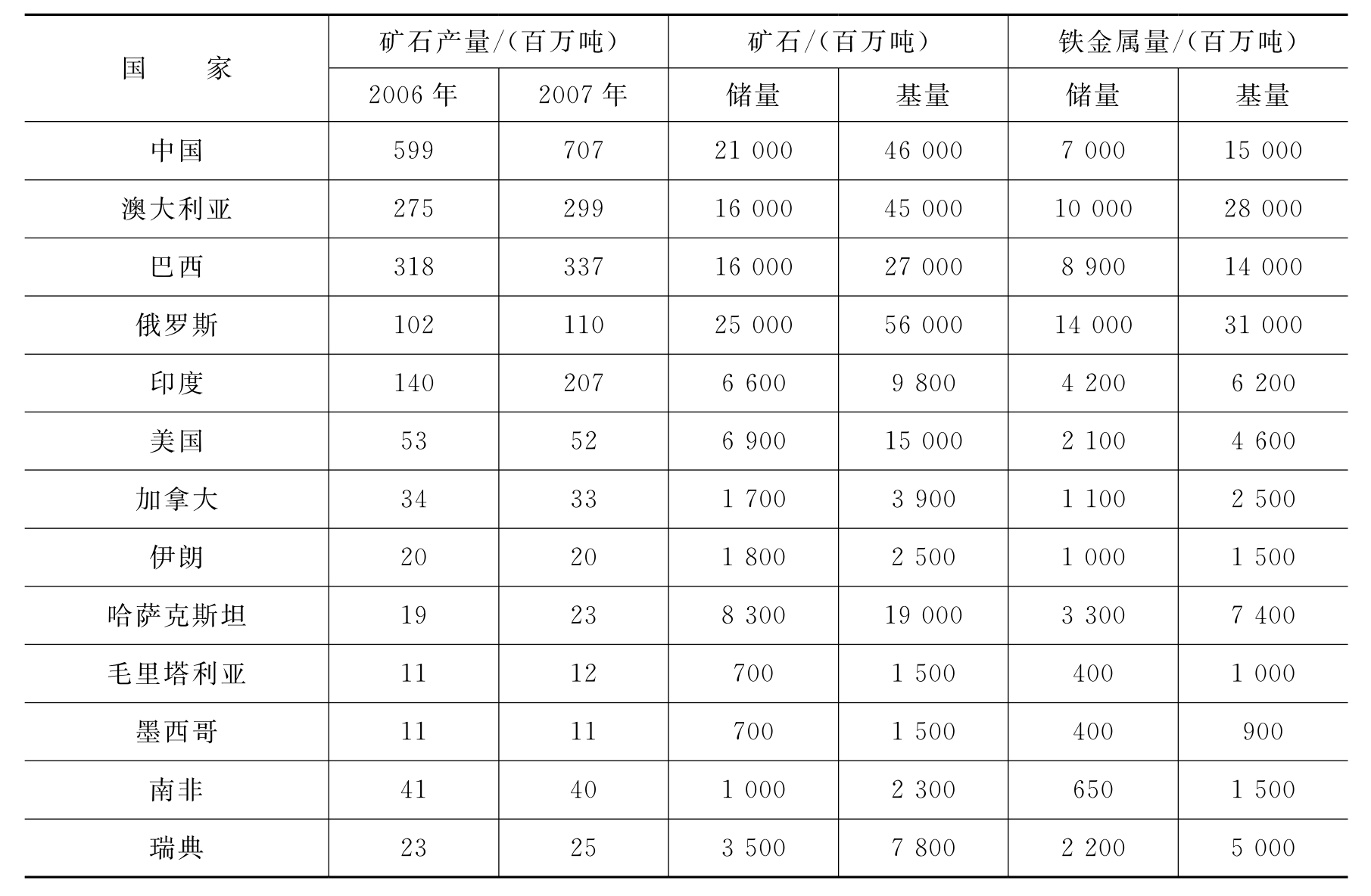

据美国地质局估计,世界铁矿石的总资源量为8000亿吨,折合铁金属量为2300亿吨;铁矿石的工业储量1500亿吨,折合铁金属储量为730亿吨。以目前世界高炉炼铁年产量9亿吨计,可供80年之用。

世界铁矿石资源呈北丰南贫的态势。北半球约占世界总资源和工业储量的2/3弱;南半球约占总资源和工业储量的1/3强。以大洲论,欧洲的铁矿石资源最丰富,工业储量约占世界总量的38%,超过南半球;南美洲约占20%;北美洲约占16%;大洋洲约占12%;亚洲的铁矿石资源相当贫乏,工业储量只占11%;非洲的铁矿石资源最贫乏,工业储量只占3.5%。易见,铁矿石的资源分布与钢铁的生产和消费呈失衡状态:亚洲的钢铁生产和消费均占世界总量的一半以上,可铁矿石资源量只占1/10强。欧洲占了全球1/3以上的铁矿石资源,钢铁生产和消费只有全球的1/5左右。不均衡的资源和产业的分布必然导致巨大的运输量。

以国家看,俄罗斯以140亿吨的铁金属储量雄冠全球;澳大利亚以100亿的铁金属储量名列第二;乌克兰和巴西均以90亿吨铁金属储量并列第三。中国的铁金属储量有70亿吨,居世界第五位。铁矿石资源丰富的国家,不一定能成为钢铁大国,但铁矿石产量总归居前。“金砖四国”加上澳大利亚便构成铁石五国。2006年,铁石五国的铁矿石产量为14.34亿吨,占世界总产量的80%。2008年,铁石五国的铁矿石产量为18.84亿吨(中国8.24亿吨,巴西4.09亿吨,澳大利亚3.41亿吨,印度2亿吨,俄罗斯1.1亿吨),占世界总产量的83%。铁矿石资源贫乏的国家,往往偏要问鼎钢铁大国。于是,世界铁矿石和钢材的进出口量便居高不下。

世界铁矿石产量和储量

续表

铁矿石产业是大公司的领地。2006年,世界前5大钢铁巨子控制的粗钢产量只占世界总产量的18.9%,而世界前5大矿业巨头控制的铁矿石份额却高达41%。澳大利亚的矿业巨子是必和必拓(BHP BILLITON)。必和必拓公司的矿山位于澳大利亚西部皮尔巴拉地区,主要矿区有杨迪、纽曼和戈德沃斯,总探明储量约为29亿吨。2007年,铁矿石产量占全公司的85.4%。在亚里南部,还有未开发的C采区,保有储量45亿吨。2010财年,必和必拓的铁矿石产量达到1.25亿吨。总部设在英国的力拓集团拥有澳大利亚、巴西和加拿大三国矿业公司股权,2010年铁矿石产量为1.84亿吨。其中,哈默斯利(Hamersley)铁矿有限公司在西澳大利亚皮尔巴拉地区有5座生产矿山,探明储量约为21亿吨,2010年公司铁矿年产量达到1.127亿吨。罗布河铁矿联合公司(Robe River,必和必拓拥有其53%的股份)的铁矿石资源集中在潘那瓦尼加附近的罗布河谷,矿脉延续近100千米,估计褐铁矿储量30亿~40亿吨。现生产矿山位于罗布河谷的MesaJ矿区,2010的铁矿石年产量为3161万吨。力拓集团计划于2015年达到年产铁矿石3.33亿吨的水平。澳大利亚的新秀FMG初出茅庐便表现不俗,2010年产矿逾4000万吨,并计划在2014年将铁矿石产量扩增至年产1.55亿吨的规模。

巴西拥有世界第一大铁矿石生产和出口公司——淡水河谷公司(VALE)。该公司的铁矿资源集中在“铁四角”地区和巴西北部的巴拉州,拥有挺博佩贝铁矿、卡潘尼马铁矿、卡拉加斯铁矿等,保有铁矿石储量约40亿吨,年生产能力1.2亿吨,球团矿生产能力在2000万吨左右。还有巴西联合矿物公司(MBR),保有铁矿石储量约10亿吨,铁矿石年生产能力2300万吨;弗尔特科矿业公司保有铁矿石储量在3亿吨以上,铁矿石年生产能力2000万吨。萨马尔库矿业公司保有铁矿石储量约15亿吨,铁矿石年生产能力1200万吨。2008年,淡水河谷的铁矿石产量便高达3亿吨,约占巴西铁矿石总产量的75%。到2015年,淡水河谷有望将铁矿石产量提升至4.5亿吨。

印度:一是库德雷美克铁矿有限公司,矿山位于卡纳塔克邦,探明铁矿储量7亿吨,平均品位TFe为38.6%,矿山规模2060万吨,可年产含TFe为66.5%~67%的铁精矿750万吨;二是拜拉迪尔铁矿,矿山位于中央邦南部的巴斯塔尔县,估计储量30亿吨,其中铁含量达65%的矿石6亿吨,该矿山年综合生产能力为1100万吨;三是多里玛兰铁矿,矿山位于卡纳塔克邦的贝拉里地区,探明储量1.55亿吨,平均品位TFe为64.5%;四是果阿地区,果阿地区铁矿分布广、矿床规模小、含铁品位高,铁矿石出口量保持在1100万~1300万吨的水平,约占印度铁矿石出口量的三分之一;五是奇里亚铁矿,位于比哈尔邦的辛格布姆县,铁矿储量19.7亿吨,含铁品位TFe为62%~63%。

(三)中国铁矿石资源

截至1996年底,全国共查明铁矿石产地1834处,累计探明铁矿石储量(A+B+C+D级)505亿吨,按全国铁矿石平均含铁品位33%计算,铁金属量为167亿吨。扣除历年的开采与损失,尚保有铁矿石储量(A+B+C+D级)463亿吨,铁金属153亿吨,其中A+B+C级铁矿石储量222亿吨,铁金属73亿吨,D级铁矿石储量241亿吨,铁金属为80亿吨。

根据20世纪80年代中期地质科研部门对我国铁矿石资源的预测,预测资源潜力606亿吨。以东经105°划界,东部预测资源潜力为317亿吨,预测资源多以隐伏矿或盲矿体的形式分布在已知矿带的深部和周边部。西部预测资源潜力为289亿吨,处女地上应有发现新矿区的前景。

中国查明铁矿产地主要集中在辽宁(112亿吨)、四川(53亿吨)、河北(62亿吨)三省,共计保有铁矿石储量227亿吨,占全国总保有铁矿石储量的49%;其次,储量超过10亿吨的有北京、山西、内蒙古、山东、河南、湖北、云南、安徽等8个省、市、自治区,储量合计为161亿吨,占全国总保有铁矿石储量的35%。

中国铁矿石的分布斜走东北和西南,西北和东南相对较少。东北、华北地区的储量都在100亿吨以上;西南地区储量为84亿吨,华东地区(储量65亿吨)、中南地区(储量45亿吨)次之,西北地区则甚少(储量23.9亿吨)。

我国铁矿资源具有分布广泛又相对集中,矿床类型齐全,贫矿多富矿少,矿石类型复杂,伴(共)生组分多等特点。保有铁矿石储量超过10亿吨的地区有:辽宁鞍山—本溪(106.5亿吨)、四川攀枝花—西昌(51.6亿吨)、冀东—北京(58.1亿吨)、山西五台—岚县(30.8亿吨)、宁(南京)芜(湖)—庐(江)枞(阳)(21.4亿吨)、内蒙古包头—白云鄂博(16.3亿吨)、云南惠民(11.2亿吨)、皖西霍邱(10.2亿吨)、鲁中(10.1亿吨)等9个地区。

按矿区储量规模,大型矿区(储量大于1亿吨)有101处,合计储量占全国储量的68.1%;中型矿区(储量0.1亿~1亿吨)470处,合计储量占全国储量的27.3%;小型矿区(储量小于1000万吨)1263处,合计储量仅占4.6%。

中国的一穷二白也见之于铁矿石。全国的贫铁矿石储量有452亿吨,占全国储量的97.5%;平均含铁品位在55%左右,能直接入炉的富铁矿储量只有11.7亿吨,仅占全国储量的2.5%。能形成一定开采规模的富铁矿就更少了。

我国铁矿石自然类型复杂,但以磁铁矿石为最多(占55.5%),是目前开采的主要矿石类型;钒钛磁铁矿石(占14.4%)成分复杂,但选冶技术已基本解决,也是目前开采的主要矿石类型。

中国铁矿石生产的地区集中度较高。仅河北、辽宁两省的铁矿石产量就要占到全国铁矿石总产量的55.3%。前5位的铁矿石产量占77.4%,前10位的铁矿石产量则要占到88.7%。铁矿石大省与钢铁大省的匹配度也差强人意,只有河北省同居两榜之首。前5位铁矿石大省匹配了河北、辽宁、山西三位钢铁大省;前10位铁矿石大省的匹配度只有一半。如果考虑到矿石量与生铁、粗钢产量的匹配,差距就会更大。位列第2的钢铁大省(江苏)的铁矿石产量只有522万吨。

中国铁矿石生产大区

中国铁矿石生产的企业集中度很低。2007年,重点矿业公司的产量只有1.43亿吨,仅占当年全国铁矿石产量的20%;其余的80%的份额,即高达5.65亿吨的铁矿石都出自中小企业之手。而所谓重点矿业公司大多不是有多种矿石资源综合经营能力的独立矿业巨头,而只是重点钢铁公司的附庸,其规模也不大,上千万吨量级的矿业公司甚少。

(四)铁石市道

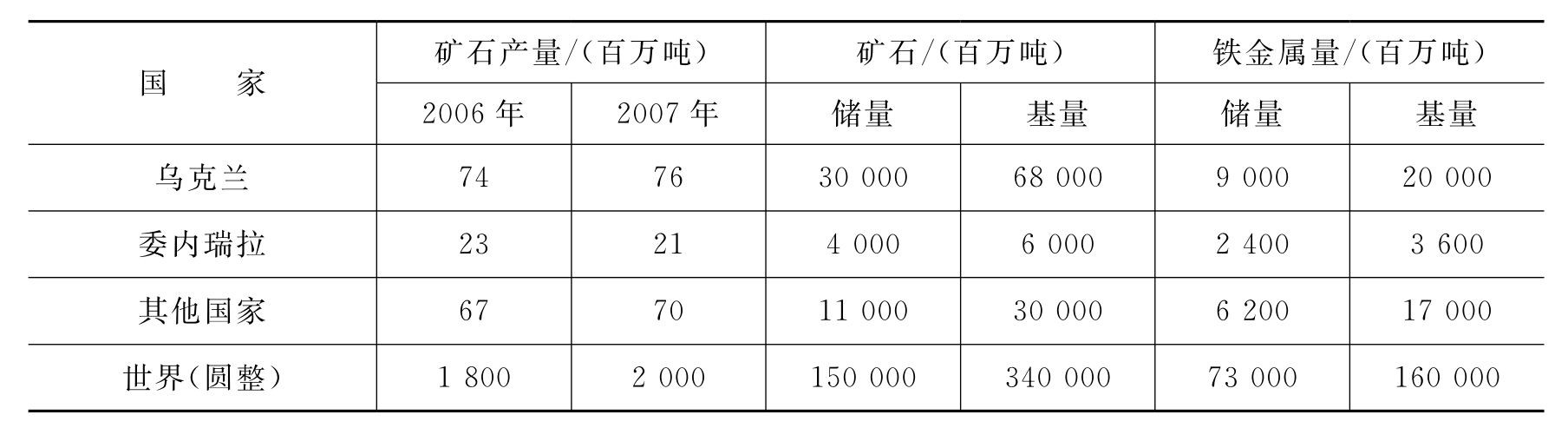

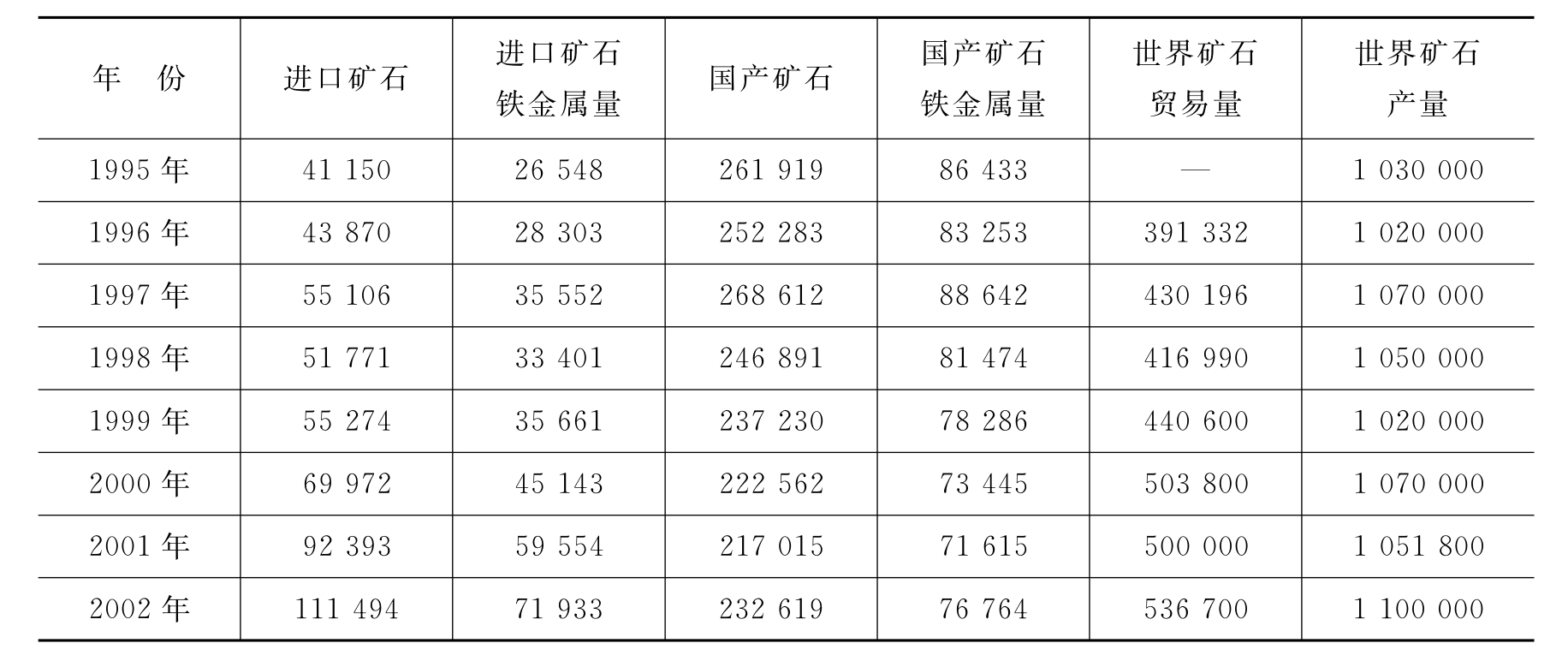

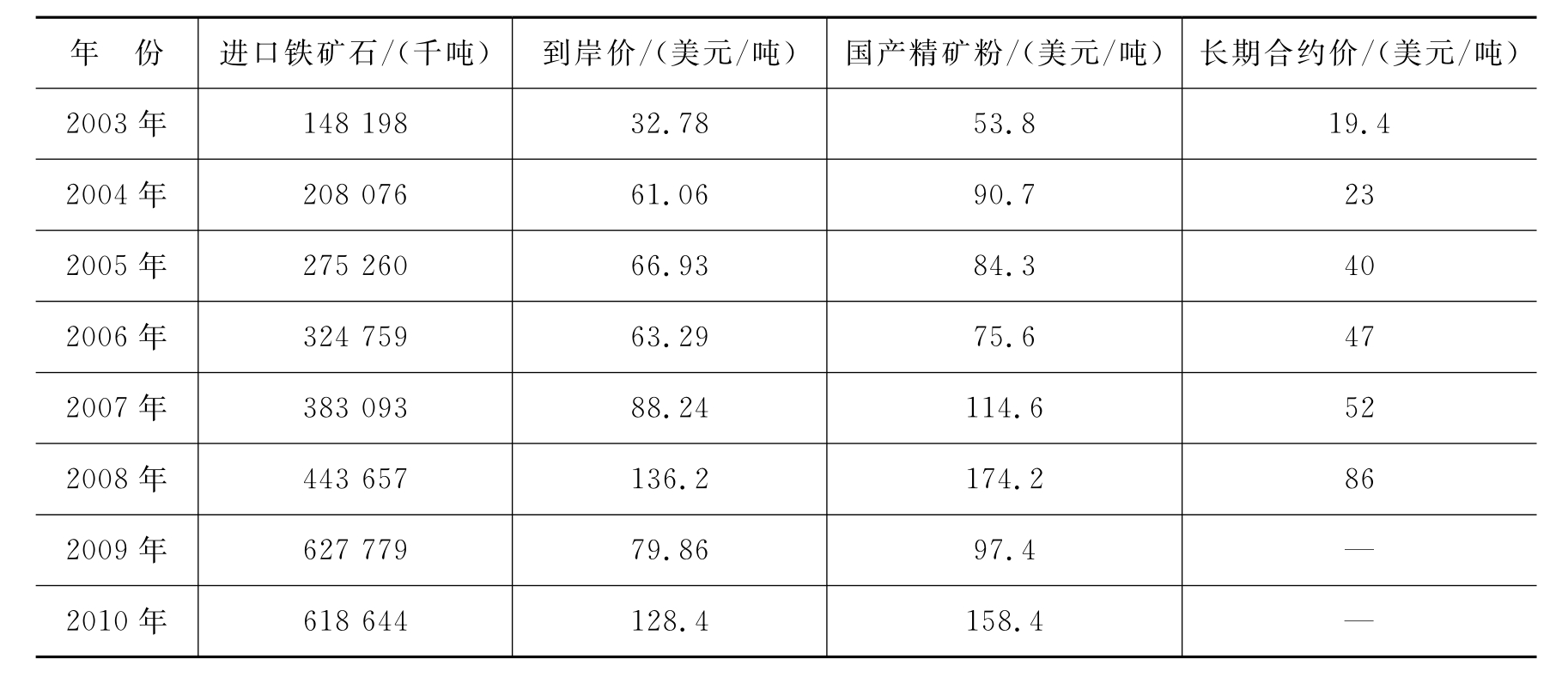

中国的铁矿石生产自1995年以来增长了1.7倍,但生铁的产量却增长了3.5倍。为弥补铁金属量的不足,铁矿石的进口遂大幅增长。进口矿石的品位平均为65%,而国产矿石的品位平均为33%。因此,用铁金属量来考察中国铁矿石的对外依存度更为恰当。

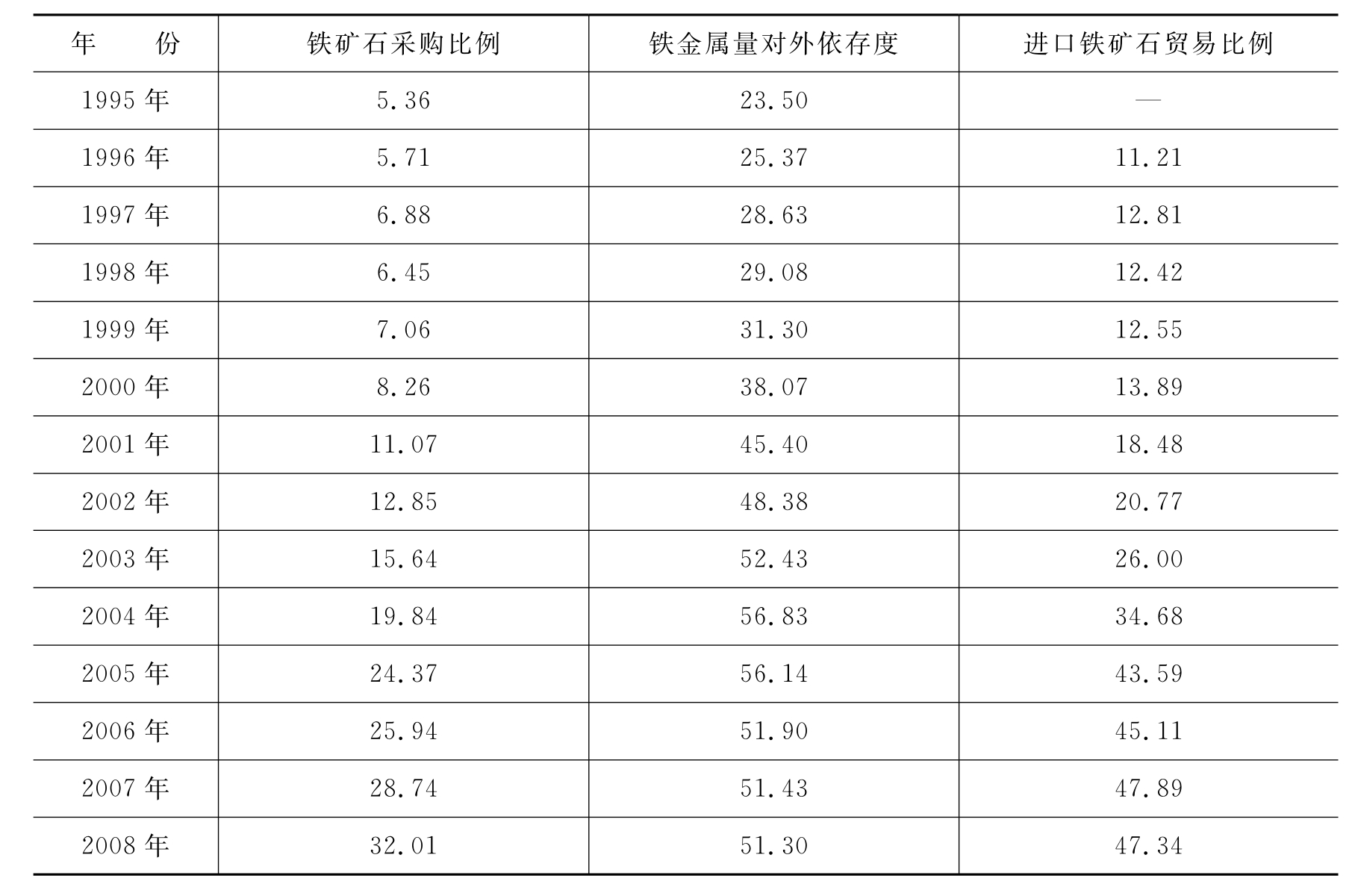

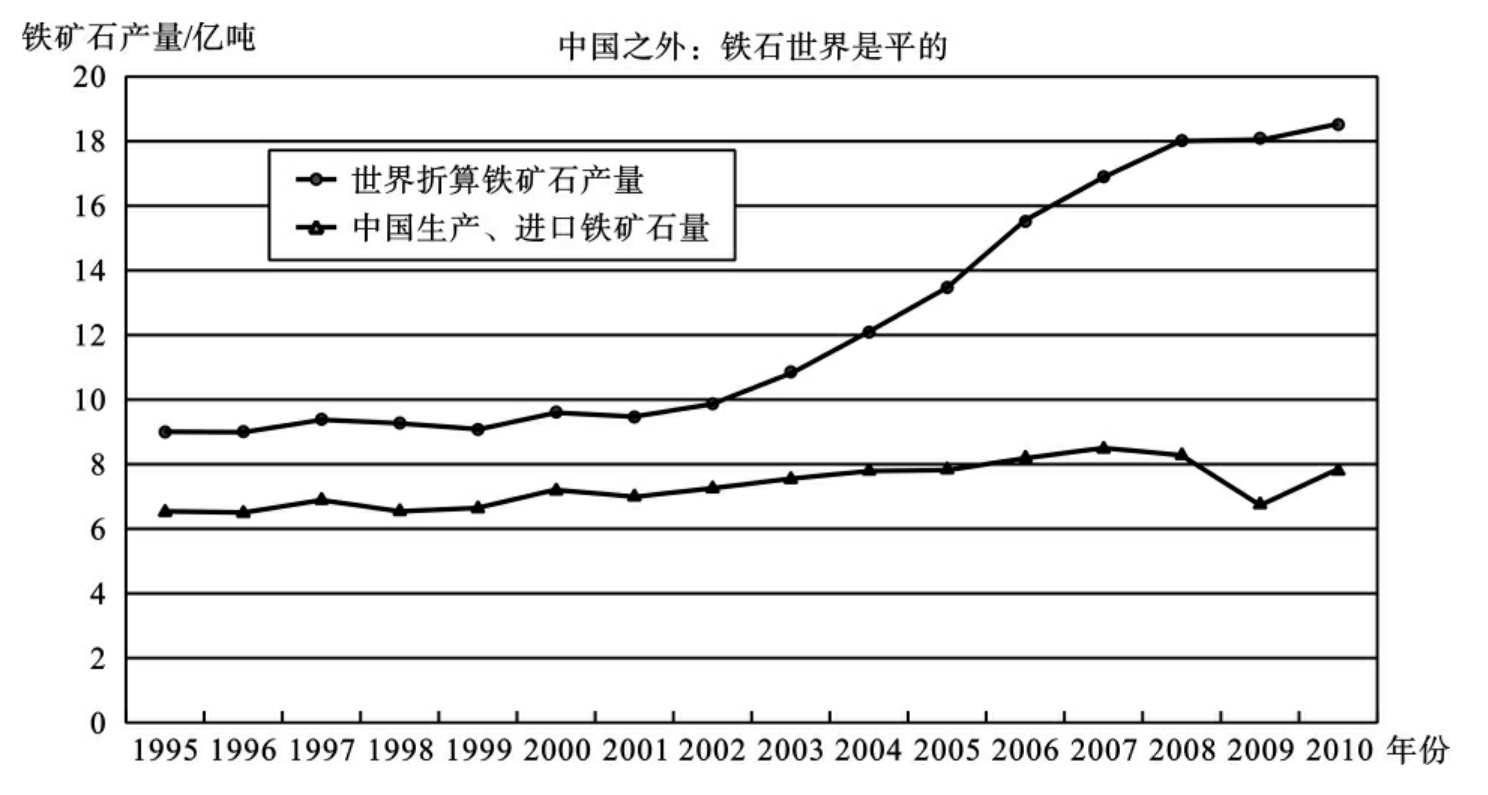

中国铁矿石的产量和进口量(1995—2010年)单位:千吨

续表

1.铁矿石对外依存度

以年度进口铁矿石的铁金属量占全部使用的铁矿石的铁金属量或全年生铁产量的比重来描述铁矿石的对外依赖程度。1995年,中国的铁矿石对外依存度只有23.5%,1999年达到30%,2003年后超过50%,最高时几乎接近60%。可见,钢铁的爆发式增长既快速成就了中国的钢铁霸业,同时也让本土的铁矿资源不堪承受拔地而起的钢铁大厦之重,从而把产业上游的“控股”权拱手让给国际的矿业巨头。对于电器称雄的岛国日本,钢铁产业的资源风险或许犹未足虑;可对于钢铁称霸的博大中国来说,这一支柱产业的资源风险就绝不可小觑。

续表

2.铁矿石国际贸易比例

在钢铁爆发式增长之前,中国进口铁矿石只占国际铁矿石贸易总量的10%强。在金融危机冲击之前,中国铁矿石国际贸易的比例已经提升到近50%,到了两分天下的地步。在金融危机冲击之后,铁矿石国际贸易的比例更是超过2/3。

3.铁矿石的采购权重

进口铁矿石占中国之外的世界铁矿石产量的比例这一指标可用来衡量中国采购铁矿石的权重。2000年之前,中国铁矿石的进口量只占整个可采购资源的10%之下。10年下来,中国的采购权重先从1/10提升到1/3,继而逼近1/2。国际市场上近一半的铁矿石资源都要收入中国的高炉,采购比重不可谓不大。在买方市场,自然风光无限;但一旦转入卖方市场,情形就苦不堪言。

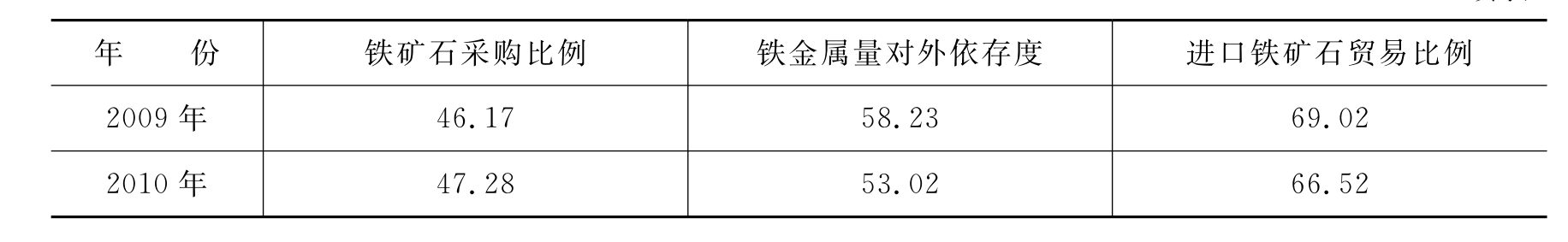

世界铁矿业自1983年后跌入低迷停滞状态,历时18年。新世纪给矿业大亨带来好运,铁石世界又开始走上坡路了,从9亿吨直奔18.5亿吨。世界真的变了吗?看看中国之外:铁石世道依然是平的!如果没有中国释放的庞大产能和吞噬进口铁矿的巨大胃口,世界的铁矿石产量哪有山坡可爬,仍不过在七八亿吨的水平流连。

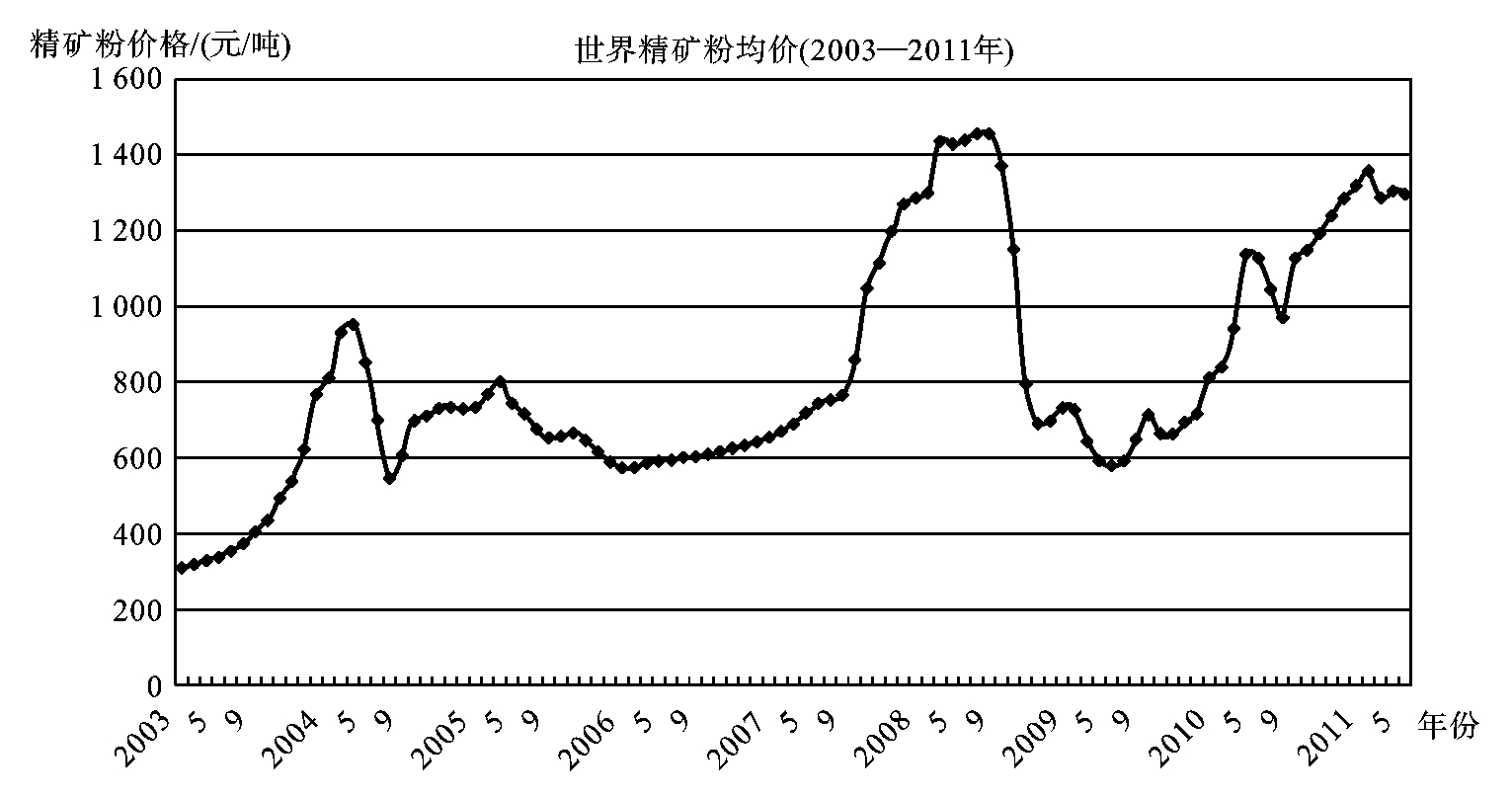

(五)铁石价格

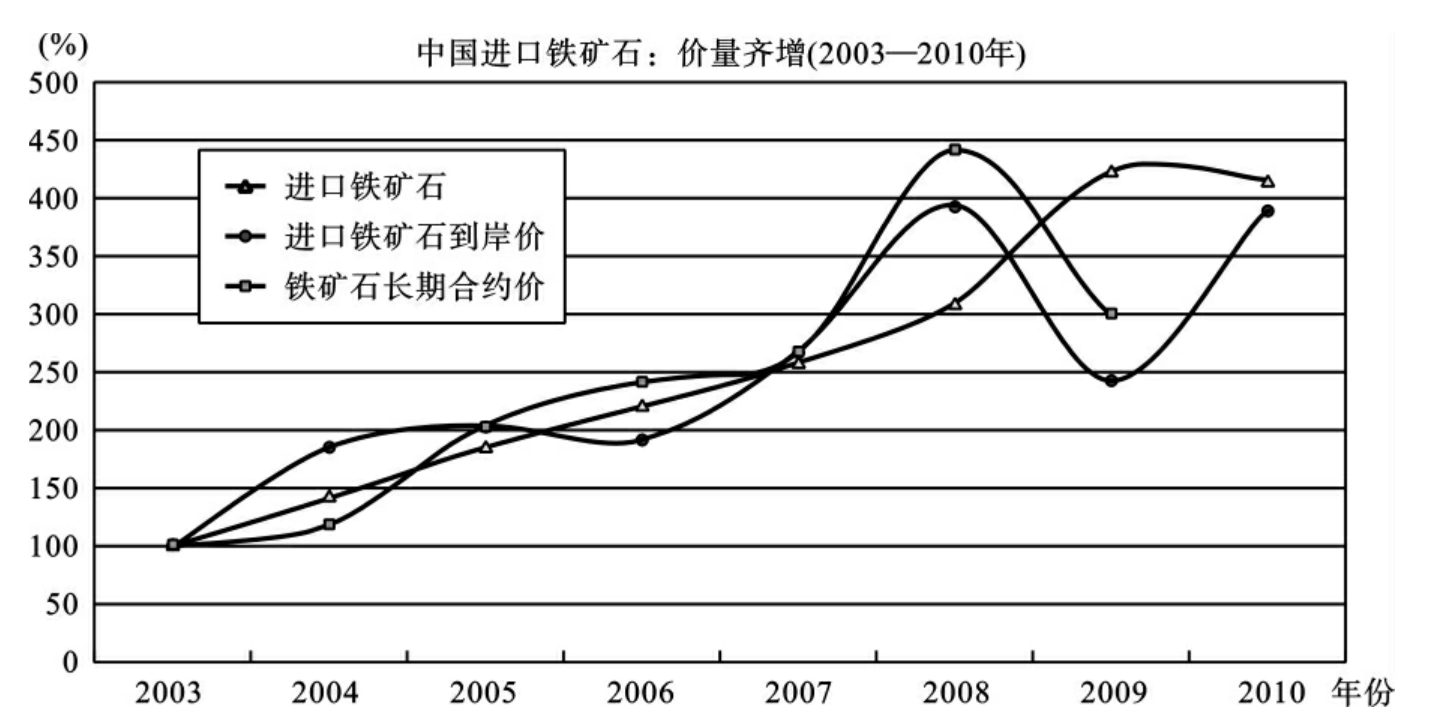

中国钢铁的暴发式增长带来铁矿石的景气。自2003年始,铁矿石价随量动,量逐价高。各地精矿粉均价从300元/吨的平台上涨,仅1年时间就跃上900元/吨的巅峰,随后迅速跌破600元/吨。此后在600至800元/吨的区间盘整3年时间,又于2008年狂涨至1450元/吨的天价水平。物极必反,矿价在2009年重新跌入600元/吨的谷底,现在又攀升至1300元/吨的高位。就全行业而言,钢铁企业自产的铁矿石不足1/2,大量铁石资源需要外购。随着中国进口量的大幅增长,国际市场上的铁矿石价格也飞速上涨。

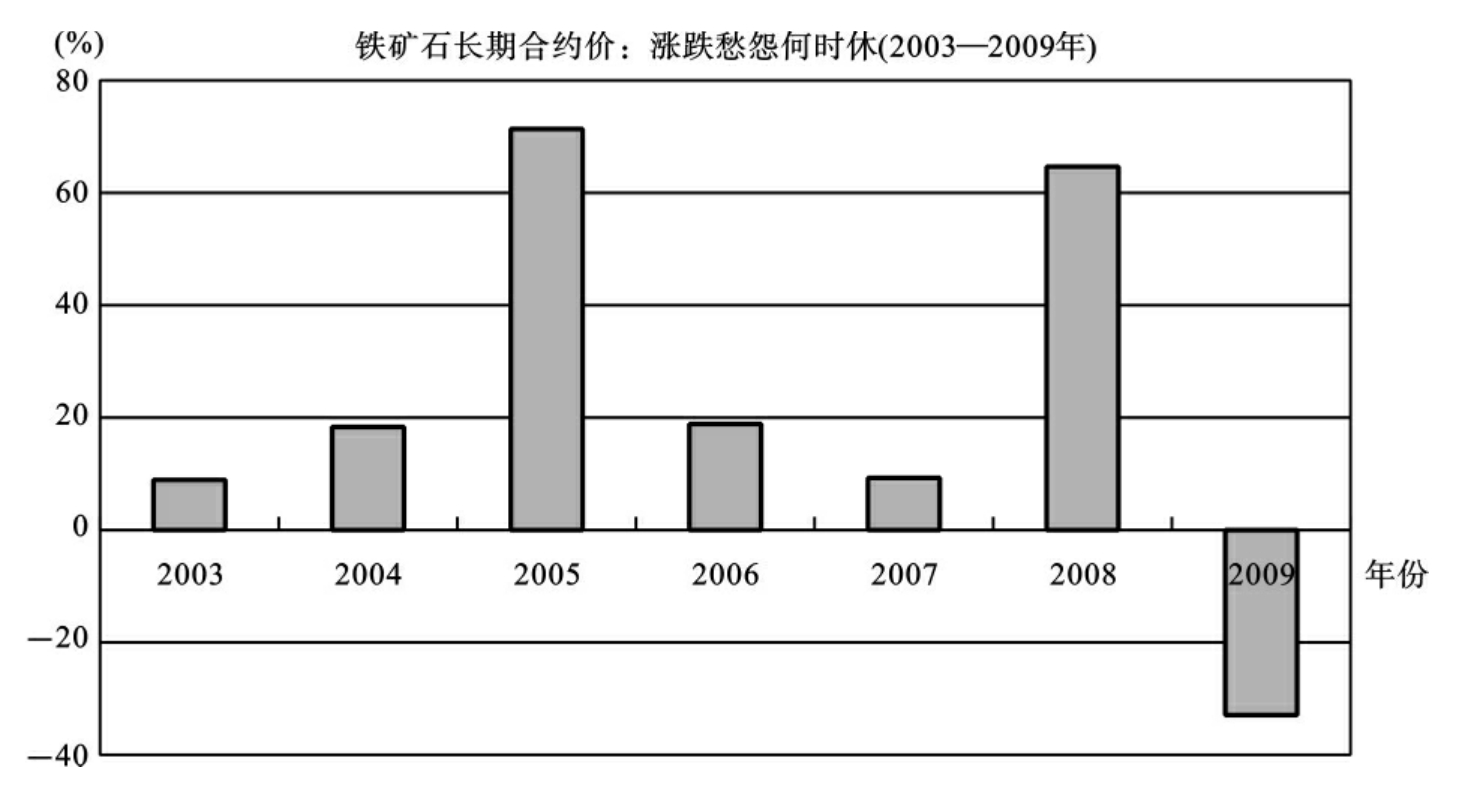

进口铁矿石的价格分为长期合约价和现货市场价。在铁矿石不景气的时候,长期合约价是世界矿业巨头寻求自保的有效武器,钢铁企业也可借以廉价锁定所需的战略资源。在铁矿石供不应求时,钢铁企业希望矿业巨头如期履行合约,而矿业巨头则千方百计想通过谈判提高合约价格,减少合约销售量,以增大现货市场上的销售比例。世界三大矿业巨头——巴西淡水河谷、澳大利亚必和必拓和力拓集团拥有铁矿石供给的话语权。日本新日铁、中国宝钢和韩国浦项制铁是需求方的代言人。铁矿石长期合约价每年谈一次,通常从头年四季度谈到当年一季度,最长延至二季度。一对一率先谈成的当年合约价谓之首发价,其他各方都得接受。自2003年,长期合约价呈尖锋涨势:2005年破了70%,2008年又再现惊人之举。

巴西淡水河谷公司以优质优价为由率先打破惯例,与日本钢厂达成2008年度铁矿石涨价协议:产自淡水河谷南方矿山的铁矿石价格上涨65%,产自淡水河谷卡拉加斯矿的铁矿石(世界最优质的铁矿石资源,平均品位高达67%)价格则上涨约71%。有趣的是,首先被激怒的不是中国钢厂,而是澳大利亚的铁矿石供应商力拓公司。

按照既往的游戏规则,澳大利亚的矿价与淡水河谷南部矿山挂钩,只能涨65%。力拓何以心甘!遂祭出到岸价的杀手锏。力拓长期耿耿于怀的是:同为长期合约矿,巴西矿抵达中国的到岸价高达140至150美元,而澳矿只有80美元(包括海运费30美元,长期包船最低仅10美元)。而在欧洲市场上,不管哪来的矿,都以鹿特丹的到岸价为准。另一失衡是,长期合约价与现货的价格落差:以印度矿为代表的现货在中国市场上要价190美元/吨。

力拓要求看齐到岸价,否则转向现货交易。企图先投放1500万吨铁矿石,直接参考价格最高的印度矿,每吨190美元。并希望将来能改变规矩,推出一个铁矿石指数,依据现货价格,每3个月定1次,各安天命,认赔认赚。事实上,已有不少“潜行”事件在冲击一年一度的长期合约定价机制。2007年10月份,武钢与力拓签约500万吨长期供矿合同,实际上已经是半现货了。宝钢也有长期合约价外的“自选动作”。2008年1月30日,宝钢宣布与必和必拓签署了总量为9400万吨、年供货1000万吨的铁矿石合同,执行的是每年“双方认可的价格”。很多不甘心被排斥在长期合约价之外的中国企业,也纷纷组团到海外买矿。由沙钢集团、河北国丰钢铁、德龙钢铁、江苏永钢集团等企业组成的民营钢铁企业联合体,产量规模超过5000万吨,话语权实在不可低估。涨价有涨价的理由,还价有还价的道理。都是火爆的需求惹的祸!

2009年,铁矿石价格随大市而下。日澳达成降幅为33%的首发价,但中国钢协统领中国钢企坚决不跟进,要求铁矿石长期合约价恢复到2007年的水平,结果难遂人意。尽管如此,中国的铁矿石买家还必须丢掉小算盘,共谋大格局。只是如何巧施力,实属不易。

2010年,延续20年之久的“长期合约价”在“时来铁成金”的大势之下趋于崩溃。该年,矿业巨头们赚得盆满钵盈,仅必和必拓与力拓两家净利便逾2千亿元。而中国77家大中型钢铁企业几乎倾全行业之力,也不过取得881亿元的利润。矿业巨头推出季度进而到月度指数定价以取代“长期合约”价。中国钢企抵制无门,无奈的反对声甫定,矿业霸主又推出批量拍卖的恶招:买者投标,价高者得。

进口铁矿石的价格因量增而涨,5年间价量齐增的上行曲线吻合得很好。只是2008年出现分岔,价格涨势太凶,到岸价和长期合约价的累计增长曲线,双双居高临下,远在铁矿石进口量的增长曲线之上。涨极而落,铁矿石2008年进口价格回落1/3后,随即于2010年回复高位,长期合约价则止步于斯。

中国进口铁矿石价的超“量”增长,必将打破已有的铁矿石格局和产业生态。

2008年,淡水河谷控制的铁矿石产量达到3亿吨,全球矿业三巨头共控制世界铁矿石产量的27%(中国之外控制了42%)。这个权重较前有所下降,主要原因是:大的没有小的快。中国和印度的小矿山近年发展迅猛,产量扶摇直上。受铁矿石利益驱动,铁矿石投资项目以史无前例的速度和规模在全球推进。2002年,全球投入铁矿开发的资金为30亿美元,2004年为140亿美元,2006年高达340亿美元。2006年,全球铁矿石新增产能达到7000万吨,这个数字包括了一些知名的重大的Brown field(改扩建)项目,但没有包括许多地方性的小项目(以中国和印度居多)和已有企业的更新改造和扩张项目。

当然,三巨头不甘落后,一直都在全力推进一系列扩充产能的新项目。供不应求是暂时的,计划赶不上变化。危机来时压力至。如何适时调节产能计划,确保不形成“供大于求”的局面,这是摆在铁矿石供应商,特别是铁矿业三巨头面前的难题。而对于中小铁矿石的生产者,产业景气的变换往往会给他们带来灭顶之灾。

铁矿石出口量的暴增,在海运市场上也掀起轩然大波。反之,海运价格的飞涨,又使铁矿石买家雪上加霜。铁矿石属于干散货,反映干散货航运市场景气度的指数是BDI(波罗的海指数)。2003年,BDI指数还在3000点的水平,到2007年便牛气冲天,创下11039点的历史最高位。到2008年5月20日,BDI更以11793的疯狂点位登峰造极。但日中则移,不过区区半年时间,BDI指数便飞流直下三千尺,惨跌至663点。

铁矿石干散货市场的火爆,同样刺激航运公司扩张运力,而造船业的繁荣又会反过来扩大对钢材乃至对铁矿石和铁矿石海运的需求,形成一条一荣俱荣、一损俱损的产业链。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。