3.4汇率变动对股票市场影响程度的决定因素

汇率变动通过资产组合机制、大宗商品价格机制、贸易机制、利率机制和物价机制对一国股票市场和上市公司产生影响,但其作用程度则取决于一国汇率制度、国际贸易的定价货币、大宗商品的定价权以及外部经济活动的程度、上市公司的规模和衍生金融工具的使用等。

3.4.1 汇率制度

传统观点认为,固定汇率制度将导致一国企业忽视汇率风险,从而过多借入外债或减少其套期保值活动,浮动汇率制度将使借款人或贷款人认真对待外汇风险暴露,从而有助于降低该国市场的易受攻击性。所谓的“原罪论”则认为新兴市场无论采取何种汇率制度都比较容易受到外部冲击。由于国内公司在国际市场上不允许以本币借款,而其收入大部分来自于国内业务,由于套期活动意味着以本币进行借款,他们是不被允许这样做的,因此,固定汇率和浮动汇率制度都无法减缓这些国家的外部冲击。Calvo和Mishkin(2003)也认为健康的宏观经济制度是一国宏观经济稳定的关键,汇率制度选择在减轻外部冲击方面可能是第二位的。

理论界关于汇率制度的影响并未达成共识,这一问题的答案只能从实证研究中获得。Paresly和Popper(2002)对东亚国家企业进行研究,发现东亚国家存在外汇风险暴露的企业的比例比发达国家高。他们认为一国汇率制度决定了该国对于外部世界的经济反应和国内货币政策的传导过程。盯住汇率制下存在外汇风险暴露的企业比例要高于浮动汇率制。Jose Luiz Rossi(2004)研究了汇率制度选择和巴西非金融公司的外汇风险暴露之间的关系,该研究表明巴西的外汇风险暴露程度要高于发达国家。在1996~2002年间40%的公司存在显著的外汇风险暴露。外汇风险暴露在不同的汇率制度下有差异。在浮动汇率制度期间存在外汇风险暴露的公司要远远少于固定汇率制度期间。原罪论在巴西并不成立,浮动汇率制度会减轻原罪问题,浮动汇率制度使得更多的公司进行套期保值活动,也使得这些公司降低其资产负债表的货币错配程度,因此,汇率制度选择和一国市场是否易受汇率冲击之间存在清晰的关系。

此外,一国货币在资本项目下是否存在管制也是股票市场汇率风险状况的重要影响因素。资本管制程度越低,股票市场的对外开放程度越高,股票市场受国际资本的影响越大,当本国汇率出现升值或者贬值预期时,国际资本给股票市场带来的冲击越大,市场的风险水平也就越高。

3.4.2 定价货币以及大宗商品的定价权

3.4.2.1 定价货币

其他条件不变的情况下,不同的货币定价对外汇风险影响较大。定价货币的选择主要有三种形式:一是生产者货币定价(Producer Currency Pricing,简称PCP)即出口国货币定价;二是当地货币定价(Local Currency Pricing,简称LCP)即进口国货币定价;三是第三方货币定价,即贸易商品并不以交易双方的货币定价,而是以国际货币充当定价货币。

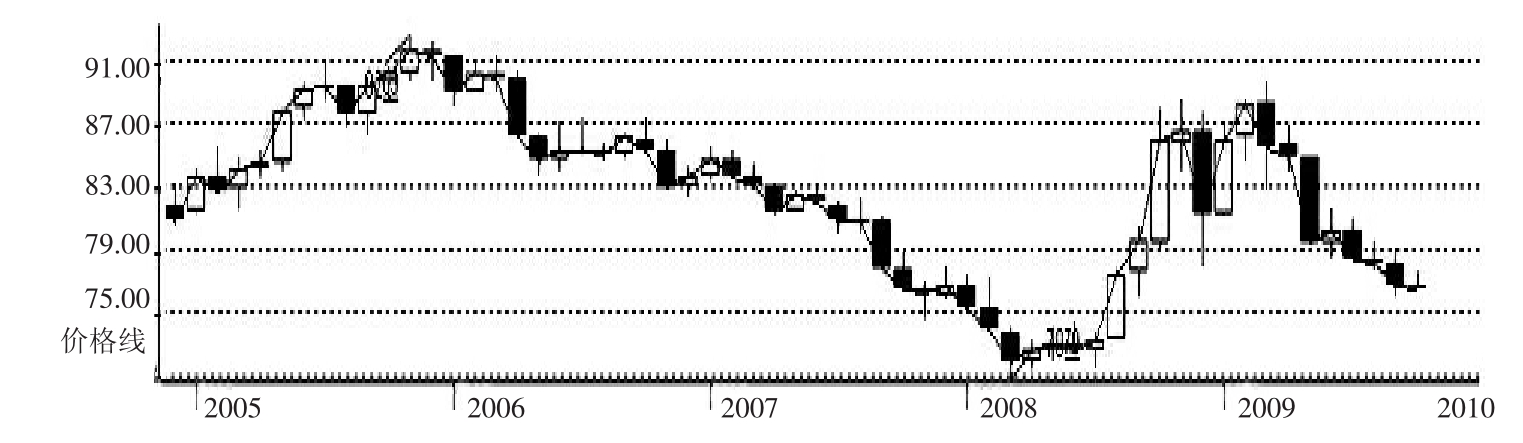

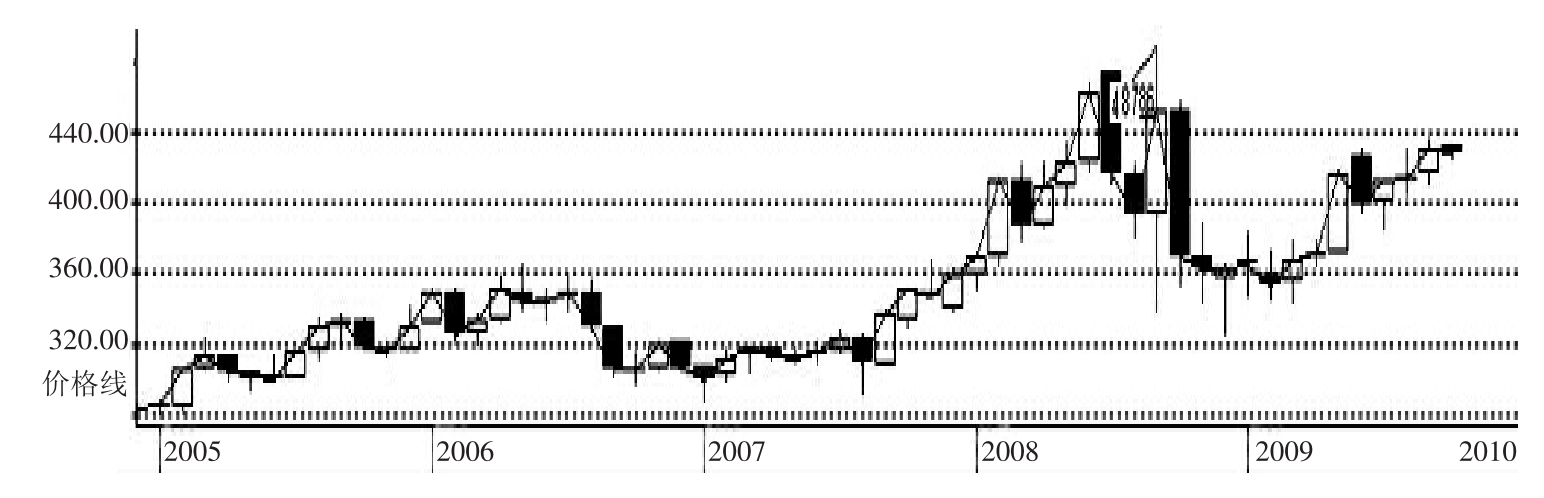

如果以生产者货币定价,对进口商来说,外国商品的国内价格将随着名义汇率的变动而以相同比例变动,汇率变动的影响程度较高;如果以当地货币定价(LCP),则汇率变动将给出口商带来较大影响;如果以第三方货币定价,则进出口双方都要受到第三方货币汇率波动的影响。从国际贸易实务来看,美元在第二次世界大战后取代英镑在国际货币体系中占统治地位,成为国际贸易的核心定价货币,美元汇率波动对大宗商品价格的影响较大。2005~2010年以来美元指数(图3-4)和美国商品交易所编制的CRB(Commodity Research Bureau)指数[5](图3-5)的走势来看,基本是走出一条美元贬值对应大宗商品价格上升的轨迹。因此,美元汇率变动,还将通过影响大宗商品价格走势对各国经济产生影响,进而引起各国股票市场波动。

图3-4 2005~2010年美元指数走势[6]

图3-5 2005~2010年CRB指数走势*

3.4.2.2 大宗商品的定价权

大宗商品国际贸易的定价与定价权紧密相关,主要包括大宗贸易中普遍认可的定价规则和贸易双方所确定的基准价格两个方面。在大宗贸易中,买卖双方在签订合同时,在确定双方认可的商品基准价格后,根据一定的升贴水幅度确定商品最终交易格。而基准价格的形成在期货市场。目前大宗商品国际贸易中的价格分别参照几家主要的商品交易所的期货价格:对世界原油贸易价格定价最具影响力的是纽约商品交易所(NYMEX)的WTI原油期价和伦敦国际石油交易所(IPE)的Brent原油期价;美国芝加哥期货交易所(CBOT)的大豆期货价格是全球大豆生产商和经销商的定价标准;天然橡胶的定价主要参考日本东京工业品交易所(TOCOM)和上海期货交易所的期货价格;伦敦金属交易所(LME)的三月铜是国际铜市的定价基准,其次是上海期货交易所和纽约商业交易所的期铜价格。可见,英美等发达国家的原材料期货市场主导了全球石油、金属、大豆等大宗原材料的定价权,其期货价格成为全球现货交易的定价基准。那些缺乏定价权的国家的企业是大宗商品价格的被动接受者,将承受美元和英镑汇率波动以及本币汇率波动所带来的大宗商品价格波动的双重影响。

3.4.3 竞争

市场竞争结构是公司外汇风险暴露的重要决定因素,公司所面临的竞争越激烈,外汇风险暴露程度越高,因为竞争程度的高低决定着汇率变动影响公司价值的程度。

3.4.3.1 出口商面临的国外竞争

当出口商面临国外竞争时,如果汇率波动导致其产品价格相对于国外竞争者出现较大上升,出口商更可能会承担汇率波动,而不是将其传递到国外的消费者价格,以减少其销售的波动,因此,外汇风险暴露较为显著。Ricci(1997)认为在浮动汇率制度下,公司面临的国外竞争越激烈,其价格波动幅度相对于竞争者越大。价格的波动导致销售和预期利润的波动越大,外汇风险暴露也就越显著。Rohan Williamson(2001)检验了竞争对美日汽车行业跨国公司外汇风险暴露的影响,结果表明跨国公司及其全球竞争者的外汇风险暴露是其国外销售、国外竞争的成本结构以及竞争程度的函数,国内与国外公司之间的竞争是外汇风险暴露的一个重要决定变量。

3.4.3.2 本国出口商之间的竞争

在国外市场上面临的国内其他公司的竞争压力增大时,公司现金流对汇率变动敏感性也会增强。在本币升值时,本国竞争者的存在将会影响出口商提价的能力。如果本国出口商之间产品具有同质性,替代性很高,且出口商之间竞争激烈,则汇率变动就很难向出口价格进行传递,外汇风险暴露也就越显著。此时,对于出口商来说,减轻现金流对汇率敏感性的方法是其成本采取外币形式。这种情况下,本币升值使得该公司本币成本将会下降,本币成本的下降将会被收入的下降冲销掉,现金流对汇率就没有那么敏感了。

3.4.4 外部经济活动

理论和实证研究表明外销比例和进口成本比例、出口的需求弹性、外国资产占总资产的比重以及外债的比重对公司外汇风险暴露有显著影响。

1.外销比例与进口成本比例

Bodnar和Gentry(1993)认为出口量大的公司存在较大负的外汇风险暴露;进口成本比率(行业进口成本占总生产成本的比率)高的公司存在较大的正的外汇风险暴露;国外资产比率高的行业有较大负的外汇风险暴露。Pedro Martínez-Solano(2000)对汇率变动对西班牙股票市场的影响进行了分析,认为进口和出口因素对外汇风险水平具有决定性影响。出口对汇率变动带来的收益有正向影响,进口有负向影响。Bodnar和Wang(2003)的研究发现外汇风险水平与海外销售额比率是呈正相关关系,外销比率越高,企业的外币收益越多,其外汇风险程度越高。

2.公司价值对汇率变化的敏感性主要是对该公司产品的需求弹性的函数

Kent(1995)认为其他条件不变时,公司的外汇风险暴露会随着需求弹性的增加而上升,需求弹性越高,价格调整引发的需求量变化越大,在本币升值时,公司无法通过提高出口价格的方式来减少对公司价值的冲击。如果该公司产品的需求弹性很低,即使公司出口所占的比重很高,该公司外汇风险暴露水平也比较低。因为在这种情况下,公司可以通过产品价格的调整来减轻汇率变化对公司价值的冲击。Allayannis(1996)也在相似的框架内进行了分析,他指出出口商和进口商的受到汇率变动的影响是不对称的,前者是与外国的需求弹性相关的,而后者则取决于本国的需求弹性。

3.外国资产占总资产的比重

企业所拥有的海外资产越多,在汇率波动时,可以通过生产、销售策略的调整来规避汇率风险的能力越强。如果公司采取完全避险策略,例如:利用代替品、国际化的方式来分散汇率风险,公司的市场价值有可能不会暴露于外汇风险之中。Buckley和Casson(1998)则认为,本币升值时,跨国企业可借由其海外的子公司进行资源上的转移,例如将生产基地从此区域移至成本较低的区域,而使得公司不至于受到汇率变动的影响。Williamson(2001)认为企业外汇风险暴露会随着以外币计价的资产成本而改变,如果提高海外资产相对于营业收入的比重,则该公司外汇风险暴露将会提高。当然,海外资产比重的上升也面临本币升值的风险。

4.外债比重

汇率波动将对拥有外币负债的企业的现金流造成影响,本币升值时,公司将从外币负债中获益,本币贬值时,外币债务和利息的归还将给公司现金流造成负面影响,并引发破产风险。因此,海外负债比例越高,受汇率冲击的程度越大。Bodnar和Wang(2003)认为汇率变动程度越高,企业的海外负债比率就会越低,即企业采取降低海外负债的方式来规避汇率波动对企业外债带来的风险。

3.4.5公司规模

关于公司规模对外汇风险暴露的影响存在两种相反的观点,一种观点从破产成本的角度切入,认为小公司要面临比大公司高的破产成本,所以小公司应比大公司更有动机从事避险,小公司所面临的外汇风险暴露比大公司的程度低(Warner,1997)。另一种观点则认为外汇风险暴露与公司规模呈反向关系。外汇风险暴露的管理成本较高,小公司面临较大的资源约束,无法进行有效的避险活动。而大公司有足够的规模来降低避险的单位成本,此外,大公司的海外投资经验丰富且拥有专业的财务经理人才,其套期保值活动较为积极、且其业务也趋于多元化,因此,抵御汇率风险的能力较强。

实证研究的结果与公司规模与汇率风险负相关的观点相一致。Chow等(1997b)指出美国跨国公司的外汇风险暴露与公司规模显著相关,大公司一般会进行套期保值活动,因此,大公司的外汇风险暴露要比小公司小得多。Allayannis和Weston(2001)研究了1990~1995年非金融产业的跨国公司的外汇风险暴露,指出在面对外汇风险暴露时,大型的跨国公司会使用外汇衍生性金融商品来避险,因此,其外汇风险暴露的程度比小型的低。Chin-Wen Hsin等(2007)的研究表明公司规模越大、国际贸易量越小、业务越多元化的公司的外汇风险暴露水平越低。当然,公司规模是公司外汇风险暴露程度的重要决定因素之一,但公司规模的大小并不必然导致外汇风险暴露程度的高或者低。

3.4.6 衍生金融工具

衍生金融工具的使用对公司的短期外汇风险暴露尤其是交易风险暴露影响较大,理论界普遍认为衍生金融工具的使用有利于降低外汇风险暴露程度。He和Ng(1998);Chow和Chen(1998);Glaum等(2000);Choi和Kim(2003)认为运用衍生金融工具的公司的外汇风险暴露要低于未进行保值的公司,该研究还发现高杠杆比率的公司和短期流动性头寸较少的公司更有动力去进行套期保值,因而较少地暴露于汇率风险,因此,公司是否使用衍生金融工具来规避汇率风险与公司的流动性状况、财务杠杆和公司的成长性密切相关。公司的流动性越差、财务杠杆比率越高,破产风险越大,公司进行避险的动机越强,外汇风险暴露水平越低;成长性好的公司一般处于发展的初级阶段,公司自身资金实力较弱,需要外部融资借款,公司为了增强借款能力、保持其信用水平,将会有更大的动机从事避险活动,公司的外汇风险暴露水平也较低。上述研究将衍生金融工具的避险功能作为切入点,指出了使用衍生金融工具对汇率风险的分散,但衍生工具存在的高风险性不应忽视,这也是许多公司对衍生工具望而生畏的主要原因,如何在利用该工具规避汇率风险的同时,而不增大公司的其他风险,是公司财务人员所面临的难题。

【注释】

[1]Eiteman D,Stonehill A Moffett M.Multinational Business Finance[M].6th ed.Reading,Mass.fgmfgmAddison-Wesley Publishing company,New York.1992.

[2]π表示厂商的利润,K表示整个行业的资本存量,r为实际利率即贴现率。

[3]其中C为消费需求,Y为收入,E为汇率,I为投资需求,G为政府需求,CA为净出口需求。

[4]由于实际利率r=RP,因此q值还受到名义利率R和物价水平P的影响。

[5]CRB指数是依据世界市场上22种基本的经济敏感商品价格编制的一种期货价格指数,总体反映世界主要商品价格的动态信息。

[6]*数据来源:富远期货行情http://www.fuyoo.net.

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。