第三章 特质风险与投资者行为效应的理论分析方法

受到股价特质风险的影响,股票市场投资者即使从理性决策出发,也会形成许多的认知和投资行为的失误,这些失误加强了股票价格的风险波动性,造成股票价格异常波动。本章主要介绍在特质风险下股价波动与投资者行为效应的有关理论分析方法,在混合理性的投资者交易行为模型的框架下,本章逐步对本书将使用到的实证研究方法给出了详细的说明及论述。

第一节 股价波动成分的分解与估计

本章将详细介绍对股票价格不同层面波动(方差)的分解方法以及如何对不同波动成分进行有效估算,这为后文的实证分析打下了方法基础与计算准备。

一、基于CLMX的特质风险分解及估计

本书方法的简化之处在于并不涉及参数模型的估计和使用。因为多变量波动模型不仅非常复杂,难于估计,而且参数模型的长处在于进行波动预测,而对波动的历史运动过程则较难做出精确和具体的描述。本书所使用的方法计算得出的方差值是对已实现波动过程的较准确数值的刻画,这种方法的计算思路首先被Merton(1980)提出,经过Nelson(1992)的认真改进,使得方法的计算精度在原始思路上产生了很大提高。Anderson et al.(1999)就使用类似方法在大盘股日内数据的基础上计算出了股价的日度波动率。可以说,只要计算数据的时间频率足够高,使用该计算方法基本可以精确计算出在任意短时间内待估变量方差的大小。

(一)波动的方差分解

通常可以将一只普通股票的收益分解成3个组成部分,即市场层面的收益、行业层面的收益剩余以及企业层面的收益剩余。基于这种收益的分解,实际上就可以将一只普通股票的总体波动划分成同样属性的3种波动成分,并获得波动成分的时间序列数据。本书所进行波动分解的目标,是要将一只普通股票的总体波动成分划分成3种与收益分层相联系的波动分层,但在计算的过程当中并不涉及对企业或行业各类协方差和β系数的估计。下文即具体阐述到底如何计算这些分层的波动成分,并且通过估计过程的展示来详细讨论一些数据样本的细节。

表达式中下标i是代表股票所处的行业,下标j是表示具体的企业(个股)。那么,在时期t内属于i行业的企业j的简单超额收益就可以用Rjit来表示。根据CAPM等资产定价理论的处理方法,Rjit这个超额收益是使用高于国库券收益率的超额收益值来表示。

让wjit代表企业j在行业i中所占有的权重,只要在计算市场收益时都使用相同的权重系列,那么可以保证计算方法会具有有效性及一致性。在本书的计算方法中使用市场价值比值来作为权重的计算方法。行业i在时期t内的超额收益可以用![]() 来进行计算。行业总的超额收益相应可以在此基础上进行求和汇总。行业i在整体市场中占到的权重可用wit表示,市场在t时期内的超额收益可用

来进行计算。行业总的超额收益相应可以在此基础上进行求和汇总。行业i在整体市场中占到的权重可用wit表示,市场在t时期内的超额收益可用![]() 计算获得。

计算获得。

接下来再将企业和行业的收益分解成3个组成成分。首先根据CAPM的原理可作第一次分解,然后根据经验应用的需要对其进行必要修改。根据CAPM的公式,可设截距项等于0,于是可以得到行业的收益公式:

![]()

单个企业的收益公式:

![]()

当然也可以不施加CAPM模型的均值约束,而允许式(3-1)和式(3-2)的截距项αi,αji不等于0。然而为了避免对涉及个股有关风险参数的估计,同时根据对CAPM模型经验应用的总结,本书对零截距项的限定假定是合理的。在式(3-1)中βim表示行业i关于市场收益的β系数![]() 是行业水平收益的残差值。相似的,在式(3-2)中βji是行业i中的企业j关于自身所处行业的β系数,

是行业水平收益的残差值。相似的,在式(3-2)中βji是行业i中的企业j关于自身所处行业的β系数,![]() 是企业水平收益的残差值。

是企业水平收益的残差值。![]() 关于行业收益Rit是正交[1]的,本书假定它关于市场收益Rmt及行业收益残差

关于行业收益Rit是正交[1]的,本书假定它关于市场收益Rmt及行业收益残差![]() 也是正交的。这也就是说,本书假定企业j关于市场的β系数βjm满足等式βjm=βjiβim。这些β系数的加权求和结果等于1,即:

也是正交的。这也就是说,本书假定企业j关于市场的β系数βjm满足等式βjm=βjiβim。这些β系数的加权求和结果等于1,即:

根据CAPM模型分解的式(3-1)和(3-2)保证了企业收益的不同成分彼此间相互正交。因此这也保证了在简单方差分解的过程中所有的协方差项均等于零,行业和企业收益方差的结果如下式所示:

![]()

但是这种分解方法存在的问题是仍需估计行业及企业的β系数,这些β系数的估计需要掌握许多企业的经营管理信息,这些信息有时是较难获取并掌握的,而且随着企业的发展变化,对β值的估计还需及时更新这些信息。所以本书的方法是更进一步简化模型,避开对β系数的估计以及去获取那些较难掌握的企业信息。不过简化模型在方差分解形式上与式(3-4)和(3-5)还是具有相似的形式,且计算出的方差大小值不会发生较大的变化。

首先给出简化的行业收益分解公式,与式(3-1)相比在该式中βim系数被省略掉了:

Rit=Rmt+εit (3-6)

式中的εit可确定为是行业收益Rit和市场收益Rmt之间的差额。Campbell et al.(1997)指出,式(3-6)实质上是一种“基于市场调整的收益模型”。

比较式(3-1)和式(3-6),有:

![]()

可以看到,只有当行业β系数βim=1或者市场收益Rmt=0时,市场调整收益模型的残差值εit才会等于式(3-4)中的CAPM模型残差值。

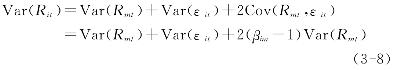

然而分解式(3-6)存在的明显不足是,Rmt和εit这时并不正交,那么就不能忽视这两者间所形成的协方差项。如行业收益的方差公式为:

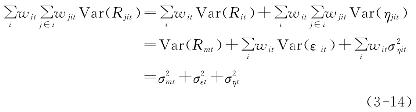

从这个方差公式中可看到,在计算行业收益的方差时式(3-8)仍需考虑协方差项及行业β系数。不过尽管单个行业收益的方差含有协方差项,但是只要是多个行业构成的资产组合,在计算这些资产组合的加权平均后的方差时,即可避开单个行业协方差等的计算。组合平均的方差公式为:

式中![]() ≡Var(Rmt)

≡Var(Rmt)![]() ≡

≡![]() witVar(εit)。之所以能够消除β系数的影响,是因为根据式(3-3)

witVar(εit)。之所以能够消除β系数的影响,是因为根据式(3-3)![]() =1,当对β系数进行求和加总时就会因为加权和等于1而不再以单独β系数的形式出现了。这样利用式(3-6)中的εit就可以对多个行业平均的波动水平进行计算,并且在计算过程中避免了对各种β系数的估计。多个行业加权平均下的方差值

=1,当对β系数进行求和加总时就会因为加权和等于1而不再以单独β系数的形式出现了。这样利用式(3-6)中的εit就可以对多个行业平均的波动水平进行计算,并且在计算过程中避免了对各种β系数的估计。多个行业加权平均下的方差值![]() witVar(Rit)可以看作是随机选取而形成的行业组合[2]所具有波动性的期望值。

witVar(Rit)可以看作是随机选取而形成的行业组合[2]所具有波动性的期望值。

同样道理,可以按照相似的方式来求个股的收益。当把式(3-2)中的βji省掉时,个股收益分解可获等式为:

Rjit=Rit+ηjit (3-10)

式中ηjit具有如下关系:

![]()

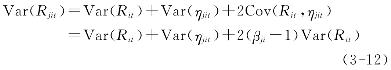

个股的方差公式为:

与上文同理,那么在某行业i中由个股形成的资产组合其加权平均方差值等于:

![]()

式中![]() Var(ηjit)是行业i中特质风险的加权平均值。结合式(3-9)也可以再计算出跨行业的消除掉了β系数的方差分解值,即跨行业的特质风险性的加权平均值:

Var(ηjit)是行业i中特质风险的加权平均值。结合式(3-9)也可以再计算出跨行业的消除掉了β系数的方差分解值,即跨行业的特质风险性的加权平均值:

式中![]() Var(ηjit)是跨行业的所有企业个股层面波动性的加权平均值。与处理行业收益的方法类似,利用式(3-10)中简化的企业收益分解形式也能够在不经计算各个β系数的条件下,求取出特质风险的平均水平值。

Var(ηjit)是跨行业的所有企业个股层面波动性的加权平均值。与处理行业收益的方法类似,利用式(3-10)中简化的企业收益分解形式也能够在不经计算各个β系数的条件下,求取出特质风险的平均水平值。

这时,可以较深入地对比一下波动分解方法与基于CAPM模型方法的一些异同。如果用式(3-4)和(3-5)对涉及多行业、多企业的个股进行求和加总,可得到如下公式:

![]()

式中![]() 是CAPM定价模型公式中行业冲击

是CAPM定价模型公式中行业冲击![]() 的加权平均方差值,CSVt(βim)≡

的加权平均方差值,CSVt(βim)≡![]() wit(βim-1)2是各行业β系数的横截面方差值。相似的,个股方差有:

wit(βim-1)2是各行业β系数的横截面方差值。相似的,个股方差有:

![]()

式中![]() ,CSVt(βj m)≡

,CSVt(βj m)≡![]() wit∑jwjit(βjm-1)2是各行业所有企业的市场β系数的横截面方差值,而CSVt(βji)≡

wit∑jwjit(βjm-1)2是各行业所有企业的市场β系数的横截面方差值,而CSVt(βji)≡![]() wit∑j wjit(βji-1)2是各行业中所有企业关于行业冲击β系数的横截面方差值。

wit∑j wjit(βji-1)2是各行业中所有企业关于行业冲击β系数的横截面方差值。

从式(3-15)和(3-16)中可以看到,即使CAPM的方差成分![]() 并不随市场方差

并不随市场方差![]() 一起变化,β系数的横截面变化也能够对方差分解的方差成分

一起变化,β系数的横截面变化也能够对方差分解的方差成分![]() 都产生出普遍影响作用。不过根据相关的实证研究发现(本书的后文也有证明),现实中β系数横截面的变化只会对波动成分的时间序列产生很小的影响。

都产生出普遍影响作用。不过根据相关的实证研究发现(本书的后文也有证明),现实中β系数横截面的变化只会对波动成分的时间序列产生很小的影响。

(二)3种波动成分的方差计算

使用企业层面的数据,利用式(3-14)和收益分解式(3-6)及(3-10)可估计股票收益各种波动成分的方差。为获得超额收益(即高于无风险利率的收益)的数据,计算需首先确定我国证券市场无风险利率的水平。参考宋健(2004)等的研究,认为由于我国的高储蓄率[3],多年来形成了以储蓄抗风险的投资理念,银行储蓄率具有较强的抗风险特征,符合了无风险和最低回报的机会成本条件,因此本书将银行的年定期存款利率作为无风险利率的基准,同时参考了同期的年整存整取银行利率和国债票面利率的变化。根据复利的计算方法,本书又可进一步再将年度无风险利率转化成日度、周度和月度数据的多种无风险利率。在获得无风险利率的基础上,只要用各层面的资产收益率减去对应期限的无风险利率便可获得各层面所需的超额收益率数据。

本书接下来给出3种波动成分方差估计的具体表达式。用s表示收益数据的时间频率,下文主要是用日度的收益数据来进行估计,但为检验实证结果的稳健性和计算结果的敏感度,具体实证分析时实际也可使用周度和月度收益数据做类似计算以进行对比。具体地说,本书是使用s频率的收益数据来对时间频率(或间隔)为t的数据估算波动大小;在每个时期t内收益变量的变动反映的恰恰正是收益变量的波动幅度。在本书中除了特别声明,一般均是对t为月度的数据进行方差大小的计算。在时期t内股票市场的市场收益波动率本书用MKTt来表示,其计算公式为:

![]()

式中μm是市场收益Rms在样本期内的均值[4]。根据上文介绍的方法原理,计算市场收益是要在给定的单位时期内计算资产组合所含全体企业加权平均下的市场收益值,而加权平均的系数是根据各企业市价总值的所占比例来进行确定。对时期t内的加权平均系数可以利用t-1期内的计算值来代替,并且认为在时期t内根据市价总值计算的加权平均系数保持不变。

对于行业i,计算行业波动可将式(3-6)中行业层面残差值的平方进行加总后即可得到行业i时期t内的方差值:

![]()

与上文所述原理一样,为了去除单个行业协方差的影响,计算也需要对各行业的波动方差值进行加权平均。这样加权平均后的方差值即为行业平均波动值INDt:

![]()

估计企业层面的波动性也是使用和上文相似的方式。通过将式(3-10)中的企业层面残差值平方进行加总,可得到每个单一企业在样本期内的方差结果:

![]()

接着在单个行业内对特质风险进行加权平均:

![]()

最后对所有行业再进行加权平均,最终获得对特质风险平均水平的度量。在将这一平均方差值标记为FIRMt后,其公式可表示为:

![]()

和计算行业波动率一样,在计算企业波动率的过程中本书也避免了对企业层面协方差的估计。

二、基于CAPM的特质风险估计

由于特质风险不能够直接被人们观察或获取到,因此对特质风险进行计算和计量相对较难。除了本书上述利用波动成分分解而获得特质风险时序数据的方法之外,学术界还发展了一种基于资产资本定价模型形式,较为简洁、简便的特质风险计算方法(Malkiel and Xu,2002)。

这一计算方法的思路是:利用股票和市场收益的回归方程对股票资产(组合)的收益数据进行回归,用回归方程的残差平方和作为这一股票资产特质风险的替代变量。股票和市场收益的回归方程形式与CAPM定价模型较为相似,其表达式可写为:

rt=α+βmt+εt (3-23)

式中rt表示某股票资产的收益时序变量,mt表示如上文所述的股票市场层面收益,εt是方程残差。

对股票资产收益按照市场收益进行回归后,方程回归的残差平方和,即∑![]() 可作为分析股价特质风险的替代变量。此种计算方法的优点是较为简洁与简单,它可作为分析股价特质风险,特别是作相关实证研究时可供替代选择的特质风险计算方法。

可作为分析股价特质风险的替代变量。此种计算方法的优点是较为简洁与简单,它可作为分析股价特质风险,特别是作相关实证研究时可供替代选择的特质风险计算方法。

三、基于三因素模型的系统性风险估计

特质风险与系统性风险都反映了股票资产价格风险波动的特征,是股票市场风险来源和风险变化的客观衡量。据CLMX(2001)的实证计算和分析,特质风险与系统性风险都表现出对实体经济发展的反周期现象,股票市场的系统和非系统性风险均能影响、制约金融发展,改变经济发展所依赖的金融支持,最终带给金融体系与总体经济以危害和冲击。然而特质风险作为股价波动的非系统性风险,它又与系统性风险存在诸多的不同之处。本书为实证比较分析特质风险与系统性风险的投资者行为效应的差异特征,本章给出了本书计算时变系统性风险数据的理论计算方法,作为本书实证分析的计算基础和数据来源。

对于CAPM系列模型来说,β系数表明和衡量了股票资产具有的收益风险均衡关系。处于均衡时,CAPM模型的形式[5]为:

Et(rit)=βimtEt(Rmt) (3-24)

一般而言,虽然β系数也是基于时间会发生改变的时变变量,但由于人们通常认为上市公司带给β系数的变化是较为缓慢的,因此在许多实证研究中研究者们都常常假定β系数保持不变。但是在存在特质风险的股票市场交易过程中,在投资者混合理性的交易行为的影响下,β系数要保持不变就很困难,其也会在短期内表现出偏离长期均衡值的时变特征。而在实证部分,本书需要利用三因素模型的原理计算出时变条件下的β系数,以反映股票资产本身所具有的系统性风险变化[6]。

(一)三因素模型相关变量的定义与定价模型构建

为三因素定价模型的估计所选取的样本时期范围是从2001年1月至2010年3月,估计时均使用前29个月至前7个月的连续交易数据,滑动向后回归进行估计。

1.对账面市值比(BM)效应与规模(SIZE)效应的定义

根据我国股权结构的特点,为客观度量可交易股票资产的BM效应,学术界通常用前一年(相比计算期)年末股票资产的每股权益比上股票收盘价来表示当年(计算期)BM效应的大小。而对于规模(SIZE)效应,人们也常用当年(计算期)6月最后一个交易日的股票流通市值来作为本年度股票收益SIZE效应的度量依据。

2.三因素定价模型中的超额收益

对于股票资产(组合)的收益计算,仍与前文一样利用资产组合的加权(以流通市值的比作为个股计算的权重)收益率作为股票资产的收益率数据Ri。而对于无风险利率则采用与本书第四章使用的相同估算方法,即以银行一年期定期存款利率作为无风险利率的计算基准,然后在此基础上通过转化计算得到各不同时间段的无风险利率水平Rf。Ri-Rf即表示资产组合所获的的超额收益。

3.模型中SMB和HML因素的处理与计算

对模型中SMB和HML因素的处理方法是,按每年6月最后一个交易日各股票资产规模SIZE的大小将各股票资产平均分成大(Big)、小(Small)2个组;同时又可以按照BM值的大小将各股票分为低(Low,占30%)、中(Middle,占40%)和高(High,占30%)3种组合。2种分类方法可以获得6个SIZE和BM的资产组合,用BH,BM,BL,SH,SM和SL表示它们所获得的加权收益率。在此六个资产组合的基础上进一步可计算关于SMB和HML的收益数据,即分别是:

![]()

SMB表示在消除了SIZE因素影响后低、高BM资产组合存在的收益差;而HML则表示在消除了BM因素影响后小、大SIZE资产组合存在的收益差。当然在所计算资产组合含有较少个股资产时本书可以对式(3-25)做灵活简化处理。

根据上文对三因素定价模型相关变量的界定与计算,依此便可建立起三因素定价模型对时变βit系数进行回归和估算:

Ri-Rf=αi+βit(RM-Rf)+siSMB+hiHML+εi (3-26)

式中的RM代表了股票市场层面的收益率水平。

(二)时变系数的估计处理方法

首先,Fama and French在计算三因素定价模型的SMB与HML因素时,计算权重系数的方法是:逐年计算收益权重系数。Daniel and Titman (1997)对此进行了简化改进,因为他们研究发现股票资产组合收益具有较大的稳定性,因此他们将股票资产组合每年6月份最后一个交易日的个股流通市值比值作为该只股票此前42个月至此前7个月保持不变的权重系数,并且以此权重系数进一步计算SMB和HML的数值大小。Daniel and Titman的处理方法称作“固定权重因素组合”方法。本书也参照Daniel and Titman的方法来计算SMB和HML因素,将股票资产组合每年6月最后一个交易日个股流通市值比作为股票此前29个月至前7个月期间内保持不变的权重系数,在此权重系数的基础上计算得出SMB和HML的收益差。

其次,按照上文对模型变量的定义与说明,计算得出股票资产和市场收益的超额收益(或称溢价收益)数据。

最后,利用SMB和HML的收益差数据,以及股票资产与市场收益的溢价收益数据,按照式(3-26)即可回归计算出股票资产收益时变的系统性风险数据:βit系数。

在掌握了股票资产(组合)系统性风险的时变数据基础上,实证分析便能够更进一步对股价特质风险以及股票系统性风险展开需要的对比研究。

第二节 股票资产行业内股价波动成分计算

上节研究了跨行业的各层面波动成分的一些波动规律,这些各层面的波动成分实际上是各行业间平均计算的波动水平。尽管这些平均波动包含了跨行业各层面的波动信息,但存在的明显缺点是,不能通过平均水平的波动来具体反映股票资产中各单一行业的风险波动情况。因此在本节中,通过计算各单个行业的行业波动与企业波动,以此来对行业特点对波动成分形成的影响进行比较和分析。

在我国现实的股票市场上包括各行业内的各企业之间,存在着区别明显的股价波动差异。蓝筹股、大小盘股、绩优股和垃圾股等种种称谓在我国股票市场投资中被广泛使用,在上一节的计算过程中也能凸显并判断出在样本股的各行业之间确实存在明显波动差异。为了更清楚地论述这一问题,本节专门将单个行业的行业与企业波动值计算出来,通过各行业自身波动成分的直接对比,可以更清楚地对我国股票市场上行业间存在的风险差异进行更深入、细致的认识。当然同时也通过了解股价特质风险在各行业和各企业间存在的变化差异,在比较的角度上能够更好把握股价特质风险产生变化的影响机制。

一、行业内行业层面波动计算方法

由于计算多个行业的平均波动成分可以通过加权平均[7]使各行业、企业的β风险系数正交,而免去了计算β风险系数的过程。而现在计算的是单个行业的行业波动成分,因此需要对上文给出的波动成分计算方法进行一定的调整。

当对单个行业进行计算时,不能够通过加权平均的办法如本章上节一样简化计算收益数据的过程,必须转变之前计算和分解收益数据的方法,即必须要将行业β系数加入到各收益数据的计算方程当中。加入了行业β系数的行业、个股收益率的计算等式将变化成如下形式[8]:

![]()

式中Rmt和![]() 仍然具有正交特性,因此对式(3-27)的两边同时求方差,可得行业收益的方差等式如下:

仍然具有正交特性,因此对式(3-27)的两边同时求方差,可得行业收益的方差等式如下:

![]()

式中的![]() 代表式(3-27)中

代表式(3-27)中![]() 的方差值。3个公式中的βim是行业收益相对市场收益的系统性风险系数,本书使用计量经济模型的方法,通过OLS回归计算出βim系数的实际数值。为简化问题,同样假定βim系数在本书研究的样本期内数值大小保持不变。

的方差值。3个公式中的βim是行业收益相对市场收益的系统性风险系数,本书使用计量经济模型的方法,通过OLS回归计算出βim系数的实际数值。为简化问题,同样假定βim系数在本书研究的样本期内数值大小保持不变。

二、行业内特质风险计算方法

在式(3-28)的基础上,采用和计算行业波动相似的方法可以进一步计算单个行业的特质风险。对式(3-28)两边同时求方差,并将单个行业内所有企业的企业收益方差值按照市场价值的比重进行加权平均,可得下式:

![]()

式中![]() 是公式(3-28)中

是公式(3-28)中![]() 的方差值。可以看到,在计算单个行业内行业及特质风险时,可以只需估计出行业的βim系数,利用式(3-27)计算出残差

的方差值。可以看到,在计算单个行业内行业及特质风险时,可以只需估计出行业的βim系数,利用式(3-27)计算出残差![]() ,利用式(3-28)计算出残差

,利用式(3-28)计算出残差![]() 便可以比较方便地计算出所需掌握的方差数据结果。本节这一计算方法的优点还体现出,计算仍不须估算方差计算过程中可能产生的协方差变量,企业层面股票收益的β风险系数在计算中也不用另外加以考虑。

便可以比较方便地计算出所需掌握的方差数据结果。本节这一计算方法的优点还体现出,计算仍不须估算方差计算过程中可能产生的协方差变量,企业层面股票收益的β风险系数在计算中也不用另外加以考虑。

第三节 特质风险的投资者行为效应模型及分析方法

一、投资者行为的替代变量选择

由于投资者行为属于定性指标,不可观测,所以需要寻找替代的量化指标。成交量是某一时段内具体股票资产交易的数量,市场交易量的变化反映了资金进出市场的情况,是反映投资者行为的一个重要替代指标,因为成交量大表示交易投资活跃,投资者对股市(或个股)的认同比较一致;反之则说明交易投资平淡,投资者对股市(或个股)存在着意见分歧。同时成交量还可印证市场走势,股价上升时的成交量扩大表明投资者看好后市;而股价下跌时的交易量放大意味着投资者对价格下跌已产生了恐慌。因此把成交量当作投资者行为效应的替代指标可以获得较强的代表性。本书用Xt表示成交量,代表主要的投资者行为效应大小。同时,学术界也逐渐用换手率TRVRt来反映投资者对信息不确定性的反应程度,认为换手率TRVRt能够较好衡量股票市场的投机交易活动。本书用成交量Xt和换手率TRVRt来共同体现投资者行为效应的规律及其特点。

二、特质风险与投资者行为的格兰杰因果关系检验

对股价特质风险与投资者行为效应的关系研究可首先做格兰杰因果检验。本书用格兰杰因果检验的方法来考察特质风险与其投资者行为效应间的成因关系。格兰杰的因果关系定义是使用最为广泛的因果关系概念。根据Granger(1969)的分析,当且仅当加入Y的前期值(并和X的前期值一起)能够更好起到预测X当期值的作用时,才能够将变量Y称作是变量X的“Granger成因”。简单地说,如果一个标量Y能够有利于预测标量X,那么我们可以说Y是X的Granger成因。接着,如果Y能预测X而X不能预测Y,那么Y对X来说是一种单向的因果关系;如果Y不能预测X而且X也不能预测Y,那么Y和X在统计关系上是相互独立的;如果Y能预测X并且X也能预测Y,那么Y和X之间就存在着双向的Granger因果关系。可以说本质上,Granger对因果关系的定义是限定在可预测性的框架之内的,它能帮助人们判断是否某一时间序列变量可有利预测另一时序变量的变化。格兰杰因果检验由Granger(1969)首先提出,其后经过了Sargent(1976)的改进。

要实现格兰杰因果检验,我们需要假定一个滞后期分别为k和p的自回归过程,用OLS的方法估计:

![]()

![]()

检验的原假设为Y不是X的Granger成因,即![]() =0,其中使用了F检验(有时也参考Wald检验)。如果F统计量大于F分布的临界值(如5%的置信水平),那么我们就可以拒绝原假设,即Y不是X的Granger成因,如式(3-31)所示,而认为Y在Granger的意义上引起了X,Y 是X的Granger成因。

=0,其中使用了F检验(有时也参考Wald检验)。如果F统计量大于F分布的临界值(如5%的置信水平),那么我们就可以拒绝原假设,即Y不是X的Granger成因,如式(3-31)所示,而认为Y在Granger的意义上引起了X,Y 是X的Granger成因。

一个拥有平稳均值和标准差的时间序列可被称为平稳时间变量。但是时间序列变量很可能并不平稳,如果一个序列变量需经过d次差分才能平稳,那么这一序列变量可被定义为d阶单整变量,记为I(d)。如果几个变量都是I(d)序列,那么它们的线性组合则可能具有协整关系,即它们的线性组合可能形成平稳时间序列。虽然各变量可能会在短时期内偏离均衡关系,但经济力量及其所引起的预期会促使发生偏离的各变量回复到长期均衡关系,这样,虽然各变量并不平稳,具有各种短期动态变化,但长期内它们仍呈现出共同变动规律。这为不具格兰杰因果关系的变量关系奠定了进一步研究的基础。

因此我们可以看到,格兰杰因果关系检验是基于变量X和Y均为平稳时间序列I(0)的假设基础。然而许多经济变量特别是金融市场的时序变量都被证明是I(1)变量。因为格兰杰因果关系检验不能应用于I(1)变量,所以本书在实证分析时将首先利用ADF单位根检验(Augmented Dickey-Fuller)判断研究变量的平稳性及其可能存在的单整阶数。如果检验表明,各变量都为同阶单整变量,如I(d)时,本书将再应用Johansen协整检验分析判断它们所可能存在的长期协整关系。

三、股价波动与投资者行为的动态关系分析检验

本书对市场波动与投资者行为效应也通过VAR建模的方式进行了动态关系检验。为反映两者间存在的同期影响关系,本书还应用SVAR的结构化向量自回归模型对两者存在的不同时期影响关系做了更全面的检验与分析。相关的检验方法为:

(一)股价波动与投资者行为的SVAR模型形式

将原有的VAR模型转换成SVAR模型后,模型的结构形式将转变成为如下形式:

A0yt=A1yt-1+…+Apyt-p+ut (3-33)

式中的A0是对角线元素都等于1的k阶方阵,就是它反映了变量同期间所存在的结构关系;yt代表换手率ltrvr或股价市场波动lmkt;ut是k维的不可观测的结构新息,并且E(utut′)=Ik。式(3-33)还可写成滞后算子的形式:

A*(L)yt=ut (3-34)

A*(L)=A0-A1L-A2L2-…-ApLp,当A*(L)可逆时,式(3-34)又可变化成:

yt=D(L)ut (3-35)

式中D(L)=A*(L)-1=D0+D1L+D2L2+…+DpLp,D0=![]() 。因为一般的VAR模型根据Wold定理可以表示成式(3-34)移动平均的形式:

。因为一般的VAR模型根据Wold定理可以表示成式(3-34)移动平均的形式:

yt=C(L)εt (3-36)

所以比较式(3-35)和(3-36),有:

D(L)ut=C(L)εt (3-37)

式(3-37)即是股价波动和投资者行为需要估计的结构化向量自回归模型(SVAR模型)。

(二)SVAR模型的识别与约束

为保证新建立的SVAR模型能够成立并被准确识别,首先需要对SVAR模型施加新的约束条件。因为C0=Ik,那么根据式(3-37)可知D0ut=Ikεt=εt,将这个结果再代入式(3-37),有:

D(L)ut=C(L)D0ut (3-38)

Di=CiD0 i=0,1,2,…,I (3-39)

所以对模型的约束可以直接通过对D0进行估计而得到,同时由于D0=![]() ,那么直接对结构关系矩阵A0进行估算也可以达到识别SVAR模型的目的。本书采用0约束排除法来估算A0矩阵。投资者行为与股价波动的待估SVAR(2)模型,形式如下:

,那么直接对结构关系矩阵A0进行估算也可以达到识别SVAR模型的目的。本书采用0约束排除法来估算A0矩阵。投资者行为与股价波动的待估SVAR(2)模型,形式如下:

A0εt=C0ut t=1,2,…,T (3-40)

式中的变量或参数矩阵为![]() ut=(u1tu2t)′。εt是非结构化VAR模型的扰动项,u1t和u2t分别代表对股价波动和换手率变动形成的结构式冲击,这种结构式的扰动项ut~VWN (0k,Ik)。从式(3-40)可以看出,非结构化扰动项εt是结构式扰动项ut的某种线性组合,εt体现出的是一种混合的复合式冲击。根据行为金融理论,对A0矩阵施加的约束条件为:a12=0,即换手率并不直接引起股价波动发生变化[9]。

ut=(u1tu2t)′。εt是非结构化VAR模型的扰动项,u1t和u2t分别代表对股价波动和换手率变动形成的结构式冲击,这种结构式的扰动项ut~VWN (0k,Ik)。从式(3-40)可以看出,非结构化扰动项εt是结构式扰动项ut的某种线性组合,εt体现出的是一种混合的复合式冲击。根据行为金融理论,对A0矩阵施加的约束条件为:a12=0,即换手率并不直接引起股价波动发生变化[9]。

在式(3-40)满足了可识别与约束的条件下,接着就可以使用完全信息极大似然估计方法(FIML)对股价波动与投资者行为的SVAR模型进行估计和计算了。

四、特质风险与投资者行为的短期关系检验

通过前文对投资者行为和股价波动替代指标建立VAR模型的过程,已能说明对股票资产价格波动的冲击或改变,不仅只作用于股价波动本身,而且通过VAR模型动态结构之间的联系这种冲击或影响还将传递影响于投资者行为。在此基础上本书通过冲击效应的分析来描述并分析这一影响的传递过程。

用脉冲响应函数分析冲击效应的基本原理是:假设非结构扰动项ε1t受到冲击,那么lmktt[10]不仅马上受到影响而发生变化,而且由于信息εit彼此是相互联系的,因此会连续导致u1t,ε2t和u2t均发生改变:

![]()

如式(3-41)表示的两个变量结构上的联系,那么两个变量共同成分效应(ε1t)受到冲击、影响后,股价波动lmktt和换手率ltrvrt都会受到动态的冲击而发生不同程度的相应变化。

脉冲响应函数的形式可写为:

![]()

式中yt+q表示股价波动lmktt+q或换手率ltrvrt+q。脉冲相应函数的累计脉冲响应函数矩阵ψ的数学表达式为:

![]()

式中的符号同前所述。ψ矩阵中第i行,第j列的数值对应着SVAR模型中第i个变量对第j个变量的结构冲击累计响应效果。

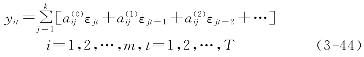

Sims(1980)提出了对变量冲击进行方差分解的方法,其思路用公式表示如下:

式中m代表内生变量yi的个数。式(3-44)表示各扰动项εj对变量yi的影响总和。如果各扰动项εj不存在序列相关,则影响的方差值为:

对于扰动项向量一般假定其协方差矩阵∑是一个对角矩阵,在此假定条件下变量yi的方差值是式(3-45)m个扰动影响的总和。

![]()

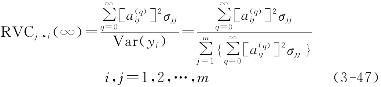

在知道式(3-45)和(3-46)各自的值以后,进行对比就可以将两者的比值定义为相对方差贡献率(Relative Variance Contribution,RVC)。这一比率就可以用来测度某一变量形成的冲击对另一变量造成影响的作用大小。相对方差贡献越大,表明某一变量(如j变量)对另一变量(如i变量)形成的影响越大;反之相对方差贡献越小,则某一变量(如j变量)对另一变量(如i变量)形成的影响就越小。

在现实中,式(3-47)的分子往往用前s项的和来代替无穷项的和,因此实际使用的公式通常会变为式(3-48)。而且各相对方差贡献值(RVC)大于等于零,小于等于1。对变量i来说,其所有相对方差贡献的值总和正好等于1。

五、特质风险投资者行为效应的模型分析及检验方法

股价偏差乃至股价泡沫是伴随投资者交易行为的理性与非理性的(Chancellor,1999),是理性与非理性的无界限混合。投资者的正反馈交易作为投资者交易行为模型构成了解释股价泡沫成因的主要理论基础(Olsen,2004)。正反馈交易行为是指投资者往往在股票价格提高时买入资产,而又恰恰在股票价格走低时卖出资产。它具有3种主要的投机行为特征:

第一,投资者不管其处于理性或非理性均有可能实施正反馈交易的投机行为。投资者处于非理性时由于可能存在判断、认知上的偏差(Kahneman et al.,1998),因此并不会使用经济理论或经济模型来帮助自己进行投资决策(Shiller,1990),他们的交易行为呈现出“盲从”“跟风”等行为特点(Richards,2005)。然而即使投资者理性投资,由于受个体投资经验与投资能力所限,理性的投资者往往会委托、依赖机构投资者进行股票投资交易。由于本书上一章介绍的一些原因,机构投资者不惜承受股价特质风险的价格波动,其投资交易决策往往也促发了股价偏差与股价泡沫的扩大。

第二,投资者正反馈交易行为的实施必须要求投资者具有异质性。这即是说只有当投资者对投资信念的观点存在不同意见时,正反馈交易才可能在股票交易中通过不同投资者的交换而达成。这一行为特征本书在上章做理论分析时也已实际谈到。

第三,投资者的正反馈交易也会加速股价泡沫的破灭。由于“恐惧”和“贪婪”是投资者非理性交易行为的硬币正反两面(Shefrin,2000),因此当股价泡沫遇到风险冲击发生破灭时,正反馈交易也会在股价不断下跌的过程中推波助澜。所以可以认为,正是正反馈交易的存在才真实加大了股票价格风险波动的幅度与影响范围。

张晓蓉等(2005)为混合理性股价泡沫的交易行为模型总结了4大特点,其大意可概括为:

第一,正反馈交易是投资者混合理性交易投资行为的核心,市场上从交易决策的决定基础来看存在两种类型的投资者,即分别是基于股市信息而进行交易的理性投资者和具有混合理性特征的正反馈交易投资者。

第二,投资者的正反馈交易含有非理性因素,但也可能是基于理性决策而做出的交易行为,因此正反馈交易实质上是一种混合理性指导下的投资者交易行为。

第三,投资者的投资信念具有异质性,即使是信息交易者,他们也会因为所持投资信念不同而对同样的信息来源或股价变化形成各自特有的投资观点。投资者的异质性是投资者行为混合理性的基础。

第四,市场信息通过投资者的交易行为会放大其对股票价格施加的影响,股价偏差因此产生,已形成的股价泡沫会因此扩大。投资者行为(如正反馈交易行为)变化是联系股价特质风险与股票价格偏差乃至股价泡沫的枢纽。

如图3-1所示描述了市场信息与投资者行为对股价风险波动形成影响的方式与过程。

图3-1 市场信息与投资者行为对股价风险波动的影响

在除了投资者行为效应之外,还存在多种其他因素会造成对股票价格波动的影响。本书的研究思路与目的之一是通过对这些影响因素的因子分解,来寻求股价风险波动的非理性特征,进而实现对投资者行为效应更准确地把握。

(一)股价波动的波动因子分解分析方法

本书参照Ross(1976)的APT模型,对股票收益波动的模型设定为:

SDt=β0+β1Ft1+β2Ft2+…+βpFtp+εt (3-49)

SDt表示股票收益的波动水平,Fti(i=1,2,…,p)表示对股价特质风险造成影响的各项因素,εt是随机扰动项,仅代表纯随机因素(不含信息不确定性)对股价波动形成的冲击。

股价的波动通常用股价的方差或标准差来代表,本书以股票资产特质风险作为研究对象,用其方差值来反映它波动变化的特点和规律。由于我国沪、深两市外部环境基本相同,指数变化呈现相似趋势,具有较强的趋同性,因此本书选取上海证券交易所的个股数据来计算股票资产组合的特质风险大小。股价特质风险的方差数值越大,意味着我国股市股价特质风险的波动幅度越大;反之特质风险的方差数值越小,意味着股市股价特质风险波动的幅度也越小。同时由前面章节的论述可知道,股价特质风险反映了股票市场企业层面的信息不确定性,因此特质风险本身蕴含了许多波动信息的不确定性因素。下面一一分析。

根据传统金融理论的有效市场假说(Fama,1970),股票价格的定价总是基本准确的,股票价格基本反映了资产内在价值有用的所有相关信息。因此本书认为股市基本面的相关信息已反映在了股市自身价格的变化之中,股市波动(特别是非随机性波动)更多的是由以下因素形成的影响结果:

第一,来自基本面的信息不确定性会引起股票价格的波动,而非基本面的因素也能推动股票价格的波动;这些所引发的股票价格波动对于真实经济也会产生显著的反馈影响。Borio,Kennedy and Prowse(1994)就表明了金融改革,如信贷机会的增多和金融自由化等会引起股票市场价格的膨胀与波动。Bernanke and Gertler(1995)提出了“金融加速器”(Financial Accelerator)机制,说明了股票价格的波动对真实经济的反馈作用。因此货币政策必然也必须要对股市价格波动做出适当反应。有鉴于此,在理论模型中首先要考虑的解释变量是货币政策效应,本书选取利率和存款准备金率作为替代指标。

第二,如上文所述,投资者行为效应是股票价格波动的第二个非基本面波动来源。Shiller对20世纪末美国股票市场大幅上升原因的探询就充分说明了投资者非理性行为与股票市场泡沫存在紧密的联系。因此将投资者行为效应作为理论模型的第二个解释变量。

第三,Engle(1982)提出的ARCH模型,Bollerslev(1986)提出的GARCH模型,以及包括Bollerslev,Engle and Wooldridge(1988)与Bollerslev(1990)等在实证领域对ARCH、GARCH模型广泛的应用已经充分探讨了在高频金融数据中存在的波动集群(clustering)问题。所以不难理解股市的价格波动必然还存在着惯性效应,即大的波动后面紧跟着大的波动,小的波动后面紧跟着小的波动,这是由当前波动与滞后波动的相关性导致的。本书接着在股价波动模型中引入波动率的滞后变量,以反映股价波动的这种集群性。

通过以上分析,原有股价波动的信息不确定性模型可简化成如下形式:

SDt=β0+β1Ft1+β2Ft2+β3Ft3+εt (3-50)

Ft1表示货币政策效应,Ft2代表总的投资者行为效应的大小,Ft3则反映了惯性效应的作用。

(二)特质风险投资者行为效应的模型分析及检验方法

为利用投资者行为效应解释股价特质风险的变化规律,本书对特质风险的投资者行为效应构建了行为效应模型;而为比较分析特质风险与系统性风险的差异性特征,本章再给出行为效应模型Panel数据结构的实证分析方法。本部分的理论分析方法建立了本书对投资者行为效应进行多角度分析的方法基础。

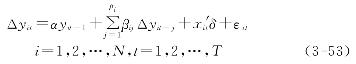

根据上文对投资者行为模型的分析,并借鉴Dennis and Strickland (2004)的研究,本章对行为效应的特性分析建立如下的实证分析模型:

式中firmit和βit分别代表股票资产的特质风险与系统性风险;![]() 和

和![]() 分别是两个回归模型的常数项;α和β表示模型解释变量的各参数值

分别是两个回归模型的常数项;α和β表示模型解释变量的各参数值![]() 和

和![]() 则是两个方程回归的残差项;实证模型的解释变量包括有rit,它表示股票资产的收益率水平,根据Zhang(2006)的研究认为,股票收益指标rit可以代表股票资产价格风险波动所面对的信息不确定性,而且它是股价特质风险的重要影响因素。sizeit表示股票资产的规模大小;xit和trvrit与本书的上章相同,仍是表示投资者行为效应的替代指标:成交量和换手率。

则是两个方程回归的残差项;实证模型的解释变量包括有rit,它表示股票资产的收益率水平,根据Zhang(2006)的研究认为,股票收益指标rit可以代表股票资产价格风险波动所面对的信息不确定性,而且它是股价特质风险的重要影响因素。sizeit表示股票资产的规模大小;xit和trvrit与本书的上章相同,仍是表示投资者行为效应的替代指标:成交量和换手率。

利用面板结构数据可考察股票资产风险因素的行为效应个性特征。针对考察分析的目的,需要对其进行一些数据和模型的检验:首先,通过Hausman检验判断所做的模型设计是具有固定效应特点,还是存在随机效应的规律;其次,为了对各变量进行协整关系检验,还需要对各变量的面板数据进行平稳性检验;再次,在对各变量做单位根检验的基础上再进行变量协整关系的检验;最后,通过面板数据的误差修正模型(ECM)考察和确立风险因素与行为效应可能存在的短期均衡关系。

1.模型设定的检验

由于实证模型的设定可能存在不同类型,所以在进行模型的面板数据分析之前需要对模型的适用形式进行设置检验。针对模型可能具有的固定效应和随机效应检验,通常使用的方法有似然比(Likelihood Ratio)LR检验和Hausman检验。

而对模型方程形式进行检验的基本原理为:如果采用检验方法计算所得的统计量(如F2)小于置信区间下的临界检验值,则可以认为模型类型属于不存在个体效应影响的不变系数模型。而如果统计量F2大于等于临界检验值,则应继续检验模型形式假设H1,H1:β1=β2=…=βN。即模型系数是否全相等。如果新计算得到的检验统计量(如F1)小于相应置信区间下的临界检验值,则可以认为模型类型属于变截距的模型形式;而如果结果相反,统计量F1大于等于临界检验值,则可最终认定模型属于变系数的模型形式。

2.模型面板结构数据的平稳性检验

与时间序列分析避免存在伪回归问题的思路一样,在利用面板数据进行实证研究时也需要对各变量进行单位根检验以保证数据的平稳性。面板结构数据的单位根检验方法有:Levin,Lin and Chu(1992,1993,2002)的方法,简记为LLC检验;Im,Pesaran and Shin(1995,1997)的方法,简记为IPS检验;Maddala and Wu(1999)的方法,简记为MW检验等。本书主要用到LLC检验和IPS检验这两种检验方法。这两种检验方法的检验统计量具有如下形式:

(1)LLC检验。

LLC检验是Levin,Lin and Chu(2002)提出的一种针对面板数据的单位根检验方法,这一检验方法考虑了在误差过程中可能存在有自相关和异方差的情况。其检验模型和具体步骤如下。

LLC检验的ADF模型形式为:

式中α=ρ-1,pi是截面i的滞后阶数。LLC检验的原假设是假定面板数据中各截面数据都拥有一个相同的单位根(H0:α=0),其备择假设则假定各截面数据都不拥有单位根(H1:α<0)。

该方法的检验步骤是:

首先,求取Δyit和yit-1的代理变量:Δ![]()

Δyit和yit-1的表达式可写为:

![]()

![]()

式中^βij,^δ,6βij和6δ是方程中差分滞后项Δyit-j与外生变量xit的估计参数值。根据式(3-54)和(3-55),就可以计算获得Δyit和yit-1的代理变量:

![]()

式(3-56)中的si为式(3-57)中截面i的ADF模型标准差。

其次,利用计算得到的Δyit和yit-1的代理变量Δ![]() 对参数α进行估计。

对参数α进行估计。

Δ![]() 的回归式为:

的回归式为:

![]()

通过式(3-58)即可对参数α做出回归估计。而且与估计α相伴的α的t统计量服从渐近的N(0,1)分布。

(2)IPS检验。

?

IPS检验是Im,Pesaran and Shin(1997)放松了Levin,Lin and Chu (1992)所作ADF检验的备择假设条件,而新构建的平稳性检验统计量。IPS检验的原假设及其备择假设分别表示为:

H0:对于所有的截面i,ρi=0

H1:当i=1,2,…,N时,ρi<0;当i=N1+1,N1+2,…,N时,ρi=0 (3-59)

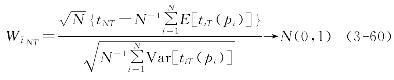

IPS检验在Pesaran and Smith(1995)的研究基础上,利用了组平均LM统计量作为统计检验的手段,IPS检验的统计量W-t NT服从一个渐进的标准正态分布:

式中的![]() NT=

NT=![]() (,)。piρi

(,)。piρi

3.模型面板结构数据的协整检验

与时间序列分析考察变量间的长期均衡关系一样,面板结构数据也存在2大类协整检验的方法:一类是基于Engle and Granger两步法基础上的协整检验方法,具体有Pedroni检验、Kao检验等;另一类则是利用Johansen协整检验方法进行的面板数据协整检验。本书主要采用第一类方法,Engle and Granger两步法的思路是先对式(3-59)和(3-60)进行回归计算,获得方程回归的残差序列εit。接着对Eit再建立如下的回归方程:

![]()

使用上文所述的面板数据平稳性检验方法(LLC检验或IPS检验)对式(3-61)的残差项进行检验,如果检验结果是平稳的,就可以说明建立模型的诸变量存在长期均衡的关系。

4.模型面板结构数据的误差修正模型

在确立了模型变量长期均衡关系的前提下,往往可以使用误差修正模型进一步考察被解释变量与解释变量间的短期互动。这即是说本书将利用面板数据的误差修正模型(ECM)来说明短时期中,投资者行为效应是否具有显著影响股票资产的特质风险及系统性风险的效果。本书的误差修正模型(ECM)具有以下形式:

式中的Δ代表相关变量的一阶差分项,ECMit-m-1即为误差修正项,它反映了变量间关系偏离长期水平的程度大小。而误差修正项的系数λ衡量了均衡误差对因变量所做的调整。式(3-62)和(3-63)中各解释变量的参数是反映解释变量与被解释变量之间的短期均衡关系,如果各参数显著不等于零,那么解释变量对被解释变量的短期影响存在;反之如果参数等于零,则该解释变量对模型的被解释变量不具有短期作用效应。

第四节 本章小结

本章在投资者理性交易分析的基础上,加入了股票交易的非理性因素。本章第三节将投资者股票交易的混合理性,以及信息正反馈交易与投资者的交易行为联系了起来。本章的分析从动态与混合理性的角度,详细论述了投资者行为与股票价格风险波动的变动关系。

接着,本章分别详细介绍和阐述了本书在实证分析中需要使用的理论分析方法。包括:(1)股价波动的波动效应因子分解分析方法,特质风险的投资者行为效应模型;(2)股价波动成分的分解与估计,特质风险经验性替代指标的计算方法;(3)股票资产行业内波动成分的计算方法;(4)三因素定价模型构建与时变β系数估计处理方法。

在理论分析的基础上,本书在接下来的章节中将逐步展开对股价特质风险因素及其与投资者行为效应的具体实证分析。从中得到更具论述客观性和实际针对性的分析研究结论。

【注释】

[1]正交是源于几何的术语,即如果两条直线相交成直角,那么它们的几何形状就是正交。借鉴到向量中来,意味着两条直线互不依赖,当沿着某一直线方向移动,一条直线投影到另一条直线的位置保持不变,则称这两个向量(或直线)是正交的。该术语表示了某种不相依赖性或者说是解耦性,当两个或者更多事物中的一个发生变化,而又不影响其他事物的变化时,我们可借鉴它们的关系称之为正交。

[2]选取的概率为各个行业自身的权重wit。

[3]根据统计,美国、日本的广义储蓄率2001年仅为10%与33%,而我国同期数据却高达35%。

[4]样本均值还可能是时变动的,但根据Foster and Nelson(1996)和Campbell et al.(2001)的实证研究发现,滑动回归的评估方法拥有几乎和本书方法一样的回归效果。

[5]有关模型中的变量说明可以参见本书第二章中对同类公式的解释与说明,本书此处不再赘述。

[6]据吴世农和许年行(2004)的研究,他们认为在中国股市中存在着较明显的账面市值比效应(BM effect)与规模效应(SIZE effect),因此三因素模型会比CAPM模型更适合描述我国股票资产收益的截面变化。

[7]可参见本章上文的计算公式(3-9)。

[8]等式中各变量的具体含义可参见本章第一节原理阐述部分的有关说明。

[9]因为在对模型A0矩阵施加了0约束条件后,模型已满足了可识别要求。另外,考虑到投资者行为与股价波动的互动影响主要体现在相对短时期内,因此对本书对结构化模型未再作长期方面的约束。

[10]此处以市场波动的数据形式举例,当然对特质风险该方法可类似应用。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。