三、储蓄转化为投资过程中的税收刺激

在储蓄转化为投资的过程中,税收的影响根据不同条件而有所不同。在充分就业条件下,无论是对储蓄进行税收优惠,还是对投资进行税收优惠,都会刺激更多的储蓄转化为更多的投资。但是在现实经济中,由于存在“节俭悖论”现象,简单地对储蓄实行低税率并不会增加投资。

(一)充分就业条件下的税收刺激

如果满足充分就业、竞争性市场和没有对外贸易的条件,高储蓄率的国家可能有较高的投资率。在这样的经济环境中,可以将储蓄和投资视为同一市场中的对立面——供给与需求。一国的资本形成既不单独取决于储蓄供给力量,也不单独受制于投资需求的作用,而是由储蓄供给与投资需求联合决定,利率在供给与需求中发挥着均衡价格的作用。

根据新古典学派分析,在长期中,竞争性市场力量将生产推回到充分就业水平。那么,在货币供应不变条件下,消费支出的下降导致产出下降,产出下降导致失业上升,失业率的上升引起工资价格的下降,导致消费水平降低,即消费支出↓→产出↓→失业↑→工资价格↓→消费开支的水平更低;在总需求更低的水平上,货币需求下降,导致利率下降以保持固定货币,从而刺激投资支出。利率下降到投资的增长完全补偿了消费和总产出的最初下降,以及就业恢复到其充分就业水平为止。在新的均衡中,储蓄和投资将高于最初的情况,利率将会更低。

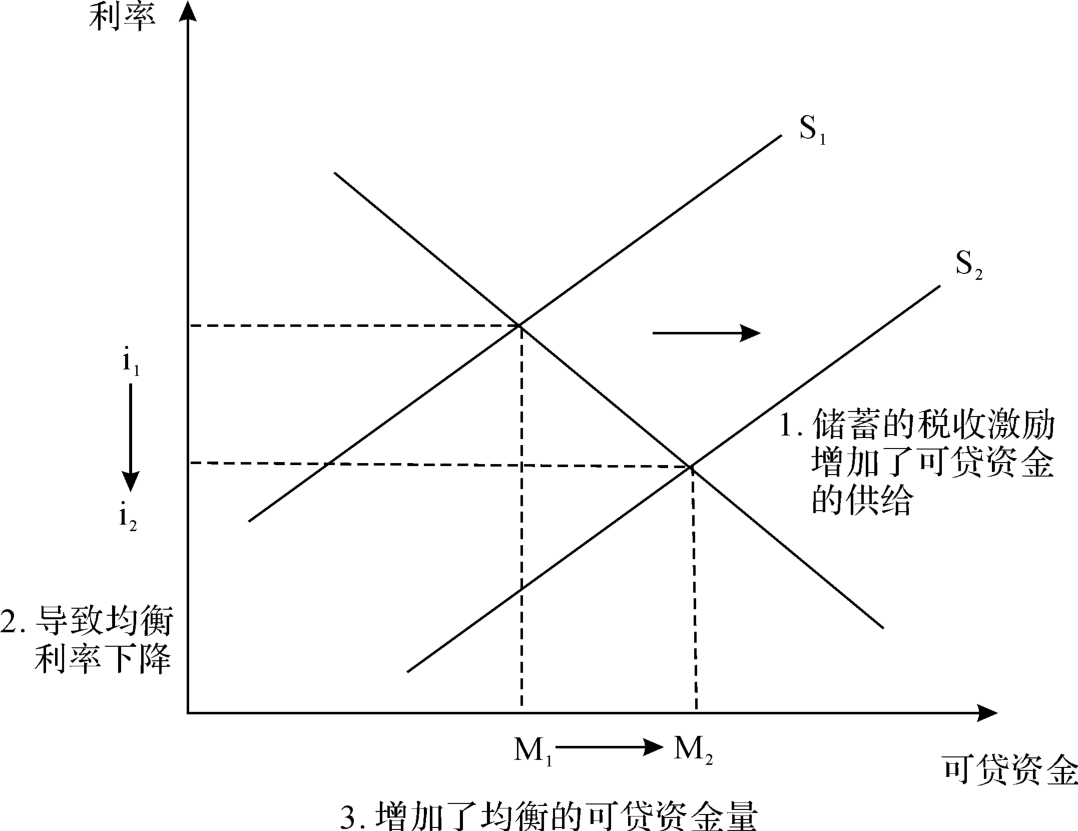

所以,在充分就业、竞争性市场和没有对外贸易的条件下,税收无论刺激储蓄或投资都不会有什么区别,因为利率会调整平衡。如果税法变动鼓励了更多的储蓄,结果将是利率下降和投资增加,如图4-4。这是由于税收变动将改变任何一种既定利率对家庭储蓄的激励,影响每一种利率时的可贷资金供给量,但不影响可贷资金的需求。所以鼓励储蓄的税法变动将使可贷资金供给向右从S1移动到S2,而且利率刺激了投资。在借款成本低时,家庭和企业受到刺激而借更多的款为更多的投资筹资。

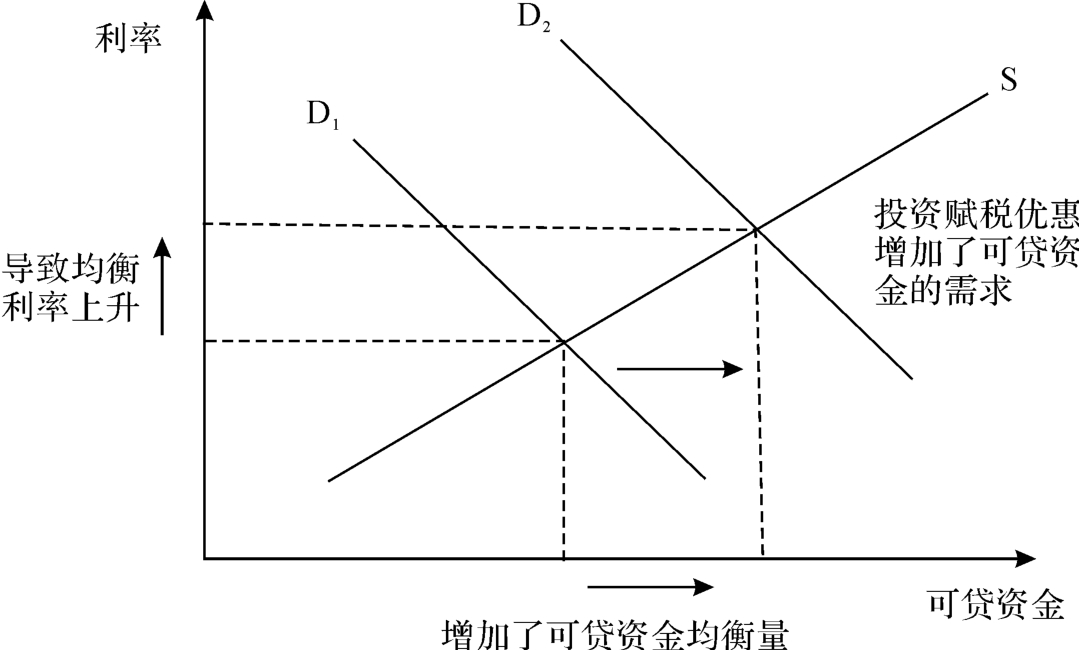

如果投资赋税优惠鼓励企业更多投资,那么如图4-5所示,可贷资金需求增加,曲线向右从D1移动到D2,结果均衡利率上升,更多的利率又刺激了储蓄,可贷资金增加。

图4-4 储蓄税收优惠对储蓄—投资的影响

图4-5 投资税收优惠对储蓄—投资的影响

(二)“节俭悖论”下的税收刺激

在现实经济中,充分就业、竞争性市场和没有对外贸易的条件难以满足,利率难以在资金的供给与需求中发挥均衡作用。受到“短边规则”的制约,储蓄意愿的增加并不一定会导致投资的增加,储蓄并不会完全转化为投资,储蓄与投资难以达到均衡。

比如,在一个具有较高储蓄率而投资需求受到抑制的经济社会,资本形成水平仍然是低下的,因为一部分储蓄不能转化为实际投资,不被花费或者只能作为非生产性花费;同样,在一个国内储蓄水平很低但投资需求旺盛的经济社会,除非投资前景诱惑国外部门储蓄流入,整个社会的资本形成水平也不可能很高。在这里,资本形成机制的作用恰似水桶的“板块原理”:一只木桶之所以能盛水,不取决于某一块木板,而是由所有的木板组合所决定,一只木桶能盛多少水,最终取决于最短的那块木板。资本形成由储蓄供给与投资需求共同决定,但资本形成规模却受“短边规则”支配,即当储蓄供给小于投资需求时,资本形成量等于储蓄量;当供给大于投资需求时,资本形成量等于投资需求量,出现了“节俭悖论”现象。

所谓“节俭悖论”是指当经济中的资源没有得到充分利用时,节俭的增加——在各个收入水平上的储蓄水平都提高了,但由于投资固定,对均衡的储蓄或投资水平根本没有影响,节俭提高的唯一影响是减少国民收入和产出。

如果把消费看成是仅由前期生产而来的收入决定,投资取决于投资者对投资的利益和风险的预期,则国民收入的决定可作如下分析。设本期消费为C1,上期收入为Y0,则:

![]()

式中,a为自发性消费,即收入为零时的消费水平,也就是维持生命的最低消费水平,通常设定为常数; b为边际消费倾向,指每增加1元收入所引起的消费增加量,即C/ Y,通常设定0< b<1。由于买者的总支出决定了卖者的总收入,在两部门经济中,设本期生产(或本次生产)能得到的销售收入为Y1,那么:

![]()

即本期生产的规模和能取得的销售收入是由本期消费(由上期收入决定,即C1= a+ b×Y 0)与本期投资I之和决定的。设下期生产的销售收入为Y2,b、I不变,则Y2= C2+ I= a+ b×Y1+ I,以此类推。

假设Y0= 100,C= a+ b×Y= 10+ 0.8×Y,I= 20,且各期的b与I相同,则:

Y1= C1+ I= a+ b×Y0+ I= 10+ 0.8×100+ 20= 110

Y 2= C2+ I= a+ b×Y 1+ I= 10+ 0.8×110+ 20= 118

Y3= C3+ I= a+ b×Y2+ I= 10+ 0.8×118+ 24= 124.4

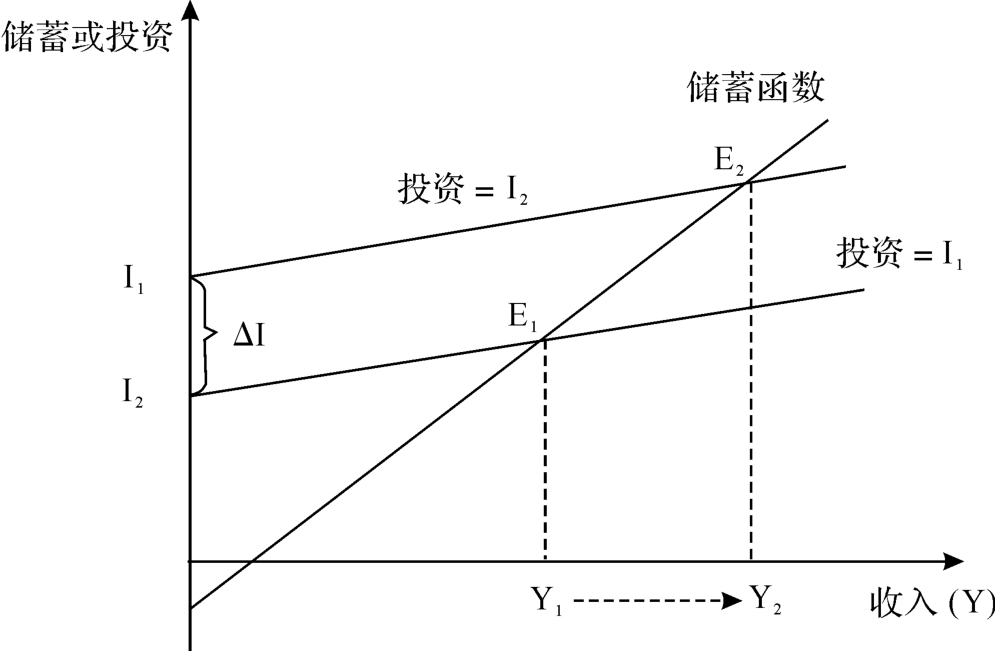

因为b不变,所以随着收入的增加,储蓄S也在增加,S= Y-C=-a+(1-b)×Y。当储蓄增加到与投资相等时,总支出与上一期的总收入相等,生产不再扩张,扩张过程停止,经济达到均衡状态。这时的均衡收入Ye为150[S=-a+(1-b)×Y=-10+ 0.2Y= 20,得Ye= 150]。我们可以用图4-6进一步表示。

由上可知,只有当储蓄等于投资时,国民收入水平才达到稳定不变的状态,经济才达到均衡。如果S> I,则说明由C与I的总支出小于上一期的总收入,经济就会进入多轮的搜索过程,S逐渐向I靠近,直到S与I相等时为止。

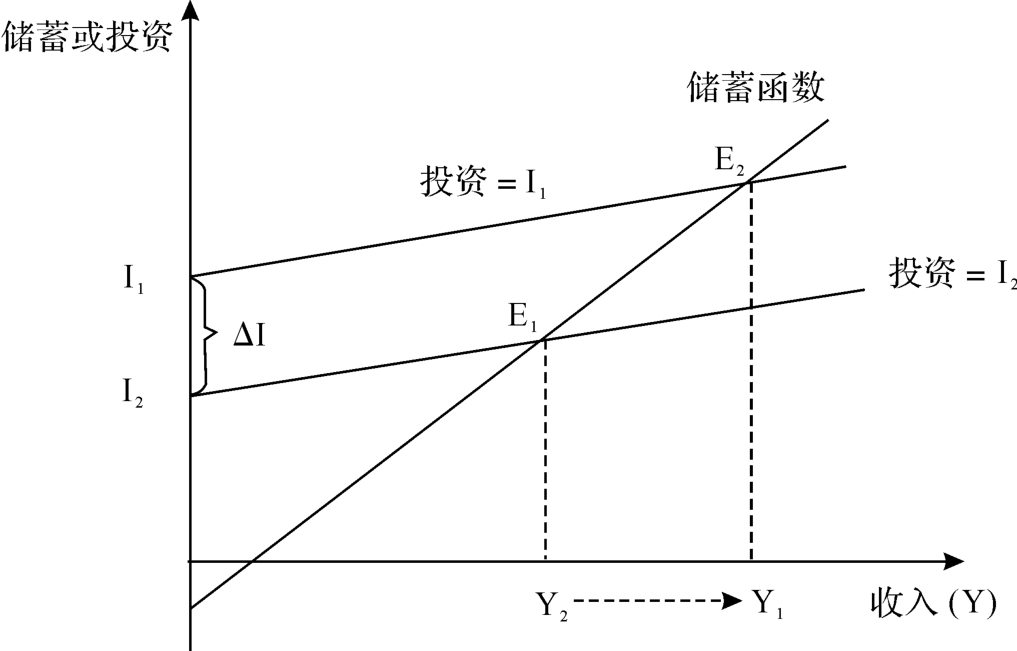

仍以Y0= 100为例,假设这时达到均衡,则C1= 90,S1= 10,均衡时储蓄等于投资,所以I= 10。如果投资由10减到5,投资小于储蓄,经济就进入多轮搜索过程,直至S= I= 5时达到均衡,新的均衡收入为75[S=-a+(1-b)×Y=-10+ 0.2Y= 5,得Ye= 75]。均衡收入减少量是投资减少量的5倍。如果b变为0.6,人们变得更为节俭,C1= 70,S1= 30,如投资为20,则储蓄仍大于投资,经济进入累积的搜索过程,储蓄随收入而减少。当S= I= 20时,经济达到均衡状态,新的均衡收入为75[S=-a+(1-b)×Y=-10+ 0.4Y= 20,得Ye= 75],小于最初的100,如图4-7所示。这就是“节俭悖论”,即节俭反而使国民收入减少。

图4-6 经济均衡状态下的储蓄—投资

刘易斯(1990)还从投资结构角度分析到:假定社会资本与其消费之间的比率是固定的话,节约的提高倾向于降低利率,可能鼓励生产者采用资本比较密集的方法,从而对消费品的需求增加较慢。由于制造业、农业投资一般只占固定总投资的30%左右,房屋、公用事业和公共工程的需求一般占60%,其资本—收入比率是制造业、农业的5~6倍。所以,节约的提高会减少制造业的投资,而住房、公用事业和公共工程中的投资相应增加更多。

图4-7 节俭悖论下的储蓄—投资

马丁·沃尔夫(2005)针对世界经济中出现的长期证券利率不断走低、安全资产与风险较大资产之间的回报差距不断缩小、庞大的财政赤字以及巨大的全球经常账户不平衡等同时出现的现象,认为在投资疲软、低通货膨胀和经济空前一体化的背景下,全球出现过度的预期储蓄。他指出,2004年全球储蓄率达到相当于全球产量25%的异常高水平。以市场价格计算,欧元区和日本(这两个地区的国内生产总值占世界的1/3,其中欧元区22%,日本11%)正在出现收入超过开支的实质性盈余。尽管美国的经常账户赤字从1996年至2004年增加了5490亿美元,达到6660亿美元,澳大利亚、西班牙和英国的经常账户赤字也增加了,但1996~2004年,日本、欧元区、丹麦、挪威和瑞典的经常账户盈余总额从1890亿美元增至3160亿美元,世界其余地区的经常账户从亏空990亿美元变成盈余3290亿美元。2002~2004年的仅仅3年内,全球外汇储备从1.68万亿美元升至3.73万亿美元,在很多新兴市场经济国家都存在储蓄过度的情形。与此同时,实际利率在世界各地都很低。自20世纪70年代以来,实际利率从未降至如此低的水平,美国政府和英国政府的与物价指数挂钩的政府债券的收益只有1.5%。

因此在短期中,尽管通过低税率来提高储蓄以刺激投资,但不一定能达到效果。实行低税率后,储蓄增加,则消费开支相应下降,而消费者开支中的相关下降可能会产生一系列吞没利率效应的收缩性所得效应,并导致更低的投资支出水平。因为消费下降,企业也就降低了对未来产出增长的估计,所以缩减投资。与此同时,生产和消费者所得的收缩将导致实际储蓄水平低于最初所计划达到的水平,结果是实际储蓄和投资可能在更低的水平上平衡。

所以如果要避免或消除这种现象的发生,对于一国来说,有必要协调储蓄刺激政策对提高投资的直接作用。当一国的投资动机很微弱,投资机会长期缺乏,这时就应该考虑到储蓄水平太高的可能性。从所得税角度来看,就应该调整税收政策减少对储蓄的刺激,而不是继续实行鼓励储蓄的税收政策。当然在实际操作中,要将储蓄和投资综合起来考虑。

所以,如果要增加国内资本的积累,扩大储蓄的税收刺激必须与在投资方面的同步行动相匹配。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。