第二十六章 欧美著名私人股权投资公司简介

第一节 欧美私人股权投资公司的种类和特点

一、独立私人股权投资公司

独立型公司是指没有金融机构或产业公司背景的私人股权投资管理公司,是PE机构的主体。这些公司可能同时管理着多只基金,但是,基金之间是各自独立的,有不同的投资人、管理团队和基金协议等。有些公司可能专门从事私人股权投资业务;有些则可能同时从事其他投资顾问和资产管理业务,管理对冲基金甚至共同基金。独立的私人股权投资公司具有以下特点:

(1)大部分采取有限合伙制的组织形式,或公司本身为有限责任公司,但旗下管理的基金为有限合伙制形式。

(2)投资组合整体的规模巨大,具有相当大的市场影响力,但雇员人数少,人均掌管资产规模大,通常比较低调。

(3)数量众多,质量参差不齐,少数顶尖公司投资回报和人均利润极高。

(4)公司名称中通常含有资本(Capital)、合伙(Partnership or Partners)、风险(Venture)、股权(Equity)、私人股权(Private Equity)、资本合伙(Capital Partnership or Capital Partners)、风险合伙(Vernture Partnership or Venture Partners)、股权合伙(Equity Partnership or Equity Parteners)、私人股权合伙(Private Equity Partnership or Private Equity Partners)字样,或再加上投资(Investment)、管理(Management)和顾问(Advisor),或直接以专有名词命名,如黑石(The Blackstone Group)、凯雷(The Calyle Group)、KKR华平(Wargus Pincus)和得州太平洋(The Texas Pacific Group)。

二、金融机构附属私人股权投资主体

投资银行、商业银行和保险公司等金融机构一般都有投资私人股权的直接投资部门或半附属性质的私人股权基金。美国的私人股权基金一般都是独立基金,投资者投入大部分资金,由独立团队管理;欧洲大陆国家曾经有很多附属基金和半附属基金,发起人投入较大比例的资金,在管理团队中占有重要席位,分享附属权益。由于有限合伙制在欧洲也越来越流行,附属和半附属基金逐渐减少,一些原本半附属性的基金开始脱离母体,成为独立基金。金融机构附属的私人股权投资公司具有以下特点:

(1)总体上,规模、质量和市场影响力和母体金融机构的地位相称。

(2)大型金融机构附属的私人股权投资公司在资金募集、项目流获得、并购融资和其他业务整合与协调方面具有优势。

(3)私人股权投资公司的运作一定程度受到母体金融机构的影响,同时和母体的其他业务部门可能存在利益冲突。

(4)大型金融机构旗下可能有多个私人股权投资部门,有些是业务条线或部门,有些是子公司,有些是有限合伙制的基金管理主体。

(5)名称上可能通常叫××自营投资(Pricipal Investment)、××私人股权投资(Private Equity Investment)、××商品投资(Commodity Investment)、××基础设施投资(Infrastructure Investment)、××能源投资(Energy Investment)或××直接投资部(Direct Department)等。

三、大型产业公司附属私人股权投资主体

大型实业公司一般都有负责私人股权投资的直接投资部门或基金管理公司。特别是,高科技产业的公司通常有附属的风险投资机构。如IBM、Intel等科技公司都拥有风险投资部门。有些综合经营的跨国公司,旗下的金融部门可能横跨许多领域的金融服务业务,如通用电气的通用资本(GE Capital)。大型产业公司附属的私人股权投资公司具有以下特点:

(1)管理的基金的投资目标常常服务于母公司的总体战略,私人股权投资业务常常成为母体公司获取新技术和收购目标的重要手段。

(2)私人股权投资业务的“一桶金”成为主营业务“管道利润”的重要补充。

(3)通常具有较强的业务整合能力和增值服务功能。

四、其他私人股权投资主体

私人股权市场的投资主体还有其他企业(包括上市企业和非上市企业)和机构投资者,如沃伦·巴菲特(Warren Buffett)的伯克希尔·哈萨维公司(Berkshire Hathway Inc.)。其从事的常常是私人股权直接投资(也包括上市股权投资)或是作为基金的投资人间接投资私人股权。但是,它们一般不管理私人股权基金,尽管有些机构可能管理基金的基金。本章重点介绍美国的独立私人股权投资公司,适当兼顾投资银行附属的私人股权投资主体、风险投资公司和欧洲公司。跨国公司附属的风险投资公司中有些在中国市场非常活跃,读者可以参阅下一章的有关内容。

第二节 “PE王者”—黑石集团 (The Blackstone Group)

一、概况

黑石(又译百仕通)集团是全球最大的另类资产管理和财务顾问公司。总部位于纽约。在亚特兰大、波士顿、芝加哥、旧金山、洛杉矶、达拉斯、伦敦、巴黎、孟买、东京和中国香港设有分支机构。2008年3月31日,集团管理的资产规模已达到1135亿美元。

1985年,黑石集团的创始人彼得·彼得森(Peter G. Peterson)和史蒂夫·施瓦茨曼(Stephen A. Schwarzman)两人聘用了一位共同的秘书,以区区40万美元资金开始了黑石集团的王者之旅。黑石这个名字是彼得森想出来的,用以纪念两人的祖籍:Schwarz(施瓦茨曼)在德文的意思是黑,Peterson(彼得森)在希腊文的意思是石。如今,已经80多岁的彼得森仍然担任集团的高级主席,60多岁的施瓦茨曼则出任主席和CEO。黑石的成功在很大程度上正是得益于彼得森和施瓦茨曼两人的珠联璧合,对此,《财富》杂志曾有过一段精彩的评述:“从一开始,黑石成就的每一项辉煌都是两者并肩战斗的成果,两个人相差20岁,原来是上下级,如今是合伙人。一人‘主内’,一人‘主外’,配合得几乎天衣无缝:老谋深算的彼得森在金融界及政界浓厚的人脉资源和游刃有余的外交手腕是黑石的‘润滑剂’,年富力强的施瓦茨曼坚韧不拔的毅力和充沛的精力是黑石这部庞大生财机器得以顺利运转的‘发动机’。”

提起黑石的创立,就不能不提起曾经是华尔街著名投资银行的雷曼兄弟公司(Lemam Brothers & Co.)。这家拥有158年历史的犹太人创办的公司,从棉花交易起步,几经磨难发展成为美国第四大投资银行。然而,在美国“次贷危机”引发的“金融海啸”中却轰然倒塌,于2008年9月宣布破产。

1969年,罗伯特·雷曼去世后,雷曼兄弟公司陷入内部权力斗争,业务几近瘫痪。1973年,刚刚做了一年尼克松政府商务部长的彼得森“受命于危难之际”,成为雷曼公司的董事长兼CEO。彼得森带领雷曼在华尔街纵横驰骋,经过10年打拼,终于使雷曼成为与高盛、大摩和美林并驾齐驱的著名投资银行。然而,可以同患难却不能共富贵,到1983年,被掩盖的权力之争再度爆发,公司的二号人物及其支持者开始向彼得森发难。为了避免公司分裂,已经58岁的彼得森做出了人生最艰难的决定——辞职。与他一起辞职的还有他的得力部下,31岁的合伙人施瓦茨曼。

辞职后的彼得森赋闲在家,雷曼公司却因为经营不善,于1984年4月被希尔森——美国运通收购。此时,彼得森和施瓦茨曼已无暇顾及老东家的不幸遭遇,因为他们决定自己创建一家私人股权投资公司。尽管彼得森早已是闻名遐迩的华尔街重量级人物,毕业于耶鲁大学和哈佛商学院的施瓦茨曼也是华尔街大投行中最年轻的合伙人,黑石起步时却依然十分艰难。根据施瓦茨曼事后回忆:在黑石最初走访的488个潜在客户中竟没有一个客户愿意投资,包括他们认为最有希望的19个熟悉的客户。施瓦茨曼与彼得森切身体会到了世态的炎凉!然而,人生总会拥有几个真正的朋友,于危难之时见真情。此时,彼得森早年结识的日本著名企业家盛田昭夫伸出了援助之手,给了彼得森第一单业务——代理索尼收购哥伦比亚唱片公司。尽管黑石从这桩涉及标的高达20亿美元的业务赚到的寥寥无几,但却算是一个小小的起步。第三年,黑石从保诚保险公司获得了1亿美元的投资,黑石将其投入证券市场,并在1987年10月16日那个“黑色星期一”之前一周有如神助般幸运地退出了市场。在大多数公司的财报因股市暴跌惨不忍睹的1987年,黑石的投资回报率竟然达到了24%!成者为王败者寇,成功自有成功的必然,但也离不开运气。

1987年,黑石的第一个收购基金封闭,募集了9.5亿美元,是当时最大规模的收购基金,32位投资者名单中包括日兴证券、大都会人保险、通用电气和通用汽车等著名企业。黑石从此步入坦途。15年后成立的黑石资本合伙4号基金的规模达到了64.5亿美元,再次刷新了私人股权基金规模纪录。

黑石的第一笔并购交易是一家因为罢工受到重创的经营钢铁和能源的公司——USX。由于受到罢工的影响,公司急需增加现金流,遂同意将其物流部门51%的股份以2500万美元的价格卖给黑石。几年后,黑石出售这个部门赚了将近6亿美元。

现在,黑石的另类资产管理业务主要有三种类型:①公司私人股权基金;②不动产基金;③可流通另类资产管理基金,包括对冲基金的基金(Funds of Hedge Funds)、债务基金(Debt Funds)、自营对冲基金(Proprietary Hedge Funds)、抵押贷款债务工具(Collateralized Loan Obligation Vehicles,CLOs)和封闭式共同基金(Closed-End Mutual Funds)。财务顾问业务也主要有三种类型:①公司并购顾问(Corporate Mergers and Acquisitions Advisory);②结构重组和企业再造顾问(Restructuring and Reorganization Advisory);③基金募集顾问(Fund Placement Advisory)。这些业务被分成公司私人股权、不动产、可流通另类资产管理和财务顾问四大业务部门,其中,私人股权业务不仅为黑石集团赢得了PE王者的卓越声誉,也是赚钱最多的。

截至2007年5月1日,该集团通过其私人股权基金进行的交易为112宗,总投资规模达214亿美元,企业总价值约为1990亿美元;通过其房地产投资基金进行的交易为214宗,总投资规模达133亿美元,企业总价值超过1022亿美元。

二、经典案例

2007年2月,黑石集团击败其他竞标对手,以395亿美元的巨资成功收购全美最大的商业物业集团——权益写字楼信托公司(Equity Office Properties Trust,EOP)。这桩交易刷新了2006年由PE财团收购美国连锁医院经营商HCR创下的330亿美元交易金额的纪录,成为有史以来金额最大的收购案例。黑石再现王者风范。为了收购EOP,黑石专门成立了黑鹰信托,其资本金约为160亿美元,另借债近200亿美元。由高盛、美国银行等组成的债权融资人准备了近300亿美元信贷额度。收购完成后,黑石又以闪电般的速度拆分EOP。在并购交易完成的当天,即2007年2月9日,房地产开发公司麦克洛(Macklowe)以70亿美元购买了EOP旗下8处位于纽约曼哈顿的房产。毕肯资本(Beacon Capital Partners)以63.5亿美元购买了华盛顿和西雅图的房产。旧金山的Shorenstei公司以12亿美元购买了在波特兰的房产。至2月17日,也就是在交易结束仅一周左右的时间内,黑石已经卖掉了53座大楼,这些资产的交易价格已达146亿美元。“次贷危机”爆发前,业内人士预测,黑石有望在两三年内获得约50%的投资回报。

这个案例体现了典型的基于资产重组的收购基金盈利模式。

其他著名案例还有:①2006年9月黑石集团176亿美元收购芯片公司飞思卡尔。②2006年7月3日黑石集团43亿美元收购胜腾(Cendant Corporation)旅游分销服务子公司Travelport。③2005年6月黑石集团以32亿美元现金加债务方式收购Wyndham International,成为全球酒店和赌博业最大的一桩收购交易。④2004年11月黑石集团收购世界著名醋酸生产商Acetex公司。

三、投资风格

1.投资“并不时髦”的产业

黑石喜欢投资“并不时髦”的产业。在“B单(B-list)”——黑石投资的企业清单——上的企业涉及有线电视、乡村蜂窝电话、炼油、汽车零件、芯片、房地产、酒店、旅游、博彩、医院和食品等行业。

投资领域存在“羊群效应”,投资热点有如时装潮流,潮起潮落,不断翻新。但是,黑石不为所动,而是另辟蹊径,想人之所未想,为人之所不为。

2.与世界500强联手投资

大宗收购盛行“俱乐部交易”,黑石亦乐此不疲。与其他收购巨头不同的是,黑石似乎更喜欢和实体经济中的世界500强联手。黑石的大部分交易都带有这一特点。如与时代华纳公司(Time Warner)联合投资“六面旗主题公园”(Six Flags)和与美国电报电话公司(AT&T)合作投资Bresnan等。

单个基金规模越来越大的同时,“俱乐部交易”日渐盛行已成明显趋势,加上杠杆收购的大比例融资,任何规模的公司都不可能忽视PE的存在。华尔街不是一个巨型企业高管可以高枕无忧的地方。任何企业,如果不能为股东创造应有的价值,都可能成为PE的猎物。

3.严格的尽职调查和积极参与被投资企业的管理

对每一个被投资企业,黑石都有一名高级合伙人负责监管其战略、运营和财务状况;同时聘请C级(Chief-level)管理人员进入其顾问委员会或董事会。

四、突出印象

1.“大而全的PE”——全球最大和业务最广泛的私人股权投资公司

黑石在不到1/4世纪的时间内迅速发展成为全球最大的私人股权投资公司,期间,屡屡创造单个基金规模、单项交易金额、管理资产总额等方面的最高纪录。同时,黑石的业务涉及多个领域,“B代表大(Black is for big)”表现在黑石的各个业务领域。截止到2005年,黑石已经担任过许多大型并购业务的顾问,其中包括2004年的交易金额为108亿美元的潘恩·韦伯(Paine Webber)出售给瑞银(UBS)和交易金额为35亿美元的联合资本管理公司(Alliance Capital Management)购买Sanford C.Bernstain以及2005年交易金额为108亿美元的Comast Adelphia收购Communications。黑石的债务重组和企业再造顾问业务部门总共完成了150多宗业务,涉及债务总额3150亿美元,客户包括达美航空(Delta Airlines)、安然(Enron)、RCN Corporation和Global Crossing等。黑石的不动产部门在纽约、波士顿、旧金山和华盛顿拥有超过1300万平方英尺的房产,加在一起,可以匹敌华尔街最大的房地产商。黑石的麦则恩基金为11亿美元,黑石的CDO基金超过30亿美元,黑石的对冲基金的基金管理资产将近90亿美元,都是同类中最大的之一。

华尔街不是一个信奉“小即是美”的地方。没有足够的规模,就不会有对主街实体经济的巨大影响力,就不可能成为新金融资本主义的代表。PE成为华尔街新贵的重要原因之一,是其规模和影响力的迅速发展。不仅PE产业的整体规模已经足够大,而且形成了一批“巨无霸”企业。本章介绍的PE企业管理的资产规模都在500亿美元以上。其中,无论哪一家,其投资组合加在一起,都足以进入财富500强。PE的影响由此可见一斑。

2008年的“金融危机”必将大大改变华尔街的面貌,挤掉泡沫、降低杠杆之后的华尔街肯定会变小些。黑石的资产也会缩水,不知黑石还能保持王者地位否?

2.“友好收购”——王者头顶闪耀的光环

20世纪80年代,华尔街盛行“敌意收购”,KKR等收购基金巨头被公众视为“门口的野蛮人”。作为后来者的黑石集团因时而变,反其道而行之,提出“友好收购”的理念。用黑石掌门人自己的话说:“我们兜售一种理念——你们可以信任我们,我们会跟你们在一起。”这有利于树立良好的公众形象。彼得森说,“在那时候这很另类,但非常管用”。

其实,为了洗刷80年代“敌意收购”的恶名,几乎所有的PE都开始宣称注重与被投资企业的良好合作关系,一些PE甚至宣称只从事“友好收购”。被媒体称为“友好公司”的另一PE巨头——总部位于波士顿的托马斯·李有限合伙公司(Thomas H. Lee Partners L.P.)的创始人兼首席执行官托马斯·李曾经对媒体表示:“我们所做的一切都是友好的,我们只去别人想要我们去的地方。”其实,在“敌意收购”和“友好收购”之间并不存在“楚河汉界”。在收购交易中最重要的不是“友好”与否,而是价格等收购条件。世界上没有不能谈的生意,只有不能接受的价格。虽然在激烈竞争的商业领域,道德判断常常显得苍白无力,但是,良好的公众形象确实使企业获益匪浅,对顺利获得和成功完成交易大有帮助。不管真的是践行的准则或只是形象营销的口号,“友好收购”都成为黑石头顶闪耀的光环。

3.“犹抱琵琶半遮面”——从神秘走向透明

2007年6月22日,黑石集团(代码BX)在纽约证券交易所挂牌交易。黑石并不是第一家上市的私人股权公司。但是,作为全球最大的PE,黑石的上市仍然是一个标志性事件。外界对黑石上市的动机有种种猜测,说是为两位创始人和其他合伙人的巨额资产提供流动性的有之,说是黑石开始安排后彼得森和施瓦茨曼时代的有之,众说纷纭,莫衷一是。

PE素以神秘著称。黑石的招股说明书也“欲说还休”:不披露每季度收益数据,不提供收入预测;看不到彼得森和施瓦茨曼等主要合伙人所持股份比例和薪酬数字;甚至规定公司普通股股东只能获得有限的投票权,无权选举普通合伙人或公司董事。黑石试图“继续原有的私人企业管理模式”,想要“保留那些使我们成为一家成功的私有公司的企业文化要素”,“成为一家与众不同的上市公司”。但是,公开上市有公开上市的游戏规则,公开上市意味着以往神秘的PE必须揭开面纱,走进阳光下接受监管部门和公众的审视。可以肯定,公开上市一定会给黑石集团和这个行业带来积极的变化。由黑石上市引发的关于私人股权基金税收问题的争论——黑石的收益缴纳15%的资本增值税,而非35%的公司所得税——也将对这个行业产生重大的影响。

黑石上市的锣声还在人们耳边萦绕之时,“次贷危机”已经悄然而至。黑石股价应声下跌,KKR等其他PE只好推迟原先的上市计划。一年后,“次贷危机”在华尔街和全球市场引发“金融海啸”。现在还无法预知PE上市的锣声何时才能再次敲响,但是,PE行业从神秘走向透明的趋势应该不会改变。

五、与中国的关系

黑石与中国最早的缘分是遨游网,但那次接触并不怎么愉快。2004年8月,全球最大的旅游集团——美国胜腾旅游分销服务集团(Cendant TDS)全资子公司胜腾TDS中国控股公司与中国青年旅行社合资成立了中青旅胜腾旅游有限公司(遨游网),通过互联网开展酒店、机票和其他旅游业务。其中,中青旅持有遨游网60%股份,胜腾TDS中国控股公司持有40%股份。后来,中青旅将所持遨游网的股权分次转让给了Travelport。2006年6月黑石收购了Travelport,遨游网由此成为黑石集团的“孙子公司”。但遨游网的经营并不成功,黑石最后将所持遨游网的股份转让给中国青年旅行社(香港)有限公司。

过去几年里,黑石一直把亚洲的投资重点放在印度。2006年,黑石在印度累计投入高达10亿美元。

2007年1月11日,黑石延请前香港政府财政司司长梁锦松出任高级执行董事兼大中华区主席。2007年6月,黑石上市之前,尚未正式成立的中国国家外汇投资公司即以闪电般的速度,出资30亿美元购买了黑石10%的股份,购买价格为黑石公开招股价的95.5%。施瓦茨曼表示:“这笔投资非常重要……并且是中国循环利用外汇储备的开始,也是全球资本流动发生改变的典型案例。”

“次贷危机”及其引发的“金融海啸”前,黑石淘金中国市场的序幕正要徐徐开启,危机何时才能结束,黑石将来在中国市场会上演什么好戏,我们拭目以待。

第三节 “收购教父”—KKR公司 (Kohlberg Kravis Roberts & Co.)

一、概况

KKR公司成立于1976年。创始人是亨利·克拉维斯(Henry Kravis)和表兄乔治·罗伯茨(George Roberts)以及他们的导师杰罗姆·科尔博格(Jerome Kohlberg)。公司名称正源于这三人姓氏的首字母。杰罗姆·科尔博格于1987年退出,但公司仍然沿用KKR的名称。公司总部位于纽约。在加州门罗帕克、伦敦、巴黎、东京和中国香港设有分支机构。

科尔博格早在20世纪60年代便在贝尔斯登的企业金融部从事收购交易。科尔博格在贝尔斯登的第一笔杠杆收购业务发生在1965年。1969年,科尔博格雇用了年轻的罗伯茨(Roberts)。第二年,比他小一岁的表兄弟克拉维斯(Kravis)也加盟进来。克拉维斯和罗伯茨加入后,他们又进行了多笔小规模的杠杆收购。于是,贝尔斯登杠杆收购的这个“三人帮”逐步形成。“三人帮”的经营模式是,选择现金流良好的公司进行收购,让目标公司经理层与他们一起投资并继续在公司经营中发挥作用,收购后持有5~7年的时间,最后卖掉股份,实现资本增值。但这一模式并不为贝尔斯登所看好。按科尔博格的说法,贝尔斯登公司奉行的主流交易模式是“长期投资便是隔夜投资”。于是,三人另起炉灶,创立了KKR公司。

KKR是杠杆收购的先驱。杠杆收购最原始的含义就是:只使用小部分现金,通过大比例使用“债务杠杆”来收购目标公司的股权。早期的杠杆收购技术被称为“鞋带(Bootstraps)收购”技术。所谓“鞋带收购”,就是要像“鞋带”那样把公司从债务中拉出来,使其更富有效率。科尔博格的独特之处是将目标公司的管理层也拉入“鞋带收购”,成为收购者的合伙人。在华尔街,科尔博格最早认识到,如果管理层拥有公司的股票,他们将会更好地管理公司。于是,他要求合作伙伴都要在项目中进行投资,与被收购企业的管理层和投资者一同获利。KKR喜欢把这些交易安排称为“管理层收购”(Management Buy Outs,MBO)。“杠杆收购”(Leveraged Buy Outs,LBO)一词是在20世纪70年代后期才逐步流行的。80年代,“垃圾债券”的出现和流行使杠杆收购达到了顶峰。

30多年来,KKR募集过至少16只基金,大部分是收购基金,但也有债务证券基金。从公司成立至今的31年以来,KKR管理的基金实现的复合年均回报率(Cumulative Gross,IRRs)达26.3%。这使KKR长期保持着对投资者和公司内部人员的巨大吸引力。其前10名投资者的平均投资年限为16年。KKR的合伙人及雇员历年来向旗下基金投入了超过15亿美元。截至2007年3月31日,KKR管理的资产总值约534亿美元,其中直接投资基金管理的资产总值约441亿美元。KKR的投资者中包括企业养老基金、社会养老基金、金融机构、保险公司和大学捐赠基金等。

迄今为止,KKR已经宣布或已经完成的投资项目超过160个,涉及25个行业,交易总额达4180亿美元。KKR完成的交易金额逾10亿美元的投资项目就有62个,远远超过其他任何一家直接投资基金。KKR目前投资的公司2006年的销售收入总和约为1500亿美元,这些公司如果作为一个整体在全球财富500强企业中排名可排第14位。

二、投资理念

新世纪的KKR在其中文网站宣称的投资理念是:

(1)投资行业领袖:KKR在开展业务及开发投资项目的过程中都是从实业家的角度出发,力求投资于优质企业。KKR的投资对象都是业务基础扎实、管理层经验丰富、增长前景广阔、市场地位领先或有潜力成为领头羊并具有长期竞争优势的企业。

(2)着眼长远投资:投资而不投机,着重于长期持有股权以待增值,而不求通过快速转手获取短期回报。着眼于公司的长期业绩,积极、耐心地协助被投资公司发展运作,不会进行“快进快出”的短线交易。KKR历史上投资项目的主要收益来源是与公司管理层携手创造的企业自身业绩的长期持续增长。

(3)注重提升企业价值:充分利用KKR的全球资源与管理专识帮助所投资的企业做大做强。作为长期的投资者,KKR坚持以提升企业长远价值为核心创造回报的投资管理模式,建立了一套着重于被投资公司的运营与战略的、系统化的价值创造流程。依靠以业务提升为导向的投资团队、独有的内部企业运营咨询专家、全球投资公司内的技术管理专才以及KKR的高级顾问们,为企业创造价值并为其未来持续发展打下坚实的基础。

(4)合作以求共赢:KKR珍视与投资公司管理层、商业伙伴和其他股东的共赢合作,与他们一起分享公司的发展与成功。不参与敌意收购,而是与被投资公司的管理团队展开充分合作,共同策划、实施战略上和业务上的革新,以求实现公司价值的提升。推行管理层持股,将管理层薪酬与公司整体业绩挂钩,以调动他们的积极性并使管理层与所有股东保持利益上的高度一致。

(5)本地化的投资模式:非常注重投资模式的本地化,理解并尊重各国的文化差异和特有的商业惯例。在亚洲的投资结构灵活多样,不坚持获得企业的控股权,可以以小股东的身份进行投资。只要符合其投资标准的优秀企业,KKR对于国有企业和民营企业都愿意进行投资。选择投资对象的重点在于具有长远竞争力的优秀企业及业绩优异、公平诚信的管理团队。

三、经典案例

KKR最经典的案例是1989年对RJR Nabisco的敌意收购,本书在多处提到过这宗迄今仍为史上十大收购案的交易。

KKR完成过众多标志性的直接投资项目,其中包括:①全球首例金额超过10亿美元的杠杆收购交易:Wometco Enterprises,1983年,投资总额11亿美元。②全球首例通过要约收购方式完成的上市公司收购交易:Malone & Hyde,1984年,投资总额6亿美元。

数次刷新美国及其他国家杠杆收购交易金额纪录:①TXU,2007年,投资总额465亿美元。②HCA,2006年,投资总额330亿美元。③RJR Nabisco,1989年,投资总额304亿美元。④英国最大的杠杆收购交易:Alliance Boots,2007年,投资总额240亿美元。⑤荷兰最大的杠杆收购交易:NXP,2006年,投资总额110亿美元。⑥丹麦最大的杠杆收购交易:TDC,2006年,投资总额150亿美元。⑦印度最大的杠杆收购交易:Aricent,2006年,投资总额9亿美元。⑧新加坡最大的杠杆收购交易:Avago,2005年,投资总额28亿美元。⑨法国最大的杠杆收购交易:Pages Jaunes,2006年,投资总额40亿美元。

四、突出印象

1.“杠杆收购教父”——KKR高超的技术

KKR是杠杆收购的先驱,是第一个系统和成功地从事收购业务的私人股权公司。1964年,KKR运用杠杆收购手法购买了Orkin Exterminating Company。此后,KKR通过一系列的杠杆收购案例,创造了一套完整的杠杆收购程序和成熟的杠杆收购技术,形成了杠杆收购的基本模式。尽管随着时代的发展和市场条件的变化,杠杆收购的模式不断丰富和完善,KKR创造的基本模式始终包含了杠杆收购的基本要素。30多年来,KKR与时俱进。时至今日,KKR仍是杠杆收购的领袖。KKR堪称华尔街的收购教父。

哈佛商学院(Harvard Business School)的乔治·贝克(George P. Baker)和纽约大学斯腾商学院(Stern School of Business)的乔治·大卫·史密斯(George David Smith)在《新金融资本家:KKR和公司价值创造》(The New Financial Capitalists:Kohlberg Kravis Roberts and the Creation of Corporate Value Cambridge University Press.1998)一书中研究了KKR公司在1967~1989年间通过旗下5只基金完成的38宗交易,总结了KKR高超的收购技术。

后来,KKR专门成立了一家自己的咨询公司Capstone,帮助将其收购业务程序化。Capstone还聚集了一批重量级的运营专家,帮助其收购的企业改善运营,提升绩效。

2.“门口的野蛮人”的骂名和“我们现在都是亨利·克拉维斯”的赞誉

1989年,KKR对RJR Nabisco的收购创造了304亿美元交易金额的纪录。这宗收购受到社会各界和媒体的广泛关注。第二年,《华尔街日报》跟踪报道的两位记者以《门口的野蛮人》(Barbarians at the Gate)为书名出版了记录这宗交易的畅销书。1993年,该书被改编成电影《登龙游术》。2002年,历史频道电视台再次将其改编成纪录片。从该书出版开始,KKR就背负了“门口的野蛮人”的骂名。人们把代表华尔街贪婪与无情的20世纪80年代“恶意收购”、“公司袭击”甚至“垃圾债券”等的记忆一股脑儿融进了这一绰号。

但是,杠杆收购极大地促进了美国公司治理水平的提升。作为杠杆收购的教父,KKR在这方面的贡献无人能望其项背。有人赞誉:“我们现在都是亨利·克拉维斯。”

3.纯粹的私人股权投资公司

与黑石等广泛涉及对冲基金、共同基金、财务顾问或其他金融投资业务不同,KKR始终专注于私人股权投资。KKR是纯粹的私人股权投资公司。

五、在亚洲和中国市场

KKR与亚洲企业合作的历史悠久。目前,KKR投资的公司在亚洲地区拥有31家合资企业,雇用了约85000名员工,年销售收入总额超过110亿美元。

在亚洲直接设立投资业务的过程中,KKR着意将公司在欧美的成功投资经验与亚洲本地企业文化及投资实践经验有效地融合在一起。秉承这一理念,公司从欧美调派了数名经验丰富的投资专家,并同时招募顶尖的本地投资团队。

在大中华区,KKR组建了一支拥有丰富的本地投资经验和长期卓越投资业绩的投资团队。这支团队长期地协助一批出色的企业家和高级管理团队在中国打造了多家业绩显赫的行业龙头企业,其中包括:平安保险、蒙牛乳业、百丽国际、永乐家电、南孚电池、动向体育、山水水泥、海螺水泥、恒安国际。

在香港地区和东京设立亚洲办事处后不到两年的时间内,KKR已完成七个投资项目,交易总值高达98亿美元。其中,包括新加坡最大的收购项目安华高科(Avago Technologies)(27.9亿美元,2005年)和印度最大的收购项目Aricent(9.4亿美元,2006年)。此外,KKR已募集了40亿美元的亚洲基金,专门用于亚洲地区的直接业务投资。

在大中华区,KKR完成了几项具有开拓性意义的投资。其中,包括中国河南天瑞水泥4.5亿美元的融资项目;该项目是由KKR直接投资并由多家跨国银行参与组织的国内第一例与直接投资配套的长期人民币银团贷款项目。KKR还以2.28亿美元可转债的形式投资于世界领先的台湾被动元器件生产商国巨公司。

第四节 “总统俱乐部”—凯雷集团 (The Carlyle Group)

一、概况

凯雷集团(The Carlyle Group,又译为卡莱尔集团)是世界最大的私人股权投资公司之一。凯雷集团成立于1987年。公司名字取自公司筹备会议地点——纽约市东北角的Carlyle酒店。

公司最早的发起人史蒂芬·诺里斯(Stephen Norris)出身并不显赫。他本是万豪集团(Marriott Corporation)旗下一家酒店的经理。后来,他发现收购阿拉斯加爱斯基摩人的公司能够合理避税。因为利用国会在19世纪80年代末为一些商业失败的因纽特人制定的一项免税制度,通过转让亏损减税指标,可以将亏损“变钱”盈利。于是,他决定投身于私人股权投资业务。史蒂芬·诺里斯虽然机智过人,但他深知自己直言不讳、急躁鲁莽,特别需要创业伙伴的帮助。而这个伙伴除了必须同样天资聪颖和意志坚定外,还必须具有良好的政界关系。在他心目中,前总统卡特的助理大卫·鲁宾斯坦(David Rubenstein)就是最佳人选。

大卫·鲁宾斯坦1973年毕业于芝加哥大学法学院,后来进入白宫。名校学历、天资聪颖加上工作勤奋使他在仕途平步青云,27岁就成为了卡特总统的国内政策副助理。据说他在整整四年的时间里,每日三餐都是靠白宫自动售货机上的“垃圾食品”过活。诺里斯说,在白宫的日子使鲁宾斯坦从一个天真的理想主义者迅速成长与成熟起来:他看见的都是阴谋。多年来,鲁宾斯坦被称为“凯雷律动的心脏”,直到今天,他还在凯雷集团中对重大投资肩负决策责任。

1987年,诺里斯和鲁宾斯坦以及他的两个律师朋友威廉·康威(William E. Conway)和丹尼尔·德艾聂罗(Daniel A. Daniello)一起成立了凯雷。

虽然诺里斯和鲁宾斯坦堪称黄金拍档,凯雷早期却并不算成功。直到1989年美国前国防部长弗兰克·卡路西(Frank Carlucci)加盟,并于1990年促成了凯雷在国防工业中的一项重大投资——从美国陆军那里赢得了200亿美元的军火合同,凯雷集团才真正起飞。这让诺里斯和鲁宾斯坦意识到雇用前政要的好处,他们开始大规模如法炮制,逐渐使凯雷成了显赫的“退休政要俱乐部”。诺里斯自己则在1994年被迫离去。

如今,凯雷在收购、风险投资与发展型基金、房地产、杠杆融资和多种战略投资五条业务线拥有60只基金,管理的资产规模超过850亿美元,仅次于黑石集团。凯雷的1200多个投资人来自世界上71个国家。自成立以来,凯雷已在774宗交易中投入了430亿美元。

凯雷的投资领域十分广泛,不放弃任何具有丰厚获利潜力的机会。与此同时,凯雷也强调投资的专业技能。凯雷的投资相对集中在航空与国防、汽车制造与交通运输、消费与零售、能源和电力、金融服务、医疗保健、工业、基础设施、不动产、技术与企业服务以及媒体与通信等部门。

凯雷在美国创造了许多个第一,包括:①第一次,一个国防合同商雇用了前国防部长;②第一次,一位前总统在外交政策方面既为他的儿子——现任总统提供顾问服务,又为一家对父子两人的财务状况具有重大影响的私人企业提供顾问服务;③第一次,私人股权公司将其总部设在华盛顿,而不是通常的纽约;④第一次,一家私人公司网罗了如此多的退休政要。

二、投资哲学

凯雷宣称其使命是:做全球最好的私人股权投资公司,依靠专业投资团队的智慧在广泛的投资领域创造丰厚的回报,并维护自己及投资人的良好声誉。凯雷宣称,以下三点使其区别于其他的PE巨头:

1.“全球眼光,地方智慧”

凯雷在世界上21个国家设有33个分支机构。PE公司的人员通常都很少,凯雷的雇员却达到950多名。凯雷在世界各地聘用了超过500名专业投资人士,其中包括毕业于世界顶尖大学的201名MBA、45名法律、医学或其他专业的博士,1200多个投资人来自世界上71个国家,加上其投资的企业组合,无怪乎凯雷宣称自己拥有巨大的相互交织的全球网络。凯雷投资团队以“全球眼光,地方智慧”在北美洲、欧洲、亚洲、澳洲、中东、北非和拉丁美洲广泛捕捉投资机会。

2.保守的投资风格和严格的投资程序

凯雷追求投资风格的一贯性,不随一时的风尚而摇摆。追求业绩的连续性,尽量控制投资失误,争取绝大多数项目的成功。凯雷内部有非常严格的投资决策程序和各个方面的专家。与其他PE大量使用外包服务不同,在凯雷,投资者关系、会计监督、获取项目流、尽职调查和其他多种后台支持职能都是在内部完成的。

3.自身利益与投资人利益高度一致

凯雷自己累计向旗下的基金投资了超过39亿美元。

三、主要投资案例

1990年,收购Harsco、BDM International和LTV等一批军工企业。

1992年,收购与美国中情局相关联的企业BDM International,控制了后者专门训练保护沙特阿拉伯油田的军队的子公司Vinnell。

1997年10月,收购国防工业公司。“9·11”事件发生两个星期后,该公司从五角大楼得到了价值6.65亿美元的“十字军”移动火炮的订单。此后不到一个月,国防工业公司上市,凯雷赚了将近2.4亿美元。

2005年年底,凯雷和美林组成的竞购团以150亿美元的价格收购了全球最大的汽车租赁公司——福特汽车公司旗下的赫兹全球控股公司(Hertz Global Holdings Inc.)。2006年11月,赫兹全球控股公司成功上市。

2006年9月,凯雷与黑石联手,由KKR、贝恩资本、APAX以及银湖合伙(Silver Lake Partners)等组成的竞购团,以每股40美元,总价168亿美元的价格,收购飞思卡尔(Freescale)。

在亚洲,2000年11月,凯雷以6.75亿美元的价格收购了韩国第七大商业银行——韩美银行(KorAm Bank)。2004年4月,凯雷以27亿美元的价格将韩美银行转手卖给花旗银行,3年多时间获得250%的回报。此后,凯雷又通过其总额为24亿美元的亚洲基金收购了4家公司。

四、突出印象

1.关于“前总统俱乐部”内部的秘密

凯雷集团给人的最突出印象是其无与伦比的显赫社会背景,其顾问、雇员和投资者名单简直就是一份社会名流录。媒体戏称为“总统俱乐部”。

除了大卫·鲁宾斯坦和弗兰克·卡路西外,其雇员和顾问名单中还包括前国务卿詹姆斯·贝克、前白宫预算主任麦克拉提和多位前总统或前首相。美国前总统乔治·布什曾任凯雷亚洲顾问委员会主席,英国前首相约翰·梅杰曾任凯雷欧洲分公司主席,澳大利亚前总理霍克、菲律宾前总统拉莫斯、泰国前总理Anan Panyarachun都曾经担任其顾问。而其投资人中更包括现任总统小布什、韩国前总理朴泰俊、沙特王子阿尔瓦利德·本·塔拉勒(Prince Alwaleed bin Talal)、泰国前总理阿南、金融大鳄乔治·索罗斯和恐怖大亨拉登家族等。

延请重量级人物加盟已经成为PE巨头中普遍存在的现象。如通用电气的前CEO杰克·韦尔奇加盟CDR公司(Clayton,Dubilier & Rice),前副总统奎尔和前财长斯诺加盟泽普世(Cerberus Capital Management,L.P.)等。这种现象背后的主要原因是:在私人股权投资这样一个非有效市场,人脉资源在获取优质项目流、争取最佳交易价格与其他交易条件和投资后增值服务等方面的极端重要性,凯雷是始作俑者并将其发挥到了极致。但是,大量聘请退休政要却免不了招来疑虑和非议。

2003年,美国记者丹·布莱尔迪(Dan Briody)出版了《铁三角——凯雷集团内部的神秘世界》(The Iron Triangle:Inside the Secret World of the Carlyle Group),系统地探究了凯雷内部的神秘世界。

(1)军头、政要和大亨的“铁三角”。“总统俱乐部”网罗退休政要和社会名流,绝不是为了标榜“往来无白丁,谈笑有鸿儒”式的风雅。布莱尔迪一语中的:凯雷的历史就是一个在军头、政要和大亨构成的“铁三角”中进行交易的故事。在某种意义上,凯雷主要是(至少曾经是)国防承包商、军火交易商和军工企业收购商。

(2)投资集中于高度监管的产业。凯雷的投资看似五花八门,无所不包,但明显集中于“高度监管的产业”(Heavily Regulated Industries),如国防、电信、能源和医疗保险等。凯雷认为能够预测或是能够影响未来政府支出和政策的变化趋势,“总统俱乐部”的资源使凯雷具备这种“先知先觉”。

(3)腐败、内幕交易和“近水楼台式资本主义”(Access Capitalism)的嫌疑。凯雷的特殊背景和投资重点不可避免地使其成为最受美国公众猜忌的PE。尤其是在纪实影片《华氏9·11》揭示出其与布什家族和拉登家族的特殊关系和一系列秘密的武器交易后,凯雷更是广为诟病。凯雷曾受到包括FBI在内的多个联邦政府机构的调查,也曾在国会作证,并被人起诉。甚至有人指责布什放任“9·11”事件发生,以便美国能够实行对凯雷有利的国家政策。

2.谋求漂亮转身——新世纪的凯雷

“9·11”后不久,老布什、小布什和梅杰等一批退休政要相继离开。取而代之,前XO通信的丹尼尔·埃克森、通用电气前副董事长大卫·凯宏(David Calhoun)和美国证券交易委员会前主席阿瑟·列维特、联邦通信管理委员会前主席威廉·肯纳德(William Kennard)等一批商界名流相继加盟。2003年,凯雷聘请IBM郭士纳担任公司董事长。郭士纳毕业于哈佛商学院,此后进入麦肯锡公司工作。郭士纳多次“受命于危难之际”。1977年加入美国运通公司,1989年进入纳贝斯克集团(RJRNabisco)担任首席执行官,1993年加入IBM,是振兴“蓝卡巨人”的商业美国英雄。商界名流的加盟不仅同样能够带来广泛的资源,而且有助于改变和提升其社会形象。

不过,凯雷毕竟具有“全球眼光,地方智慧”。在重视“等级和关系”的日本和韩国,凯雷重新启动了自己的总统智囊团。如金秉奏,凯雷在韩国的第一任总裁,父亲是一家顶尖的保险公司的管理者,岳父则是韩国前总理、全球最盈利的钢铁公司之一POSCO的创始人朴泰俊。

与此同时,凯雷加大了在风险投资、房地产和民用领域的投资,并加快了其全球化的步伐。凯雷在北京、孟买和悉尼的分支机构先后开业。凯雷显然正在谋求转型。

五、在中国市场

2006年6月,凯雷集团宣布,已为凯雷亚洲增长基金Ⅲ成功筹集6.68亿美元资金。该基金将主要投资于中国、印度、日本、韩国等亚洲最重要经济体中增长记录良好、处于扩展阶段的企业。在此之前,凯雷亚洲创投Ⅰ(1.59亿美元)及凯雷亚洲创投Ⅱ(1.64亿美元)两只基金分别在2000年及2002年创立,自创立以来已投资37家公司。

凯雷是最早进入中国市场的PE巨头之一。凯雷与三一重工关于收购工程机械行业龙头企业“徐工”的争战可以说是旷日持久,并常常被上升到关乎中国国家经济安全的高度。

凯雷亚洲董事总经理祖文萃曾经对媒体坦言:“中国项目会比其他地区的更赚钱。”但凯雷看中的机械制造、金融行业,都是目前国有资产掌控最严的领域。业内人士认为,凯雷想要继续自己的中国收购,必须进行转向。凯雷当然也逐渐认识到这一点。凯雷中国负责人杨向东公开表示,希望能接触民营企业。凯雷亚洲增长基金Ⅲ也开始定位于各行业的优秀民营企业。

凯雷在中国的投资包括:①2000年11月,投资携程网,退出时获利14倍;②2001年5月,投资连锁零售百货企业太平洋百货公司;③2002年8月,投资全球最大的圣诞树制造企业宝途国际;④2002年8月,投资网络储存软件开发商艾德斯国际;⑤2003年6月,投资汽车用聚合物锂电池生产商新能源技术有限公司(Amperex),已成功退出;⑥2003年12月,投资集成电路设计企业E-Power;⑦2004年2月,投资无线内容提供商Awaken;⑧2005年7月,联手高通投资Enorbus(300万美元);⑨2005年7月,再次投资聚众传媒(2000万美元);⑩2005 年8月,联手SAIF投资顺驰(4500万美元,22.5%股权);輥輯訛2005年12月,投资太平洋人寿保险(33亿元,24.975%股权);輥輰訛2006年3月,投资中国最大的民营担保公司深圳中科智集团(2500万美元);輥輱訛2006年5月,投资安信地板(2750万美元);輥輲訛2007年,收购扬州诚德钢管公司(1.39亿美元,49.8%的股权)。

此外,凯雷旗下的亚洲房地产基金在中国进行了多项投资,总交易金额超过5亿美元。

第五节 “西部牛仔”—得州太平洋与新桥资本 (Texas Pacific Group & The New Bridge Capital)

一、概况

得克萨斯州太平洋投资集团(简称TPG或得州太平洋集团)由大卫·邦德曼(David Bonderman)、詹姆士·科尔特(James Coulter)和威廉·普莱斯(William S. PriceⅢ)于1993年创立。在福斯沃斯、旧金山和英国伦敦均设有本部。

大卫·邦德曼1966年从哈佛法学院毕业后,先在Arnold & Porter律师事务所任合伙人,1983年任拱石公司(Keystone)行政总裁。大卫在办案期间结识了得克萨斯州巨富罗伯特·巴斯(Robert Bass),后者聘请他为家族投资总监,大卫由此步入投资界。他曾运作美国储蓄银行(American Savings Bank)与华盛顿共同银行(Washington Mutual,WaMu)的合并,此案与RJR纳贝斯克食品烟草公司并购案并称为美国20世纪80年代最著名的两大收购案。在引入新管理层并改善运营之后,投资人获得了高额利润。1993年,在收购宣布破产的美国大陆航空公司后,大卫联合詹姆士·科尔特和威廉·普莱斯创办了得州太平洋集团。当时管理的资本仅8亿美元。詹姆士是斯坦福的MBA,1986~1992年任拱石公司副总裁。威廉毕业于加州大学柏克莱分校及斯坦福大学,曾受雇于通用资本(GE Capital)和贝恩管理咨询公司(Bain & Company)。

得州太平洋集团是顶级私人股权投资公司中的后来者,但发展非常迅速。2005年,公司总收入超过350亿美元,交易额增长577.9%。2006年,公司共完成17宗并购交易,总价值超过1010亿美元,从而击败黑石集团和KKR,成为2006年全球交易量最大的收购集团。当年,黑石集团参与的全球交易价值是930亿美元;贝恩资本(Bain Capital)参与的交易总额为850亿美元;KKR则完成了780亿美元的交易。

得州太平洋集团通常投资相对成熟的企业,单个项目的投资规模在1亿~7.5亿美元。迄今已投资了超过40个项目。目前管理的资产超过300亿美元。

二、经典案例

1993年收购陷入破产困境的美国大陆航空公司(Continental Airlines Inc.)是得州太平洋的经典收购案例。成立于1934年的大陆航空,1983~1986年和1990~ 1993年曾两次进入破产保护期,10年之内更换了10位CEO,导致士气低落,经营低迷,股价跌至每股3.25美元,服务、营运绩效等指标均列美国航空业界倒数第一。1993年,TPG注资6000多万美元收购大陆航空,获得这个价值65亿美元的巨型企业的控制权。1994年,大卫·邦德曼请来波音飞机制造公司企业改造高级主管戈登·贝休恩(Gordon Bethune)任CEO。戈登·贝休恩制定了“全力以赴”的改革计划,并以“为赢而飞”为突破,从不被其他同行重视的动物运输和货物运输两大业务入手提升盈利,并于1995年推出了自助登机柜台,开美国航空界变革旅客登机手续传统模式之先河,1999年打造了“Web呼叫中心”。2004年,大陆航空成为全球第七大航空公司,并位列美国航空业“五虎”,现金准备超过10亿美元,股价上涨17倍,达每股55.25美元。大陆航空为TPG带来的利润回报约达950%,这一收购案也奠定了TPG这一新兴私人股权公司在投资界的坚实地位,并已显示出TPG的基本风格。

收购汉堡王(Burger King)是同样风格的另一案例。2002年以来,麦当劳的业务已开始反弹,而汉堡王公司仍然在不停关闭连锁店,它在全美的年度销售额已经落后于温迪公司(Wendy’s),掉到了第三位。TPG决定以15亿美元收购这家快餐连锁公司。TPG和贝恩资本公司、高盛资本合伙公司将汉堡王的第八任首席执行官布拉德·布卢姆(Brad Blum)请下了台,并选中了大陆航空公司前任总裁格雷格·布伦纳曼(Greg Brenneman)担任CEO。雷格·布伦纳曼曾经成功地将大陆航空从破产边缘挽救回来,并曾在担任普华永道咨询公司CEO时以35亿美元将公司卖给IBM。2004年年底,汉堡王的销售量已在两年的下滑之后呈现上升趋势。

2007年2月,KKR、TPG和高盛、雷曼兄弟、花旗集团和摩根斯坦利提出,以大约320亿美元收购得州最大的天然气及电力企业TEXAS UTILITY(TXU),合每股近70美元,此外还将承担TXU的120亿美元债务。这将打破1988年KKR以310亿美元收购食品和烟草大王雷诺兹·纳贝斯克(RJR Nabisco)公司所创下的纪录。

三、新桥资本

成立于1994年的新桥资本,由得州太平洋集团和布拉姆资本(Blum Capital Partners)合资建立,主要拓展这两家公司在亚洲的业务。其重要投资包括Advanced Interconnect Technologies(AIT)、日本电信、韩国第一银行、联想和深圳发展银行等。

新桥主要从事战略性金融投资。最经典的案例是:1999年亚洲“金融危机”后,新桥“趁火打劫”,击败汇丰银行等竞争对手,以4.16亿美元的价格收购了韩国第一银行51%的股权。2005年年初以33亿美元的高价转卖给渣打银行,获得巨额利润。韩国舆论一片哗然,事后曾对当初第一银行的转让程序和估价进行检讨。

四、突出印象

1.投资变革

得州太平洋集团以及新桥资本是具有进攻性的私人股权投资公司。它喜欢捕猎的不是那些真正优秀的企业,而是一些存在问题或面临困境的企业,是“专捕带伤的猎物”的西部牛仔。从美国大陆航空公司(Continental Airlines Inc.)到汉堡王再到韩国第一银行和深圳发展银行,莫不如是。它自称奉行“投资变革以创造价值”的投资哲学,这种变化可能来自行业趋势、商业周期或企业自身的具体情境,认为“对处于变化中的企业提供独具远见的投资与具备价值增值潜力的运营能力和善于应对复杂与面临困境的企业”是自己的传统,也是自己区别于其他私人股权投资公司的独特之处。

得州太平洋集团宣称:“虽然不寻求陷入所收购企业的日常经营,但集团所具有的宝贵经验、行业技能和合伙人拥有的广泛的全球网络资源可以为企业提供战略、财务和运营指导。”实际上,既然是“带伤的猎物”,为了今后卖个好价钱,投资后自然需要“请名医疗伤”。相应地,得州太平洋在收购时一般都谋求控股以取得最大“话语权”。一俟收购成功,往往要引入新的管理团队,自上而下地对企业进行整顿改造,治理存在的问题,使企业脱离困境,成功运营几年后待价而沽。

2.选时高手

得州太平洋往往在市场低迷时出手,而在市场过热时则耐心等待。自2000年年初至2001年9月长达一年半的时间里,得州太平洋没有做一宗收购交易,因为这段时间资产价格太高。而“9·11”事件之后,则迅速出击,频频得手。先是竞标“9·11”事件后第一家宣布进入破产保护的美国第六大航空公司全美航空(US Airways),然后又以20多亿美元价格与其他公司联手收购餐饮连锁巨头汉堡王,此外,还收购了处于破产边缘的全球第三大芯片厂MEMC。

2008年4月,“次贷危机”爆发已近一年时间,得州太平洋认为时机已到,斥资20亿美元投资深陷“次贷危机”的美国第六大银行——华盛顿互惠银行。9月,“次贷危机”引发20世纪30年代“大萧条”以来最严重的金融危机,华盛顿互惠银行宣布破产。10月,得州太平洋发言人对《华尔街日报》表示该项投资损失将高达13.5亿美元。华盛顿互惠银行的业务和资产后由摩根大通(J.P.Morgen)收购。在百年一遇的金融危机面前,也许选时高手也失算了。

五、在中国市场

新桥于2000年年初进入中国,投资百万美元给万网。

2000年9月,向中太科技公司注资1350万美元,成为第一大股东。

2002年11月,与中国网通、软银亚洲基础设施基金组成财团,以8980万美元收购海底电缆运营商亚洲环球电信(AGC)约19亿美元的泛亚洲网络资产。

2004年9月,新桥收购深圳发展银行17.89%的股份,成为第一大股东。

2007年年初,TPG通过旗下增长基金(TPG Growth)完成了首次在华直接投资——对云南红酒业集团的一笔1500万美元的投资。

此外,它还参股香港嘉里建设,后者已进军内地房地产业。

第六节 “老牌PE”——华平集团 (Warburg Pincus)

一、概况

华平集团是一家老牌的私人股权投资公司。其历史可以追溯到E.M.华宝公司(E.M. Warburg & Co.)。那是由艾力克·华宝于1939年建立的一家投资银行兼私人投资顾问公司。1966年,E.M.华宝公司和从事风险投资以及投资与财务咨询业务的L.I.平克斯公司(Lionel I. Pincus & Co.)合并,成立了华平公司。在L.I.平克斯公司的创始人利尔勒尔·平克斯(Lionel Pincus)和1969年加盟公司的约翰·沃格尔斯坦(John Vogelstein)的领导下,华平公司促进了美国风险投资业的高度职业化,也推动了美国私人股权投资产业的形成与壮大,并将华平这家小型投资银行“专卖店”发展成为了私人股权投资业的领袖之一。

华平的总部位于纽约,在旧金山、伦敦、法兰克福、东京、孟买、中国香港、北京和上海设有分支机构,业务覆盖北美、欧洲和亚洲。投资产业涉及金融服务,医疗保健,技术、媒体与电信,能源,消费与工业和不动产等。华平以四种投资战略指导这些投资:风险投资、长期投资(华平称为Spin-outs)、增长型投资和不动产投资。投资覆盖企业生命周期的各个阶段。

华平的第一个私人股权投资基金是成立于1971年的EMW Ventures,Inc.,总共募集了4100万美元。此后的30多年中,华平集团发起募集了12只私人股权投资基金,总共募集了超过300亿美元的资金(截止到2007年)。40多年来,华平在全球30个国家投资了超过600家企业,总投资超过370亿美元,其投资的项目有超过100个在世界各地的证券市场公开上市。

二、经典案例

华平对BEA Systems的投资一直是业内的一个神话。在1995~2005年这10年的时间里,华平成功地将5000万美元变成了67.5亿美元。而在华平投资之前,BEA Systems是个名不见经传的小公司,没有任何资金,没有任何产品,没有任何技术,只有三个人和一个策划。如今BEA已成为无可争议的市场领袖了。2001年8月,BEA宣布,自2000年8月至2001年7月的12个月中,BEA的营业总额首次超过10亿美元,成为以最快速度实现10亿美元年收入的软件公司。在外人看来,在不同的时代背景和行业环境之下,BEA总是能找到最佳的生存模式,将竞争对手抛在后面。这一切源于公司的三个创始人。

1995年1月,来自太阳微系统公司(Sun Microsystems)的Bill Coleman、Ed Scott和Alfred Chuang(庄思浩)在庄思浩的公寓里创建了BEA系统有限公司,公司名称来源于创始人名字的首字母。Ed Scott,曾经是著名的金字塔公司的执行副总裁,分管全球业务,有着很强的销售才干;庄思浩出生于香港,9岁赴美,是Coleman在Sun公司的首席技术官;而Bill Coleman,在20世纪80年代早期就已经是VisiCorp公司的副总裁,该公司发明了最早的电子数据表软件VisCalc。三位创始人从管理、技术和全球业务等方面整合形成保证BEA成功的“梦之队”。1995年,历来注重投资管理团队的华平提供了5000万美元的种子基金,和BEA一起制定了短期经营计划和长期发展战略。

BEA是华平最成功的投资案例之一,也是华平投资最大的一家初创公司。有媒体说BEA仅凭325页的商业计划便得到了华平5000万美元的投资,但华平负责投资的Bill Janeway说,“因为这一计划是我与BEA三位创始人一起工作几个月之后做出来的,此间我对他们的判断能力、经验、知识等各个方面有了更深的了解,更增强了信心”。

1997年4月,BEA在纳斯达克成功上市,每股6美元,当时BEA一共有7100万股股票,华平有其中的4200万股,股票价值已是当初投资的5倍多,而时间仅仅用了一年左右。

三、突出印象

1.老当益壮

在总体上非常年轻的PE巨头中,华平就算是最老资格的了。但是,宝刀不老,威风不减当年。近年,华平进军中国与亚洲其他市场的步伐丝毫不比其他PE巨头慢。在PE全球化的浪潮中,华平仍是浪潮头上的弄潮儿。

2.跨地区、跨行业的企业生命周期全阶段投资战略

也许和出身于风险投资与投资银行的历史有关,处在企业生命周期任何阶段的企业都可能成为华平集团私人股权基金的目标公司。华平宣称,通过其多样化的基金家族,可以跨地区、跨行业投资企业生命周期的所有阶段,包括从为建立新企业提供资金,增长期企业融资,到大型成熟期企业的再融资和重组以及大规模的杠杆收购。

3.全球一体化的合伙人制度和高度统一的公司文化

华平集团在全球有超过1600多名员工。在华平集团,无论哪个地区或哪个产业的团队,都能共享集团的整体资源。每个成员都为集团贡献自己的专业和经验,从事任何一项具体投资业务时都能得到集团内部相关领域专家的帮助。无论在华平工作时间的长短,每个人的利益都和集团的整体利益密切相关。用华平自己的话说,华平是“一家公司(One Firm)”。华平认为,这种“一家公司”的企业文化有利于实施其“跨地区、跨行业的企业生命周期全阶段投资战略”。

四、在中国市场

华平集团较早进入中国市场。迄今为止,已在中国投资了19家企业。它们是:7天连锁酒店(2006年11月)、亚商在线(1999年)、汇源果汁(2006年)、Chipnuts(2005年)、Enerchina(1995年)、Global Lighting Technologies(2005年)、国美电器(2006年)、绿城房产(2006年)、哈药集团(2005年)、银泰百货(2005年)、Kasen International(2003年)、Lepu、North Pole(1999年)、Raycom -Olive(2005年)、RDA Micro(2005年)、圣元(2007年)、Titan Petrochemicals (2007年)、郁金香传媒(2006年)、Wavicle Systems Corporation(2007年)。其中,汇源果汁、Enerchina、国美电器、绿城房产、Kasen International、Titan Petrochemicals已在中国香港上市,圣元已在纳斯达克上市,哈药集团则是上海证券市场的上市公司。不难想象,华平集团在这些投资项目上一定获得了丰厚的回报。

此外,2004年6月华平曾宣布向大唐电信注入风险投资7000万美元,拥有39%的股权。后因种种原因,双方中止合作。

第七节 “咨询人的PE”—贝恩资本 (Bain Capita)l

一、概况

贝恩资本成立于1984年。创始人是米特·罗姆尼(Mitt Romney)、T.柯尔曼·安德鲁斯(T. Coleman Andrews)和艾力克·克利斯(Eric Kriss)。三人是在贝恩咨询公司(Bain & Company,Inc.)的同事,公司名字即源于贝恩咨询公司。成立时只有7个人,管理着3700万美元的投资基金。贝恩资本总部设在麻州首府波士顿,并在纽约、伦敦、慕尼黑、东京和中国的香港与上海设有分公司。

波士顿也是米特·罗姆尼的母校哈佛大学的所在地。罗姆尼曾任麻州长,也曾是角逐2008年美国总统选举共和党总统候选人的热门人物。罗姆尼同时拥有哈佛商学院的MBA和法学院的J.D.学位。创立贝恩资本之前,曾在贝恩咨询公司工作了6年,直到任副总裁。离开贝恩资本几年之后,由于面临财务困难,公司又请他回去任首席执行官负责财务重组。米特·罗姆尼成功竞选麻州州长的一个重要原因,是他接任2002年盐湖城冬季奥运会组委会主席兼首席执行官后的卓越表现。那届冬奥会的组织工作一度“深陷争议泥潭并面临财务困境”。米特·罗姆尼以一个企业家的才干一举扭转了局面,从此受到全美范围的关注。主政麻州期间,米特·罗姆尼在恢复经济、创造就业、医疗保险制度和教育改革方面也政绩斐然。

米特·罗姆尼的政敌常常在两点上做文章:其一,是他的摩门教信仰。虽然美国是个宗教信仰自由和政教分离的国家,但身为摩门教徒在政治上可不是什么优势,毕竟美国是一个保守的新教(Protestantism)占统治地位的国家。有人故意妖魔化摩门教“一夫多妻”的习俗。其二,就是他在私人股权投资界的这段经历。有人攻击他和其他私人股权投资者都是为自己和身后的投资者赚大钱的冷血奸商。但贝恩资本的另一位合伙人为此辩护道:“商业又不是慈善,资本就是要求绝对的回报,否则资本主义还会有效率吗?”

贝恩资本及其附属公司的投资业务包括私人股权、创业投资、长短期上市股票投资、信用产品和对冲基金,目前管理的资产超过500亿美元。贝恩资本的私人股权基金业务迄今共募集了9只基金,投资了超过240家公司。其中,最典型的投资是杠杆收购和增长型投资。

二、突出印象

1.长期致力于科技业务

在20多年的历史中,贝恩资本所涉足的行业越来越多,投资项目有玩具商、超市和娱乐公司等。但有一点始终如一,贝恩资本长期致力于科技业务投资。目前的投资项目包括SunGard Data Systems,NXP,SensataTechnologies,FCI,Sun Telephone,Applied Systems和MEI Conlux。

2.乐于俱乐部交易

尽管是国际大牌,资金运作和资产管理遍布全球,贝恩资本投资模式却基本属于俱乐部交易。投资玩具经销商Toys R Us是和KKR以及Vornado Realty信托一起,投资AMC娱乐是以JP摩根、阿波罗管理基金为伴,投资快餐连锁店Burger King是和TPG以及高盛资本合伙公司结盟。俱乐部交易的出现是因为在PE的黄金年代开始前,投资家们没有足够的资金量来驾驭一些大型的投资并购,但是这种联合投资有风险共担的好处,如今已经成为PE以及风投界流行的一种模式。

3.独特的资金来源

据《财富》杂志报道,2006年贝恩资本筹集了130亿并购资金,大部分来自大学的捐赠基金。这与其他大型并购基金依赖公共养老基金作为主要资金来源渠道大不相同。同时,在贝恩资本的每一只基金中,一般合伙人都是单一最大投资者。这种安排保证了公司利益与投资人利益的高度一致。

三、在中国市场

贝恩资本目前尚没有在中国市场的直接投资项目,行事比较低调。2005年前后,贝恩资本曾与百仕通联手,为海尔集团出资10亿美元竞购美国老牌家电企业美泰克。2007年9月,在与华为经历了一年多的亲密接触后,贝恩资本联手中国华为收购美国老牌网络通信制造商、现代网络通信技术的始祖之一3COM公司。

鉴于其已在上海设立机构,可以预期,业界很快将看到贝恩资本在中国市场长袖善舞。

第八节 “秃鹫投资者”——阿波罗和泽普世

一、概况

阿波罗(Apollo Management)于1990年创立,是对冲基金、债权和资本市场中的佼佼者。其总部位于纽约,在洛杉矶和伦敦设有分支机构,旗下共管理六只基金,分别是阿波罗投资基金第六期—联合投资(Co-Investment Apollo Investment Fund VI)、阿波罗战略价值基金—直接投资(Direct Investment Apollo Strategic Value Fund)、阿波罗投资公司—联合投资(Co-Investment Apollo Investment Corporation)、阿波罗投资基金—欧洲直接投资(Direct Investment Apollo Investment Europe)、阿波罗地产顾问(Apollo Real Estate Advisors L.P.)以及最新成立的AP另类资产有限公司(AP Alternative Assets,L.P.)。其中,阿波罗投资公司(Apollo Investment Co.)和AP另类资产有限公司分别在美国纳斯达克以及荷兰上市,各自在公开市场筹集到100亿美元以上的资金。

阿波罗的创始人是里昂·布莱克(Leon D.Black)、约翰·汉南(John Hannan)、乔希·哈里斯(Josh Harris)和马克·罗温(Marc Rowan)。里昂·布莱克从哈佛商学院获得MBA后,于1975年加盟德崇证券公司(Drexel Burnham Lambert,DBL),历任常务董事、兼并与收购集团(M&A Group)主管及公司财务部门副主管。DBL是20世纪七八十年代华尔街盈利最高的投行之一,其推广的垃圾债券交易曾风靡一时,然而由于明星分析师的违规内部交易以及违法行为在1990年倒闭。布莱克于是和几个老同事创办了阿波罗,DBL的团队、客户资源和经验为阿波罗提供了重要帮助。布莱克在阿波罗的第一笔大交易便是向DBL的老客户Executive人寿保险公司购买32.5亿美元的垃圾债券,阿波罗的头两只基金的平均年回报率达到47%。

二、经典案例

16年来,阿波罗公司投资的公司已经超过了150家,所涉及的行业跨度也很大,从消费品连锁到物流,从娱乐到高科技,无所不包。阿波罗主要投资于美国本土的公司,其海外投资只针对欧洲,规模不大,包括房地产和一些合并业务。近年来,欧洲市场的一些不良资产公司也引起了阿波罗的兴趣。最近,阿波罗开始试水亚洲市场,在新加坡和日本投放了少量资金。

2005年,阿波罗携摩根大通一道,投资于美国第二大连锁剧院AMC娱乐;2006年,它与得州太平洋集团一起收购了哈拉娱乐公司(Harrah’s),总投资168亿美元,成为当年规模最大的并购案之一。2003年10月,以7.5亿美元收购美国营养品生产商GNC(General Nutrition Centre),2006年11月,教师退休金计划旗下投资部门教师私人资本(Teachers’Private Capital)以16.5亿美元的价格收购了GNC,阿波罗获得超过1倍的投资增值。2006年6月8日,阿波罗决定从同行凯雷集团手中收购工业机械制造商莱克斯诺(Rexnord),收购价格为18.25亿美元。

三、突出印象

1.秃鹫投资者(Vulture Investor)

阿波罗代表顶尖PE中被称为秃鹫投资者的一类。阿波罗擅长濒危证券(Distressed Securities)投资和收购不良资产。这是一个利润丰厚的领域,但需要承担风险的勇气和债务重组的能力。也许,这是由于里昂·布莱克及其团队的骨干人员早年都曾在德崇证券工作过,得到了德崇证券的真传。

2.擅长收购零售企业

阿波罗的投资风格、投资策略变化多端。它时而激进,时而谨慎,对行业没有特别的偏好。但似乎更擅长收购零售企业。

投资于零售业,阿波罗可谓熟门熟路。有名的投资包括:家具家电出租公司Rent-A-Center,Inc.(RCII)、杂物超市Ralphs Grocery Company、多米尼克超市(Dominick’s Supermarkets)和首饰连锁店Zale。

2005年,阿波罗斥资6.5亿美元收购全美第二大家庭用品连锁零售商利纳斯(Linens’N Things)。在这宗总投资额为13亿美元的收购中,阿波罗在包括NRDC房地产顾问一期基金(NRDC Real Estate Advisors I)、银点资本(Silver Point Capital Fund Investment)以及阿波罗5期基金的一个分属机构的庞大收购团队中起着主导作用。收购成功后,阿波罗便开始着手对利纳斯的改造。阿波罗预计,需要9年的时间来使利纳斯改头换面。

3.独行侠不再独行

私人股权投资公司总是带着一抹神秘色彩。布莱克掌管的阿波罗,更被称为这个神秘群体中的“黑衣人”。在许多阿波罗参与的案例中,不到合作敲定的最后一刻,公众没有任何渠道了解相关的消息,甚至只有在合作最后敲定后,公众才知晓收购者是阿波罗。2007年,阿波罗主体公司上市的传闻被媒体炒得沸沸扬扬。正当媒体兴奋地以为从此能更透彻地了解阿波罗时,阿波罗冷不防跳出来发表声明:就算上市,也不会像其他上市公司一样披露信息。

以往的阿波罗像一位“独行侠”,不喜欢与同类公司一起合作进行收购。独立行事让收购过程更简单,也使阿波罗能在资产重组过程中大展拳脚。如今,随着市场上具投资价值的公司的规模越来越大,受制于资金规模,阿波罗不得不开始与同类公司一起合作“狩猎”,否则将错过分食大只猎物的机会。

四、“美国人的英雄”—泽普世 (Cerberus Capital Management,L.P.)

泽普世成立于1992年,创始人是史蒂芬·费恩伯格(Stephen Feinberg)。总部设在纽约,在亚特兰大、芝加哥、洛杉矶、伦敦、法兰克福、中国香港、东京和中国台北等城市设有分支机构。目前,泽普世管理的资产规模超过260亿美元。泽普世在日本有一家自己的银行。

费恩伯格毕业于普林斯顿大学。和阿波罗的创始人里昂·布莱克一样,费恩伯格毕业后,也是从德崇证券公司开始他的职业生涯。后来,又到规模较小的格兰特尔(Gruntal)经纪行工作。这两家公司现在都已不复存在。1992年,年仅32岁的费恩伯格创立了自己的私人股权投资公司。

2006年10月,泽普世延请美国第73任财政部长约翰·斯诺担任其主席。美国前副总统丹·奎尔担任其副主席。

近年来,泽普世迅速跻身为华尔街一流的私人股权投资公司,2007年泽普世从德国人手里买回克莱斯勒,更使它一举成为美国人心目中的英雄。多年来,克莱斯勒一直是美国第三大汽车制造商,但它似乎天生命运坎坷。20世纪80年代就曾濒临破产边缘。那一次,是在联邦政府的资金支持下渡过难关的。带领其渡过难关的亚科卡成为许多美国人的偶像。20世纪末,它再度陷于困境并落入戴姆勒—奔驰公司之手。泽普世收购克莱斯勒为美国人挽回了面子。然而,早在“次贷危机”引发“金融海啸”和“全球经济危机”之前,通用、福特和克莱斯勒三大汽车制造公司实际上已经面临困境。2008年11月,三家公司以挽救美国经济和就业为由集体寻求340亿美元之巨的贷款援助,但国会似乎不为所动。议员们认为三家公司长期执行愚蠢的美国式大型车战略,不节能,不环保,未来也缺乏应对新形势的可行的商业计划。议员和公众还对三家公司的CEO在大多数美国人都不得不勒紧裤带时乘坐豪华私人飞机从底特律飞抵华盛顿求救的做派感到愤怒。国会最后否决了对汽车三巨头的援助方案。2008年年底,布什政府宣布了对通用和克莱斯勒两家公司的短期贷款援助计划,但金额仅为174亿美元,三家公司的前景仍然充满变数。

与此形成鲜明对照,费恩伯格则是出奇的低调,平时爱穿牛仔服,开皮卡。据《财富》杂志报道,在曼哈顿举行的一次慈善答谢会上,主持人请会议主角费恩伯格上台致辞。费恩伯格只说了:“女士们,先生们:晚上好!谢谢!”

第九节 “PE橡树”——橡树资本管理公司

一、概况

橡树资本管理公司(Oaktree Capital Management)的创始人为霍华德·马克斯(Howard Marks,中文名马浩华)、布鲁斯·卡什(Bruce Karsh)、史蒂夫·卡普兰(Steve Kaplan)、拉利·基尔(Larry Keele)、理查德·梅逊(Richard Masson)和谢尔顿·斯通(Sheldon Stone)。

橡树资本管理公司的创始人在20世纪80年代中期就在一起从事高收益债券、可转换证券、不良债权和客户委托投资管理业务。霍华德·马克斯1978年开始在花旗银行管理高收益债券和可转换证券基金。霍华德·马克斯和谢尔顿·斯通于1985年加入西部信用公司TCW。布鲁斯·卡什和理查德·梅逊在1988年开始管理不良债权业务。1995年4月,橡树资本管理公司成立,总部位于洛杉矶,并在纽约设有办公室,此后,业务迅速扩展至欧洲和亚洲。

目前,除了洛杉矶和纽约以外,在美国康州的斯坦姆福德(Stamford)、伦敦、巴黎、法兰克福、卢森堡、东京、首尔、新加坡、中国香港、北京和上海等地总共设有14个分支机构。客户遍布北美、欧洲、亚洲、非洲和中东。管理的资产总额达到580多亿美元。公司管理的资产有六大类:①高收益债权;②可转换证券;③不良债权;④私人股权;⑤房地产;⑥上市股权。

二、投资理念和特点

橡树资本声称自己的使命是:在强调风险控制的前提下,提供若干复杂的专门投资领域中的高度专业化的管理。公司涉足非有效市场和另类投资,拥有广泛的经验、令人称羡的历史业绩、丰富的产品线和巨额的管理资产规模。公司致力于在控制风险的前提下实现持续稳定的优异回报。公司的最终目标是让客户和员工分享投资成功果实。公司奉行以下投资理念:

1.风险控制优先

橡树资本的首要目标是承担较低风险前提下的优异回报。橡树资本认为:在市场好的时候获得超过平均水平的收益并不能证明管理人的投资技能。只有在市场差的时候仍然能取得优异业绩,才能证明取得好业绩不是因为承担了过高的风险。因此,与简单追逐可能的盈利不同,橡树资本将防止损失放在首要优先位置。在充满机会主义的市场,橡树资本首要的信念是:“如果避过了输者,赢者将自保。”

2.重视业绩的持续稳定

橡树资本非常重视业绩的持续稳定,追求持续超过市场平均回报水平的优异业绩纪录。橡树资本认为那种在市场好的时候回报水平处于前1/4而市场差的时候处于后1/4的业绩是不可接受的。

3.强调非有效市场的重要性

橡树资本认为,投资技能和努力工作能够创造“知识优势”,因而具有取得优异投资回报的潜力。但是,在许多参与者大体相同地分享公开信息和按照相似理念进行投资的所谓有效市场,公开信息会迅速反映在资产价格之中。只有在有效性较低的市场,知识优势才能发挥作用,为客户创造优异回报。橡树资本只投资非有效市场。

4.坚持专业化

橡树资本坚信,专业化是取得优异业绩的保证。橡树资本坚持每一个业务组合只做一件事——专注于单一的投资领域——并做到最好。橡树资本为其每一个投资业务线制定了尽可能明确的纲领,不允许偏离。

5.不盲从宏观分析

橡树资本认为,优异的业绩只能通过对具体公司及其证券的知识优势而不是对经济、利率和证券市场的宏观分析来实现。橡树资本的投资决策遵循基于对具体公司的专门研究的“自下而上”程序。资产组合结构被作为避免过度集中的防御工具,而不是超额配置优质资产的进攻武器。

6.不迷信市场选时

橡树资本不相信谁能具备准确选择市场时机所需的预测能力。因此,不管何时,只要能以有吸引力的价格买入资产就投资。市场不景气时,橡树资本会更加倾向于防御型投资,投资项目挑选更加严格,投资行为更加谨慎,但不会因市场低迷被迫筹资。橡树资本认为,虽然持有价格下降的资产是不愉快的事,但错过可以获取收益的机会更令人不能原谅。

橡树资本投资理念的特点大体可以概括为:以“知识优势”在非有效市场投资价格被低估的资产,凭借高度专业化的经营模式和风险控制技术,实现持续稳定的优异业绩。

三、在中国市场

从2004年开始,橡树资本已在中国以股权投资的形式投资约8.5亿美元。橡树资本在中国的投资项目包括中国银行(从美林手中购得)、中粮集团海外运输船队、澳门南湾湖豪宅项目和星丽门计划等。2007年3月19日橡树资本北京办事处正式设立。这棵“橡树”就种在凯雷北京办事处隔壁。

第十节 “投行PE”—高盛资本合伙、 摩根斯坦利直接投资部和美林直接投资部

一、高盛资本合伙简况

高盛资本合伙是全球顶尖投资银行高盛旗下的私人股权投资业务单元。高盛是一个庞大的金融帝国。高盛的核心业务有三大块:投资银行、交易与自营投资、资产管理与证券服务。其中,投资银行业务分为财务顾问和承销两部分;交易与自营投资业务分为固定收益证券、货币与商品、股权与自营投资三部分;资产管理与证券服务业务分为资产管理、证券服务和证券经纪三部分。在这个庞大的金融帝国中,属于私人股权投资业务的单元还有基础设施投资、高盛麦则恩合伙、不动产自营投资、不动产另类投资、技术自营投资、都市投资和高盛私人股权等业务单元。

高盛资本合伙成立于1986年,是高盛股权与自营投资业务的一部分,先后募集了六只基金。

目前运作的高盛资本合伙6号基金规模达到203亿美元,面向美洲、欧洲和亚洲广泛行业的企业。单项投资在2亿~8亿美元,目标获利倍数在2~3倍。

高盛资本合伙的投资理念是:向具有优秀管理团队的优质公司投入股权资本支持其收购和扩展,以追求长期的资本增值。具体体现在三个方面:①通过对被投资企业战略决策和运营理念的“合理介入”创造价值;②在包括杠杆收购、资本重组和增长投资在内的多种情形下追求获得高额回报;③相机对包括风险技术企业在内的情形进行小规模、非控股导向的投资。

高盛资本合伙的交易类型包括:①上市公司私有化/杠杆收购/管理层收购;②扩张/增长投资;③商业创意和创业计划投资;④短期面临挑战但有吸引力的公司的资本和债务重组;⑤股权紧密的家族企业投资;⑥业务重组和特殊情形投资;⑦与高盛客户联合进行的直接投资。

二、摩根斯坦利直接投资部简况

摩根斯坦利直接投资部是其九大业务部门之一。其他八个部门分别是:股票研究部、投资银行部、私人财富管理部、外汇/债券部、商品交易部、固定收益研究部、投资管理部和机构股票部。

摩根斯坦利直接投资部负责对经营性企业做长期的投资业务,现管理大约共100亿美元的资金。自20世纪80年代中期至今在全世界范围内已投资了100多家公司。摩根斯坦利宣称其投资理念是:对业绩优秀的企业进行长期投资。通常不参与公司的日常管理,而是通过董事会层面与管理层充分沟通配合,并有效地利用摩根斯坦利在全球的资源及金融专识以帮助所投资的公司长期稳定发展。致力于与最优秀的管理队伍精诚合作,共同努力提升投资企业的自身价值,使其拥有者及参与者都从中受益,并为企业所在地区的社会经济发展做出更大的贡献。

摩根斯坦利于1994年2月在上海设立中国首家代表处,同年8月在北京设立第二家代表处。主要从事投资银行业务,包括企业融资和协助客户通过发行股票及债券筹集资金、并购咨询及房地产投资服务、股票研究及私募私人股本投资。

1995年8月,摩根斯坦利与中国建设银行和其他几家国内外企业联合组成合资证券公司——中国国际金融有限公司,成为首家入股中国国内合资投资银行的跨国投资银行。摩根斯坦利持有34.3%的权益。

摩根斯坦利于1993年开始在中国进行长期直接投资业务。迄今,已对多家企业进行了投资,包括平安保险、南孚电池、蒙牛乳业、恒安国际、永乐家电、山水水泥、百丽国际等多家行业龙头企业。

三、美林直接投资部和公司自营投资部在中国的部分投资

美林证券直投部门在中国投资的项目包括中国银行、雷士照明、恒大地产、爱康国宾等。2007年年初,美林与新加坡淡马锡、德意志银行等三家投资者以4亿美元的代价获得广州恒大地产集团约33%的股份;2007年年中,美林向雷士照明注入2000多万美元;2007年年底,美林同华登国际等6家机构约投资2500万美元入股爱康国宾。

美林证券另一个从事直接投资的部门是公司自营投资部(Corperate Principal Investment),与直接投资部有所不同,公司自营投资部全部是用自有资金进行投资。美林内部对“自有资金”的界定,是资产负债表上的盈余资金。美林公司自营投资部的投资范围是全球各地,资金量超过10亿美元。在美林内部,这两个部门分属不同的团队进行管理。2008年4月,美林证券公司自营投资部注资3000万美元,获得山西联合镁业有限公司逾30%股份。

四、主要特点

高盛、摩根斯坦利、美林和其他大型投资银行以及摩根大通等综合性商业银行一般都至少有两个直接投资部,部门的名称可能略有差异,但都是从事直接投资业务。有的是用自有资金进行直接投资,有的则发起、募集和管理基金,投资的领域广泛,私人股权、上市股权、房地产、大宗商品、能源资源等几乎无所不包。

高盛资本合伙、摩根斯坦利直接投资部和美林直接投资部都是世界顶尖投资银行旗下的私人股权投资主体。其管理的私人股权基金通常具有规模巨大、投资领域广泛、投资手法多样的特点,并得到母公司强有力的支持。

五、国际投行在中国市场的资本盛宴

且以高盛为例,看看世界顶尖投资银行在中国的掘金历程。

1.投资银行业务

高盛1984年在香港设亚太地区总部,1994年分别在北京和上海开设代表处,正式进驻中国内地市场。此后,高盛在中国逐步建立起强大的国际投资银行业务分支机构,向中国政府和国内占据行业领导地位的大型企业提供全方位的金融服务。高盛也是第一家获得上海证券交易所B股交易许可的外资投资银行及首批获得QFII资格的外资机构之一。

高盛在中国的股票和债务资本市场中已经建立起非常强大的业务网络,并在中国进入国际资本市场以及参与国际资本市场交易的过程中发挥了积极的作用。在过去的10年中,高盛一直在帮助中资公司海外股票发售中占据领导地位,其中具有里程碑意义的交易包括:中国移动通信于1997年进行的首次公开招股发售,筹资40亿美元,成为亚洲地区(除日本外)规模最大的民营化项目之一;中国移动通信于2000年10月进行了后续股票发售交易(筹资69亿美元)及可转换债券发售交易(筹资6.9亿美元);中国石油于2000年3月进行的首次公开招股发售,筹资29亿美元;中国银行(香港)于2002年7月进行的首次公开招股发售,筹资26.7亿美元;平安保险于2004年进行的首次公开招股发售,筹资18.4亿美元;以及中兴通信4亿美元的香港首次公开招股发售,这是第一家在香港上市的A股公司。2005年,高盛还成功地完成了交通银行22亿美元的海外上市项目以及中国石油后续股票发售,筹资27亿美元。

在债务融资方面,高盛在中国牵头经办了近40项大型的债务发售交易。高盛公司多次在中国政府的大型全球债务发售交易中担任顾问及主承销商,分别于1998年、2001年和2003年完成了10亿美元以上的大型交易。高盛是唯一一家作为主承销商全程参与中国政府每次主权美元债务海外发售项目的国际投行。

与在世界其他地区一样,高盛在中国市场同样担当着首选金融顾问的角色,通过其全球网络向客户提供策略顾问服务和广泛的业务支持。近年来,高盛作为金融顾问多次参与在中国的重大并购案,如日产向东风汽车投资10亿美元案;戴姆勒—克莱斯勒向北汽投资11亿美元案;TCL与汤姆逊成立中国合资企业案;汇丰银行收购交通银行20%股权案以及联想收购IBM个人电脑部案等。

2004年12月,高盛获得中国证监会批准成立合资公司——高盛高华证券有限责任公司,这是高盛在中国发展的又一个里程碑。高盛拥有合资公司33%股权,北京高华证券有限责任公司拥有67%股权。合资公司的成立令高盛从此可以在中国开展本土A股上市业务、人民币企业债券、可转换债券和提供国内金融顾问以及其他相关服务。

2.直接投资和收购业务

高盛最早提出“金砖四国”(中国、印度、俄罗斯、巴西)概念,不仅为跨国公司投资中国打下理论基础,而且高盛更是以自身的实践来证明它的判断。面对具有高盈利能力的中国企业,高盛集团已经不再满足于传统投资银行的股票债券承销和并购财务顾问业务,而是越来越多地扮演“投资者”的角色。

(1)2000年6月,高盛向证券之星注资上千万美元。

(2)2000年2月,高盛、Redpoint和Penisular联手向硅谷动力注资1000万美金。

(3)2000年,在广东国际信托投资公司倒闭触发的潜在信贷危机期间,高盛完成了粤海企业有限公司50亿美元的债务重组项目。这是中国国企历史上第一个债务重组项目,随后,高盛对粤海投资2000万美元。

(4)2001年,高盛收购中国第三大综合固线电信服务公司中国网通价值6000万美元的股份,收购中国中芯国际价值5000万美元的股份。

(5)2003年,高盛与华融资产管理公司成立合资公司并资助该合资公司收购价值19亿元的不良贷款及地产资产组合,随后高盛收购了长城资产管理公司近百亿不良资产。

(6)2005年4月1日,高盛1.076亿美元买下上海百腾大厦。

(7)2006年1月底,高盛集团连同安联保险公司和美国运通公司签署协议,以37.8亿美元收购工行10%股份。

(8)2006年4月底,高盛以20.1亿元夺得双汇集团控制权,6月再以5.62亿元收购双汇发展25%股权,高盛集团实际控制双汇发展60.72%股权。同时持有雨润食品(H股)9547.04万股,占已发行普通股比例6.24%。

(9)2006年在西部矿业上市前收购3205万股股权,1年以后,西部矿业上市,这笔9600万元的投资,市值曾经达到70多亿元。

(10)2006年11月20日,福耀玻璃向高盛集团控制并管理的GS定向发行约1.11亿股股票,募集资金约8.9亿元,高盛旗下公司占福耀玻璃比例达9.98%。

(11)2006年11月25日,美的电器向高盛全资拥有的GS定向增发7.17亿元股票,扩大总股本后,高盛集团占有美的电器10.71%的股份。

第十一节 “VC双勋”——红杉资本和KPCB

一、红杉概况

Sequoia是加州的一种大杉树,名红杉树,它是地球上最大也可能是最长寿的生物。红杉树高可百米、宽(直径)至8米,最长寿命2200多年。

红杉资本创始于1972年。创始人为唐纳德·瓦伦坦(Don Valentine)。红杉是迄今为止全球最大、最成功的风险投资公司。公司有大约50名合伙人,其中包括因成功投资Google而被称为“风投之王”的迈克尔·莫利兹(Michael Moritz)。目前共有18只基金,拥有超过40亿美元总管理资本。

红杉资本可以说是美国风险投资业的红杉树。自成立以来,红杉资本总共投资超过500家公司,其中,200多家成功上市,100多家通过兼并收购成功退出。红杉曾经投资了苹果电脑、思科、甲骨文、雅虎和Google等一批知名科技公司,一度造就长达30余年美国多家著名企业围绕红杉资本而建立的“红杉现象”。纳斯达克市场中超过总市值1/10的公司是红杉资本曾经投资的。

红杉投资处于生命周期各个阶段的企业,红杉将其投资分成三类:

(1)种子期(Seed Stage)投资。投资目标通常只有几个创始人和一些发明,可能还没有产品,甚至公司还没有成立。红杉投资时,思科就处于这个阶段。

(2)早期阶段(Early Stage)投资。目标公司通常已经开发出产品,证明了技术上的可行性,但还没有取得商业上的成功。红杉投资时,Google就处于这个阶段。当时Google.com已有较高点击率,但还没有什么收入。

(3)发展阶段(Growth Stage)投资。目标公司已经有了收入,也可能已经开始盈利,甚至处于上市前期。

二、红杉风格

1.下注于赛道,而非赛手

瓦伦坦的投资风格,可以归纳为一句话:“投资于一家有着巨大市场需求的公司,要好过投资于需要创造市场需求的公司。”因其过于强调市场对一家公司的意义,多年以来,这句话被引申为更通俗的“下注于赛道,而非赛手”。

这或许是沙丘路上最著名的专属于风险投资业的方法论,也是行业内引发争议最多的名言。表面看来,这句话似乎太过看轻企业家精神对于创业公司的价值,而且显得颇为个人经验主义:在瓦伦坦创立红杉之前,他曾在仙童半导体和国家半导体两家公司担任销售方面的要职,被认为善于读解市场变化,并知道如何应对这些变化。而他个人的风险投资教育也来自于国家半导体时期的经历:因为当年其规模尚小,资源有限到甚至不能为全部客户提供产品,就必须有人来判断哪些客户前途广阔,值得长期合作,哪些客户需要果断拒绝。负责这一决策的瓦伦坦必须根据对方公司的市场前景和短期产品的商业价值来不停做出预测。

即使风险较大,红杉仍然喜欢投快速发展而不是快速盈利的公司。公司的技术必须有跳变(Sudden Change),最好处在一个别人没有尝试过的行业。苹果之于PC、雅虎之于互联网、谷歌之于搜索引擎,莫不如是。

2.企业家背后的企业家

其实,下注于赛道并不是不重视企业家的作用。瓦伦坦并非不善相人之术。20世纪60年代,他还在仙童半导体公司任销售经理时,就招聘了一批日后硅谷的风云人物。如AMD创始人杰里·桑德斯、Maxim创始人杰克·吉佛德和苹果公司首任CEO迈克·马库拉。在红杉资本惜墨如金的网站上,唯一宣称的投资理念就是做“企业家背后的企业家”,并列出了一系列其投资的公司创始人的名字。

当然,对于寻求投资的企业创始人,红杉自有一套考核秘诀和一双慧眼。红杉重视创始人和公司的“基因”。红杉认为,一个公司的基因在成立的前三个月中即已基本形成。优秀的创始人才能吸引优秀的团队,优秀的团队才能奠定好的公司基础。据说,红杉的投资人会给你一张名片,看你能不能在背面的方寸之地写下“你拿什么吸引我?”这道考题的答案。

3.尊重规则

红杉已经有两代合伙人,第一代的领袖是唐·瓦伦坦和皮埃尔·莱蒙德(Pierre Lamond),第二代的代表人物则是迈克尔·莫利兹(Michael Moritz)和道格·莱昂内(Doug Leone)。虽然他们在公司内外都享有崇高威望,但从不滥用个人权威。红杉资本中国基金董事周逵曾对外界表示,红杉给他最大的感受是:“这里非常尊重规则,虽然每个人都很成功,但它依然是个所有人都尊重规则的组织。”

美国高科技企业多集中在加州,该公司曾宣称其投资从不越出硅谷40英里半径。但在全球化的趋势下,红杉资本也将投资扩展到了中国、印度和以色列等亚洲国家。2005年9月,德丰杰全球基金原董事张帆和携程网原总裁兼CFO沈南鹏与红杉资本一起创立了红杉资本中国基金(Sequoia Capital China)。

三、KPCB概况

KPCB公司同样成立于1972年。在全球风险投资业,KPCB可能是唯一能比肩红杉的公司。KPCB是公司四位创始人Kleiner、Perkins、Caufield和Byers名字的首字母。

自成立以来,KPCB已经投资了大约500家企业。这些企业的市值同样超过了纳斯达克总市值的10%。其中,有电脑及软件行业的康柏公司、太阳微系统公司、莲花公司,有互联网行业的网景公司、美国在线公司、奋扬公司(EXICITE)、谷歌、电子港湾、亚马逊书店和美国体育沿线,还有生物与生命科技领域的基因科技公司等著名企业。

KPCB公司最得意的杰作是网景公司的创立。1994年,硅谷图像公司的创立人克拉克打电话给KPCB公司的杜尔,告诉他一位名叫安的23岁年轻人发明了一个软件叫浏览器,克拉克与安合作,以浏览器软件创建了网景公司,正在寻求投资,但条件十分苛刻,必须投资500万美元才能占有25%的股份。KPCB的一些一般合伙人一开始拒绝这一要求,拿出500万美元给没有任何业务计划的两个小伙子,似乎太不值得。但杜尔和乔伊斯却认为这种浏览器软件可能是未来10年中影响世界经济走向的技术,于是他们说服其他合伙人进行了投资,网景公司上市引起了巨大轰动,他们赢得了4亿美元。网景公司的成功刺激了许多风险资本家投入互联网产业,KPCB公司更是一发不可收,投资并推动10多家网络公司上市。KPCB公司所投资的各个网络科技公司是相互关联的,各个公司的董事相互兼任其他有关公司的董事,这可以使他们共享对该行业趋势的分析判断和各自的不同经验。互联网产业是一个迅速发展的产业,游戏规则不是以往的竞争,而是相互联合,共同扩展客户数,共同占领市场。互联网产业策略联盟和兼并收购蔚然成风,不结成联盟就难以独自发展。KPCB公司把握网络业这一特点,投资那些可以在技术上相互配合、相互促进、共同抢占市场的网络科技公司,包括网景、美国在线、亚马逊书店、美国体育沿线等多家公司。

四、KPCB印象

1.人才济济

KPCB的大部分合伙人都有曾经担任科技公司高管的经历,具备运作企业的实际经验。其中包括英特尔创始人“三剑客”之一的杜尔,前太阳微系统公司总裁乔伊斯等。这些人不仅对技术变革、商业模式转换、市场演变和行业发展趋势等的判断很少失误,也更具发现优秀企业家的慧眼,并深知创业和管理企业的酸甜苦辣,因而更能有效地和创业者与企业家交流沟通。这些合伙人投身风险投资事业,并不仅仅是为了赚钱,他们更愿意协助企业家创立和发展企业,作为“幕后英雄”体现自己的人生价值。

近年来,美国前副总统戈尔、前国务卿鲍威尔等退休政要先后加盟。KPCB充分利用他们在政府的影响,培养新的产业。KPCB专门设立了一个培养苹果iPhone软件开发公司的基金,总额为1亿美元(因为戈尔同时担任了苹果公司的董事);支持戈尔在环保领域的努力,设立了总额为4亿美元的专门投资绿色能源的基金。KPCB通过这种方式,对美国政府制定能源政策施加影响。

2.高投资回报率和高盈利分成比例

一方面,KPCB的投资回报率几乎无人能够望其项背。1999年以每股大约0.5美元的价钱投资Google1250万美元,这笔投资的回报今天已达近千倍;1994年,投资网景400万美元获得其25%的股权,回报250倍(以网景公司卖给美国在线的价钱计算);1997年投资Cerent 800万美元,仅两年后当思科收购Cerent时,这笔投资获利20亿美元,也是250倍。这可能也是它收回大规模投资最快的一次;1996年投资亚马逊800万美元,获得后者12%的股权,这笔投资的回报也有二三百倍。

另一方面,KPCB的利润分成为30%以上,远超过行业平均20%的水平。

KPCB在华业务的平台为凯鹏华盈创业投资基金。

第十二节 “欧洲PE三巨头”—CVC CapitalPartners、Permira和Apax Partners

一、CVC Capital Partners

1.概况

CVC Capital Partners成立于1981年,原本隶属花旗集团,1993年后改为合伙人所有。CVC已经成为全球领先的私人顾问和投资顾问公司。CVC集团(The CVC Group)由CVC资本合伙集团(CVC Capital Partners Group)及其子公司和附属机构组成。CVC集团总部位于卢森堡,19家办事处遍布欧洲、亚洲和美国。CVC资本合伙管理有限公司(CVC Capital Partners Limited,“CVC UK”)是CVC集团内部的投资顾问,由英国金融服务管理局(Financial Services Authority)授权和监管。

CVC目前的业务包括三大块,分别是全球私人股权、全球债务管理和基础设施。截止到2008年9月,CVC共完成244项投资,投资总额970亿欧元。

全球债务管理业务由旗下CVC Cordatus运作。CVC Cordatus作为独立的债务管理企业,运作专注于欧洲杠杆融资市场的基金。这些基金投资优先级担保贷款,有时也投资第二留置权贷款或麦则恩工具。

基础设施业务在欧洲投资资本密集型的企业和服务设施。这些投资能够提供长期稳定的现金流,具有相对低风险的特征。主要投资产业包括:运输、公共或商用事业、政府服务提供商、通信基础设施、能源产品生产和服务提供商以及提供相关监管服务的主体。

迄今为止,CVC的全球私人股权业务一共募集过9只基金,承诺资本总额为235.77亿欧元。截止到2007年6月30日,CVC的全部私人股权基金都取得了良好的业绩,为投资人提供了长期稳定的丰厚回报。

全球私人股权业务目前运作的是CVC欧洲股权合伙4号基金(CVC European Equity PartnersⅣ)、CVC资本合伙亚太3号基金和Tandem基金(Tandem Fund)基金,总计127亿欧元。

2.投资理念、投资标准和运作方式

CVC私人股权基金专注于私人股权市场的大型收购部门,目标企业的价值平均在10亿欧元以上,通常谋求控股权。每个项目的投资团队在项目持有期内对项目负责始终,他们和企业的管理层紧密合作,确保充分发掘企业业绩增长潜力。

通常选择具有以下特征的企业为投资目标:①企业价值在25亿~100亿欧元;②管理层和员工能力强、经验丰富,积极性高;③存在有机增长或并购机会;④具有稳定的现金流;⑤内部资本投资收益率超过平均水平。

CVC还和一大批具有不同行业背景的资深运营专家保持密切关系,其中的许多专家在CVC持有期间领导投资组合中的企业。

3.在中国市场

2008年4月份,CVC资本合伙亚太3号基金(CVC Capital Partners Asia PacificⅢ)成功募资41.99亿美元。尽管CVC未刻意设置该基金投资中国的份额,但公司高层表示,中国将是该基金投资的重要目标。2008年7月7日,CVC Capital宣布北京办事处成立。CVC的中国高层投资团队中,包括有着“红筹教父”之称的梁伯韬和前高盛上海投资银行业务主管朱伟。

与凯雷、高盛等在中国的鼎鼎大名相比,CVC低调得出奇。但就是这样一个机构,过去两年间在凯雷收购徐工受挫、高盛收购美的遇阻、黑石收购蓝星波折重重的同期,却顺利完成了对珠海中富、吉象木业等公司的重大收购案。

二、Permira

1. Permira概况

成立于1985年的Permira是一家以欧洲为基地的私人股权业领先公司。总部位于伦敦,在欧洲8个主要城市、美国纽约与硅谷以及亚洲的东京和中国香港共设有12个分支机构。

自成立以来,Permira共募集过19只基金,总值约220亿欧元,在超过15个国家投资了不同行业和生命周期阶段的180多个企业。

Permira目前投资的主要行业包括:

(1)化工。Permira认为:过去10年的大多数时间,化工产品制造商面临价格和盈利下降的压力,10年前专业化工产品公司所处的有利市场环境已经发生逆转。企业必须应对规模、多元化与专业化、成本、创新以及在亚洲市场获得增长的重要性等多重挑战。由此,将导致结构重组、并购、合资合作、资产互换和许可协议等商业交易趋于活跃,为Permira管理的私人股权基金提供参与和重塑化工产业的机会。

(2)消费品。Permira认为:近几年消费行业发生了一系列重大变化,使该行业变得非常具有吸引力。市场迅速整合,跨国障碍逐渐消除,日益重视品牌,专业化经营不断发展,从而为投资退出提供更多机会。

(3)工业产品及服务。Permira认为:过去十几年工业产品及服务产业经历了史无前例的重大变化。放松管制和全球化导致了从前分割的市场的整合、新市场的开辟和市场与商业模式的根本转换。迅速变化给行业带来诸多挑战,同时,重新思考商业模式和重塑终端市场与客户关系的要求以及活跃的股权与债权市场也提供了许多重大机会。Permira基金在该行业热衷投资以下几类具有持续价值增长潜力的目标:①能通过获得优质财务与管理资源释放内在潜力的增长型企业;②通过持续创新和在核心市场以外取得增长寻求长期行业地位的技术领先公司;③面对市场日益变化的市场环境不得不调整的企业;④积极整合饱和市场确保长期内能保持现有优势的机会。

Permira利用自己的价值创造经验,进行以下几类交易:①购买企业的非核心业务;②对暂停交易或将退市的公司或寻求在公开市场以外作重大结构重组和发展的上市公司进行私人化;③购买寻求转换所有权、扩充资本基础或拟从事并购的私人企业;④与投资哲学相同的合作伙伴共同投资少数股权。

(4)TMT。Permira认为:过去20年,见证了电信、媒体和技术行业的空前增长。计算机处理能力指数级的增长、电信市场垄断的破除、销售渠道的多样化和网络世界的到来极大地改变了人们交流的方式和信息及其内容的传播方式。

技术进步,不断提高生产力的压力以及人们日益增长的对新闻、信息和娱乐的渴望将继续在全球范围内驱动TMT行业的增长和变革。技术和广告市场周期性的波动仍然会是该行业的特征,但是从长期趋势来看,这是一个增长速度超越平均的行业。

除私人股权投资业务外,Permira也从事债务管理业务,由Permira债务管理有限公司(Permira Debt Managers Limited)管理。

2.投资理念和投资标准

“Permira”源于拉丁语,意思是“令人惊喜,与众不同”。

Permira引以自豪的是:自己在私人股权投资领域既具有丰富的经验,又致力于寻找崭新的,包括冷门的投资意念,擅长于复杂的交易。Permira向来以提供创新、及时的解决办法著名。Permira重视建立伙伴关系文化,与管理层紧密合作,以横向的地理优势及纵向的业界知识,帮助管理层创造价值。

Permira旗下基金从事的交易类型包括财务收购、杠杆收购与内部收购、上市公司私有化、扭转交易和增长型企业外部收购等。Permira重视目标企业的情境类形,尤其是着力通过以下途径创造价值:①出售非核心资产;②促进家族企业发展;③推动企业内部有机成长;④改善资产运营效率;⑤借并购驱动行业整合。

Permira目标交易的规模为5亿欧元以上,通常寻求在被投资企业的控股地位。

最近几年,Permira完成了一批重大交易项目,包括:①为英国一家领导市场的DIY零售商策略性重新定位,并将之出售;②在全球合并七家豪华船舶公司;③与瑞士一家族经营的连锁零售店紧密合作超过三年,将之重新定位并公开上市;④同时收购及分拆一家斯堪的纳维亚软件集团,并在两年内为分拆出来的三家公司个别挂牌或出售;⑤收购一家大型全球卫星营运公司,随即向其资本支出项目注资15亿欧元,用以设计、建造及启动新的卫星系统,令其服务有突破性进展;⑥为德国一家收费电视重组业务并挂牌上市。

3.在中国市场

Permira的业务主要集中在欧洲,2007年之前,欧洲以外只在纽约和东京设有分支机构。2008年,Permira在硅谷和中国香港新设两个办事处。Permira表示,香港办事处主要负责大中华地区的投资业务,并为其全球投资组合中的企业在中国开展业务提供支持服务。

Permira集团曾以8.4亿美元收购澳门博彩运营商银河娱乐集团20%的股份,并且在中国内地已经有部分间接投资,旗下投资的企业已经在中国开展业务。例如,瓷砖企业MARAZZI,主要负责把在中国生产的瓷砖销售到远东地区。不过,面对中国快速发展的经济,Permira已不满足于通过旗下投资企业在中国获取利润,而是希望直接投资中国企业来分享其成长收益。

Permira公司高层透露,公司在全球销售网络方面具有优势,在中国市场也会在商品分销领域寻找投资机会,并且会投资行业内的中大型企业。

三、安佰深(Apax)合伙有限责任公司(Apax Partners LLP,Apax Partners)

Apax合伙有限责任公司是Apax合伙集团的控股公司和集团近年大部分基金的投资顾问,是欧洲和全球领先的私人股权业公司之一。Apax合伙有限责任公司受英国金融管理局监管并作为同样受英国金融管理局监管的Apax合伙欧洲管理公司(Apax Partners Europe Managers Limited,APEM)的投资顾问。Apax合伙欧洲管理公司由公司的高级合伙人拥有,管理着大多数新近Apax基金的资产。

1972年,Apax在欧洲和美国同时设立运作主体,之后一直在大西洋两岸平行运作。2002年,Apax整合两岸的运作,成立了Apax合伙有限责任公司,总部位于伦敦,在全球共有11个办公室。除了欧洲和美国外,在亚洲的印度孟买、以色列的特拉维夫和中国香港设有分支机构。

1981年,Apax募集了第一只英国基金;1999年,募集了第一只泛欧基金。自成立以来,Apax在英国、德国、美国、以色列和日本共募集过30只基金,承诺资本总额超过400亿美元。

Apax旗下基金选择购买已建立强大市场优势并具有扩张潜力的大公司股份,目标企业的价值在10亿~50亿欧元。投资集中于五大具有增长潜力的部门:技术与电信、零售与消费、媒体、保健和金融服务。Apax的投资方式是通过活跃在其全球分支机构的投资团队结合其内部丰富的行业经验和全球商业网络,迅速找到并评估目标企业和完成交易。Apax对相关部门的全球发展趋势具备敏锐的洞察力,能够和目标企业管理层一起最大限度地利用其中的商业机会。Apax擅长采用灵活的投资方式和交易结构,处理与管理层和卖方的各种利益关系。在Apax完成的交易中,管理层通常在目标企业具有较大的财务利益。

Apax Partners近年来对中国的投资市场十分关注。2004年上半年,首次向主要业务发生在中国内地的光通信企业飞博创(Fiberxon)投资了300万美元。当时,由于飞博创法律意义上的总部设在美国,因此Apax一直在其投资组合分类当中把飞博创当做美国企业。2006年开始,Apax将法律架构没有发生太多变化的飞博创当做一家中国企业来看待。同年,在中国香港设立办公室,作为进入中国内地市场的跳板。

中国投资有限责任公司刚一成立,Apax Partners全球首席执行官马丁·哈鲁萨博士(Martin Halusa)就来华访问,寻求吸引中投公司对其投资。2007年11月,马丁·哈鲁萨博士会晤人保投资公司高层,就设立私人股权投资基金和拓展健康保险市场进行深入讨论。

2008年8月,Apax Partners旗下的旅行金融服务商及外汇兑换集团通济隆(Travelex)成为首家在中国获得本外币兑换业务牌照的非银行机构。2008年11月,安佰深公司正式对外宣布将进军中国市场。

第十三节 “英伦贵族”——3i集团(3i Group)

一、概况

3i成立于1945年,总部位于伦敦。3i由ICFC(Industrial and Commercial Finance Corporation)和FCI合并而来。创始人威廉·皮尔斯(William Piercy)后来获得勋爵爵位。1983年开始使用3i品牌。

3i是英国最早的风险投资企业之一。1994年,3i在伦敦股票交易所上市(市值15亿英镑),其后成为《金融时报》100指数(FTSE100)成分股中唯一的私人股权投资公司(2008年3月31日的市值为40亿欧元)。1984年,3i开始了其国际化的征程,在德国和法国设立了分支机构。1999年进军美国硅谷和波士顿,随后挥师北欧和亚洲,已在14个国家建立了其全球化网络。

3i的业务也逐步从风险投资拓展至其他领域。如今,3i集团主要有四个业务部门,分别是:增长型投资、基础设施投资、收购和上市私人股权。此外,3i仍然保留了早期风险投资业务,并新开辟了少数股权投资业务。投资主要集中在商业服务,消费,金融服务,一般工业,医疗保健,媒体,石油、天然气与能源和技术八大行业。

截至2008年3月31日,3i管理的资产规模达到了123亿欧元。450家企业构成的投资组合总价值超过92亿欧元。仅在过去的5年,3i就实现了400个项目的转手退出和49个项目的IPO。

二、企业愿景和投资理念

3i立志做全球PE业的领导者。3i的愿景是通过:①全球化运作和持续战胜市场的回报;②与被投资方良好的合作;③独特资源带来的成功,成为私人股权投资需求方的首选。

3i在其主要业务领域都有一套成熟的投资理念和方法。

1.风险投资

3i的风险投资部门目前管理着大约10亿欧元的投资项目组合,主要投资欧洲和美国的早期风险企业。3i风险投资的理念是,与企业家建立紧密的长期关系,为其提供具体的支持和务实的指导,促进被投资企业在全球范围内迅速增长,创造世界一流的公司。3i的风险投资对成熟企业同样具有吸引力,3i可以带领其进入发展的新阶段。

2.增长型投资

3i的增长型投资在全球选择价值在1亿~10亿欧元,具有巨大价值成长潜力的成熟企业,每笔投资不超过2.5亿欧元。主要理念是:①积极的合作伙伴。“你管理企业,我们的角色是支持、顾问、提供全球视野和市场网络”;②分享利润、增长和持续成功的股东;③为企业家提供其他优质的资源,包括全球6个关键部门的深度行业知识与经验,横跨欧洲、亚洲和北美14个国家的本地化团队提供的全球视野和网络以及(在未来四年)超过50亿欧元的投资资金池。

3.收购投资

3i收购基金选择欧洲中等市值的公司进行控股投资。

3i认为,四大特点奠定了其在这一市场无人匹敌的地位:①长期的市场影响和真正“泛欧”的分支机构网络;②大约100位投资专家作为统一的“泛欧”团队一起工作和决策;③行业知识和经验的广度和深度;④包括与企业家、行业专家、行业顾问和行业领先企业的良好关系在内的广泛的外部网络。

同时,3i还通过其“人力资源项目”(People Programmes)在全欧洲为其投资企业延揽C级管理人才和其他管理人员。

在2008年财政年度,3i的收购基金收购了11家公司,投资了19亿欧元。实现收入20亿欧元,平均获利倍数为3.3倍。

4.上市私人股权投资

3i的上市私人股权投资选择英国和欧洲大陆中小市值的上市公司进行控股(或具有重要影响力的)投资。通过和管理层紧密合作,制定协调管理层和股东利益的商业计划,3i在传统收购基金较少涉足的上市公司股权投资领域创造价值,实现相当于私人股权投资水平的回报。

5.少数股权投资

在过去10年,3i的投资理念和方法逐渐成型。与以往在大量企业投资相对较小比例的股权不同,3i逐渐将投资集中在少数大额交易。为此,3i在2000年建立了其少数股权投资部门,专门从事少数股权的投资和管理。目前,该部门管理着包括90家企业在内,总市值为3亿欧元的投资组合。

三、经典案例

3i在投资的道路上步步为营。1967年,3i策划了公司第一笔风险投资,以9万英镑的成本投资牛津仪器公司(Oxford Instruments)并最终获得430万英镑的收益,如今牛津仪器公司已经成为一家全球领先的科学仪器跨国集团;而1970年3i 以1.7万英镑的极低成本投资的邦德直升机制造企业(Bond Helicopters),如今也已成为价值8000万英镑的世界最大民用直升机公司。近年来,3i成功运作了多项收益颇丰的投资项目:2001年在日本,3i参与运作尼桑汽车旗下的Vantec公司价值1.3亿美元的管理层收购项目,这项投资作为“日本第一起以西方模式实施的管理层收购案”被记入日本经济史;2002年通过出售低成本航空公司Go Fly,3i轻松获得了3.74亿英镑的收益;2005年3i以15.6亿英镑的价格将Travelex——目前全球最大的办理国际汇兑业务的非银行金融公司——出售给Apax,获得了近10倍的回报。

四、在中国市场

3i已在中国投资了10多个项目,包括:鼎晖投资中国第一增长基金,3i以4500万美元成为其主力投资者;消防报警器生产公司海湾消防(已于2005年6月在香港上市);中国卓越的数码户外媒体公司分众传媒(已于去年7月在美国纳斯达克上市);中国领先的6英寸晶圆代工服务商之一中芯国际(2004年7月于香港上市);半导体服务公司上海鼎芯;东莞的锂电池生产商新能源科技(已通过出售给一家日本公司而推出)以及迪信通、ATL、华润上华等。

案例四:

凯雷入股徐工三年等待遗憾谢幕徐工谋整体上市[1]

对于凯雷集团来说,近三年的漫长等待没能迎来圆满的结局。

7月22日晚间,徐工科技的公告称,当日,公司接实际控制人徐州工程机械集团有限公司(下称徐工集团)书面通知,徐工集团、凯雷徐工机械实业有限公司(下称凯雷徐工)、公司控股股东徐工集团工程机械有限公司(下称徐工机械)签署的《股权买卖及股本认购协议》、《股权买卖及股本认购协议之修订协议》、《股权买卖及股本认购协议之修订协议(二)》,及徐工集团、凯雷徐工签署的《合资合同》、《合资合同之补充合同》、《合资合同之修订协议(二)》有效期已过。徐工集团、徐工机械不准备再与凯雷徐工就上述合资事项进行合作。

资料显示,由徐州市国资委全资控股的徐工集团,持有徐工机械100%的股权。徐工机械和其持有90%股权的徐州重型机械有限公司(下称徐州重机),共同持有徐工科技34.97%的股权。

凯雷集团和徐工集团的最初联姻,可以追溯到2005年。

2005年10月25日,徐工科技公告称,徐工集团当日与凯雷徐工机械实业有限公司(下称“凯雷徐工”),签署《股权买卖及股本认购协议》和《合资合同》,其中,凯雷徐工是凯雷亚洲投资基金(Carlyle Asia Partners,L.P.)在开曼群岛注册的全资子公司。

根据协议,凯雷徐工以相当于人民币20.69亿元的等额美元,购买徐工集团所持82.11%徐工机械的股权;同时,徐工机械在现有12.53亿元注册资本基础上增资24.16亿元人民币,增资部分全部由凯雷徐工认购;为此,凯雷徐工需要分两次各支付6000万美元,第二次支付的前提是,如果徐工集团2006年的经常性税息折旧及摊销前利润(EBITDA)达到约定目标。

上述股权转让和增资完成后,变身为中外合资经营企业的徐工机械投资总额为42亿元,注册资本约14.95亿元人民币,凯雷徐工将拥有徐工机械85%的股权,剩余部分由徐工集团持有。

然而,一年之后,由于并购过程中遭遇重重阻力,凯雷徐工将持股比例从原先的85%下降至50%。

但这次凯雷的让步仍旧因为控股权的问题未能获得监管部门的认可。

2007年3月19日,徐工科技的公告显示,徐工集团和凯雷徐工再次修改股权买卖协议和合资合同。

凯雷徐工的持股比例被再次下降为45%,其在合资公司的董事会的9个董事席位中,也将只拥有4个席位,其中只能委派一名副董事长,而董事长则从徐工集团委派的5名董事中产生。

尽管如此,此后1年多,上述协议及合同仍没有获得监管部门的认可。截至今年7月22日,双方努力了近三年的合资计划宣告失败。

徐工集团和徐工机械亦表示“不准备再与凯雷徐工就合资事项进行合作”。

今年6月13日,当徐工科技宣布因“筹划涉及公司重大事宜”停牌时,市场对于凯雷和徐工集团的合资,仍旧怀有憧憬。

但是一个月后的7月11日,当徐工科技宣布大股东徐工机械正筹划重大资产重组事项,拟通过定向增发的方式收购徐工机械下属企业资产和股权时,合资计划其实已陷入维谷。

7月22日晚间,记者联系到一位凯雷亚洲基金的合伙人,对方表示,在尊重徐工集团选择的同时,不愿意就此事做出评论。

实际上,6月13日停牌至今,徐工科技已陆续公告了资产重组的大致内容,其中,拟收购的资产范围包括徐州重机、徐工机械进出口公司、徐州徐工专用车辆有限公司、徐州徐工液压件有限公司、徐州徐工随车起重机有限公司和徐州徐工特种工程机械有限公司的有关股权及徐工机械试验研究中心相关资产和徐工机械拥有的相关注册商标所有权。

国泰君安分析师张锦灿认为,收购资产范围超过了市场预期,再考虑到新收购的重卡业务,以及未来的发动机业务,徐工科技将成为业务线最全的工程机械上市公司,并且新公司的收入规模,也将超过现有的中联重科(000157.SZ)和三一重工(600031.SH)两大工程机械巨头。

市场人士分析,此次收购的资产主要盈利,来自主要生产汽车起重机、履带吊、消防车、泵车等臂架类产品的徐州重机。

数据显示,徐州重机2007年的销售收入高达108亿元,为徐工集团贡献了超过10亿元利润。今年上半年,徐州重机继续保持高速增长,实现87亿元的销售收入和9.3亿元利润。

而在公布大致方案前,徐工科技还先后出售了徐工机械进出口公司20%的股权、收购了春兰汽车60%的股权。

张锦灿表示:“当时颇令市场费解,现在看,当前主要是为理顺股权关系,便于资产注入,同时也为收购春兰汽车提供资金。”

去年,纳入收购范围的徐工机械进出口公司,实现净利润3387万元,这次收购完成有望为上市公司带来1.51亿元的非经常性收益,使上市公司盈利状况大为改观。

而收购春兰汽车股权,则是徐工科技进军重卡领域的一个举措。

“应该说,因为凯雷的事情,徐工科技的发展已经被拖累了好几年,现在徐工科技的定向增发,其实是集团最为迫切的事情,希望借此能做大做强徐工科技。”一位徐工集团高管告诉记者。

对于徐工集团是否在近期考虑引入其他合作对象,上述高管表示,“目前还没有具体计划,不过集团在之后的发展确实需要通过融资。”

附文:

徐工收购案另类介入:博客引发购并大争论[2]

三一重工总裁向文波最近获得了一个新的头衔:知名博客向文波。这是因为自6月8日起,向文波在博客上表示愿意全盘接受凯雷方案,并加价30%也就是26亿元人民币收购徐工(后来提高到4亿美元)。

正是这篇博客文章引发了一场空前争论,相关各方对此各执一词互不相让,旁观者则众说纷纭。

在随后十多天里,向文波在另外9篇博客中论证,三一这样做既是为了自己,也是为了国家,因为制造业是国家的战略发展产业,而战略发展产业主导权是国家主权。

6月21日,身处旋涡中心的徐工集团通过旗下上市公司徐工科技发布公告称,徐工集团将严格遵守徐工机械改制的相关交易文件中的承诺,在国家有关部门的审批过程中,不与任何其他投资者就徐工机械改制事宜进行任何谈判或协商。

收购仍然是意向

三一目前并未提出要约收购,向文波周三在博客中说,三一提出收购要约必须具备两个条件:第一,凯雷收购案被否决,向文波说,否则徐工可能面临法律问题。第二,徐工和有关政府认同三一收购的愿望。否则提出收购要约没有任何意义。

此前向文波说,凯雷拟以20亿元收购徐工机械82%的股权不仅是对徐工的贱卖,还可能让中国失去战略产业的主导权。他表示,三一愿意全盘接受凯雷方案,并加价30%甚至更高价钱收购徐工。

“三一一开始就明确表达了想参与徐工改制的强烈愿望,但非常遗憾的是,三一等国内同行被明确排除在合作之外。”向文波在博客中写道。

但徐工集团副总经理王岩松此前称,三一此前也曾参与徐工改制,但是当时他们出价太低才被淘汰出局。

2005年年底,徐工与凯雷集团签署协议,将以3.75亿美元购得徐工的控股权,目前尚待国务院国资委和商务部批准。

而一直对此事保持沉默的凯雷投资20日发表意见称,他们握有“最终协议”。

三一究竟有没有实力收购徐工?这也是最被关注的一点。国信证券机械行业分析师郭亚凌指出,从目前三一集团和徐工集团的对比来看,两者主营业务收入相当,以规模论,徐工较三一大,但三一要筹措4亿美元左右的资金还是不成问题的。

郭亚凌分析,单比较凯雷和三一,一个财务投资者的作用显然不如一个同行业内实业公司整合来得有效。但海通证券工程机械行业分析师江孔亮认为,无论如何收购,三一的资金链都会比较紧张。

从技术上看,徐工在行业中目前还是领先于三一的。

贱卖徐工论

6月8日向文波在博客中称,徐工拥有强大品牌优势,主导产品市场占有率全国第一,年收入170亿元,却以20亿元出让,是严重的国有资产贱卖。“以徐工的行业地位、市场占有率、品牌优势,其价值最少也在40亿元以上,这是最低估计。”向文波称。

14日《徐工并购案中的价格欺骗》指出,凯雷仅出资2.55亿美元就拿到了徐工集团82%的股权;16日的《对徐工拒绝三一收购理由的回复》,反驳徐工将三一排斥出局理由不充分。

机械行业分析师称,向文波对于价格的分析基本都有迹可循,但是定价问题上,通过竞标和第三方评估之后,也很难评价说显失公允。

徐工集团称,最后选择凯雷,是两年来优胜劣汰的结果。

各自算盘

作为上市公司总裁的向文波,在博客上发表上述言论是否合适?三一此前发布公告称,向文波的博客仅为其个人观点,但公告同时又指出此前确曾研究这一并购。

一市场人士认为,向文波作为上市公司高管,此番做法有损上市公司高管的信誉。而分析师江孔亮认为,如果三一确实准备收购,就大可不必先把徐工的管理层都得罪一番,因此作秀的成分或者是意气居多。

“当然,这个时间点上,拖一拖收购案也是好的,毕竟双方是竞争对手。”一名分析师说。

徐工职工的态度赞成凯雷介入。2005年9月,徐工集团和徐工机械公司分别召开职工代表大会,以无记名投票方式表决《改制方案》,《改制方案》以高票在两个职代会上获得通过。徐工集团职代会219人同意、2人反对、1人弃权;徐工机械公司职代会全票通过。

江孔亮分析,在裁员和人员更替方面,对于徐工管理层和职工来说,显然挑选并不介入人事管理的凯雷更合算。

案例五:

华平以1.81亿美元杠杆收购山东中轩[3]

日前,美国私人资本运营公司华平创业投资有限公司与其中方合作伙伴以1.81亿美元的代价获得山东中轩股份有限公司98%的股权,后者是亚洲最大、世界第二大的黄原胶生产商。这是继2005年年底欧洲基金PAG杠杆收购国内最大的专业儿童用品厂商“好孩子”之后,国内第二单杠杆收购。

一位接近交易的人士透露,包括渣打银行与一家德国银行在内的至少七家银行提供银团贷款支持此次收购,在银团贷款中,37.5%与32%分别来自欧洲与亚洲,其中渣打与该德国银行占30%。

华平一位人士证实了此次投资,但拒绝发表评论。据接近山东中轩的知情人士透露,商务部已于今年5月底正式批准本次收购。

山东中轩是中国领先的黄原胶生产商,年产量约2万吨,位居世界第二位,仅次于美国斯比凯可公司。黄原胶可广泛用于食品及非食品工业,据了解,山东中轩这样的黄原胶企业利润回报率可达到30%~40%。

嘉富诚资本研究有限公司CEO郑锦桥表示,杠杆收购是一种以小博大、高风险、高收益的企业并购方式,其实质在于举债收购,即通过信贷融通资本,运用财务杠杆加大负债比例,以较少的股本投入(约占10%)融得数倍的资金,对企业进行收购、重组。

去年PAG以约1.2亿美元获得“好孩子”67.5%的股份正是以这种形式进行的,当时对其进行财务支持的是中国台北一家银行。

本次收购,除了渣打银行与一家德国银行外,其余几家银行包括东亚银行香港分行、中国银行新加坡海外分行以及分别来自俄罗斯、韩国与日本的各一家银行。

事实上,联合收购方之一的上海同华投资董事长史正富很早以前便与普元软件董事长刘亚东共同投资并控股了山东中轩。

据接近山东中轩的人士透露,在这次收购之前,史正富拥有绝大部分山东中轩股份,这一次收购后华平实际持有的股份为30%,其余仍由史正富控制。该人士表示,收购方认为早年创业的团队是未来成功的最关键因素,因此史正富持有股份中一部分是其代持的管理层股份。

在华平创投收购山东中轩的同时,美国斯比凯可公司收购了国内第二大黄原胶生产商山东金粟生物制品有限公司,2006年年初,美国化工企业胡伯公司也收购山东当地另一家黄原胶生产商。业界对由此可能产生的外资全盘控股中国黄原胶业表示关注。山东省是中国最大的黄原胶生产基地,产量占国内总产量的95%以上。

出于外资并购可能产生行业垄断的担忧,中国政府颁布了《关于外国投资者并购境内企业的规定》,该规定9月份开始实行。相关可能影响到的重要并购项目包括凯雷收购徐工案、鼎晖与高盛收购双汇等多个项目,但目前尚未出台实施细则。

“关于徐工的项目,国资委与商务部仍无消息,凯雷正在考虑在股份比例上进行调整以适应政府的监管,但具体的股份比例仍在商议过程中”,一位接近交易的人士向本报透露。凯雷此前因为收购85%徐工机械股份,受到三一重工高管的叫板而引起舆论广泛关注,近日有消息称徐工项目有可能会被列入禁止外资控股的名单。

相比凯雷,华平创投还未经历类似的波折与等待。

该公司1995年进入亚洲,目前已经投资中国20多家公司超过7亿美元,其中包括亚信科技、卡森实业、哈药集团和富力地产等。近日,华平创投控制的银泰系则因与武汉国资委争夺G武商控制权而受瞩目,此外,华平正在为谋求王府井(600859)的控股权与国资委进行谈判。

案例六:

摩根斯坦利和蒙牛[4]

王吉舟,颐合财经副总裁,香港某基金首席顾问。长期跟踪资本市场上的蒙牛和伊利。本报记者日前就伊利事件对其进行专访,他向记者揭示了外资系如何在中国市场“巧取豪夺”惊心动魄的资本故事。

记者:从“独董风波”到6个月后的高管被拘,您怎么评价伊利事件的始末?

王:作为旁观者,我当时最大的疑问就是,满身桂冠的知名企业家郑俊怀为什么如此急于MBO呢?居然铤而走险,不惜犯法。要回答这个问题,我们需要把另一家企业的资本运作做一个简单的回顾:

2004年6月10日,中国乳业四强之一——“蒙牛乳业”在香港挂牌上市,并创造出一个奇迹:公开发售3.5亿股,公众超额认购达206倍,股票发行价高达3.925港元,全面摊薄市盈率19倍,IPO融资近14亿港元。蒙牛手里一下子有了14亿元的现金,牛根生开始放言:“伊利与蒙牛迟早要走到一起。”

把这两家企业的前途与历史联系在一起,我们立即能明白郑俊怀急于MBO的原因:

伊利起家于呼市回民奶厂,起家时的注册资本只有40万元,性质是国有企业。20年来,在郑俊怀率领的团队拼搏下,回民奶厂变成了上市公司。1998年,伊利股份的第二把手——副总裁牛根生与主管财务的杨贵琴反目,并进而得罪董事长郑俊怀,被郑俊怀送去北京学习。这实际上标志着牛惨遭流放,牛毅然离开伊利后,于1999年开创了蒙牛乳业。5年来,蒙牛异军突起,距离伊利越来越近,尤其是2002年蒙牛引进外资后,发展进一步提速,毫不夸张地说,挟外资之势的蒙牛是能威胁到伊利生存的唯一真正的对手。

郑俊怀,这个纵横乳业20年的知名企业家内心感到了恐惧,一败涂地的恐惧。为什么?因为他心里最清楚,伊利虽然稳坐在行业第一的交椅上,但是它有一个致命的弱点——资本结构——收购伊利最多只需要用6亿元人民币的现金。

记者:如果蒙牛收购了伊利,作为旁观者来说,无论谁胜谁负,都对中国乳业发展是有益无害的,那么您为什么要说这里面有别的问题呢?

王:问题就在这里,我们知道,蒙牛乳业根本不是牛根生的,牛根生只是个傀儡,他背后有个强大的外国资本控制力量,名字叫做摩根斯坦利。

原来,忙来忙去,都是给人家做了嫁衣裳,根本不关中国人什么事,挟摩根斯坦利资本力量的蒙牛,似乎更像摩根斯坦利的附体,吞咬其他的乳业企业后,这些乳业企业也都会变成摩根斯坦利的傀儡。

记者:为什么这么说?

王:我来解释一下摩根斯坦利通过资本运作控制蒙牛的过程,就不难理解这类外资金融控股机构贪婪的逐利本性。

虽然从纯技术的角度上我们不能断言谁是谁非,但不得不承认摩根斯坦利的资本控制能力远远在中国企业之上,是丛林里的强者。但是,作为一个中国人,我们确实能感到危机与压抑,中国企业的产权改革之路竟然危机四伏到经不起失败的程度——失败后的中资甚至将丢失行业控制权。

记者:有人会说管他是外国人,还是中国人,只要能把中国的乳业市场搞得兴旺发达,谁控制企业资源有什么关系?

王:真的如此的话,我们的谈话就不用继续了——毕竟,控制自己的产业资源,是一个大国、一个大民族立于世界民族之林应该做到的,“买办经济”能得到繁荣,却不会得到尊严。

伊利高管出事,与蒙牛巨额融资成功之间,究竟有无必然因果关系,我们不得而知,但通过分析蒙牛的资本运作历史,我们可以发现一个轨迹,这个轨迹清晰地指向一个结局:“蒙牛”收购“伊利”。

蒙牛乳业从1999年1月成立后,用了3年的时间,先后进行了增资、股改等四次资本运作,实现了初步的原始积累,但是距离成为一家足以垄断乳业行业的巨头,它还差一个关键的因素——资本的支持。

经历了国内上市努力的失败后,2002年9月起,摩根斯坦利、鼎晖、英联三家外商投资机构与蒙牛走到了一起,开始给“蒙牛”动起了资本运作的大手术。

2002年6月,“蒙牛”与摩根斯坦利等三家外资机构签署了投资意向:外资投入2.16亿元,只占32%的股份。外资投入前,“蒙牛股份”有4000多万股,增资后外资占不到1/3,就是2000多万股,折合起来,“蒙牛股份”的外资进入成本为10. 1元/股。难怪无论是牛根生还是主管部门都感觉心理平衡。

这个故事使摩根斯坦利看起来像个急着掏钱的傻瓜。你不得不钦佩摩根斯坦利编故事的能力,这个故事这么符合中国人的思维习惯,以至于牛根生在当时接受采访时主动宣传这个版本:“本来‘摩根’投资‘蒙牛’的价格是8.8元/股,英联的加入使价格上涨到了10.1元/股。”

记者:“蒙牛股份”的外资成本不就是这些吗?

王:确实可以这么算,但问题的关键是,未来上市的主体根本就不是“蒙牛股份”,而是注册地点在开曼群岛的一家新公司China Dairy Holdings(本文称为开曼公司),“蒙牛股份”只是其境内的一个孙公司,是个车间。一旦开曼公司对“蒙牛股份”的境外控股结构建立起来,拿着对China Dairy Holdings的投资计算“蒙牛股份”的股价就变得毫无意义。

2002年6月,摩根斯坦利等三家跨国公司,在境外注册了几家壳公司,其中,最重要的有两家:China Dairy Holdings(中国乳业控股)和MSDairy Holdings(摩根乳业控股),第一家是未来上市的真正主体,第二家是第一家的直系股东。

9月,蒙牛的管理层和呼和浩特市当地原股东,在境外注册了另外两家壳公司,Jinniu Milk Industry Ltd.(金牛公司)和Yinniu Milk Industry Ltd.(银牛公司)。

10月,“金牛”与“银牛”以1美元/股的价格,购得开曼公司A类股票5102股。

紧随其后,摩根斯坦利等三家外资金融机构总投资2597.3712万美元,购得了开曼公司B类股票48980股,这里需要注意的是,这笔所谓的“外商投资当时根本没有打入内蒙古蒙牛股份的账上,而是打到了摩根斯坦利自己控制的开曼公司。

记者:开曼公司为什么要设置A类股和B类股,A类股与B类股的数量比例又为什么是5102∶48980呢?

王:这体现着资本的凶狠:根据开曼公司法,公司的股份可以分成A类和B类,A类一股有十票投票权,B类一股有一票投票权,“金牛”和“银牛”拿了5102股A类股,外资投资机构拿48980股B股,双方投票权之比恰好为51%∶49%,但是,股份数量比例却是9.4%∶90.6%。如果“蒙牛”的管理层在一年之内没有实现维持高速增长的诺言,那么作为惩罚,开曼公司及其子公司毛里求斯公司账面上剩余的大笔投资现金将要由投资方完全控制,并且投资方将因此占有“蒙牛股份”60.4%(开曼公司内部的90 .6%股权乘以开曼公司对“蒙牛股份”的66.7%股权)的绝对控股权,可以随时更换“蒙牛股份”的管理层!一年后,如果管理层完成了任务,投资方才答应A类股可以1拆10的比例无偿转换为B类股,因此,只有一年后“蒙牛的管理层完成业绩增长任务,2.16亿元投资换32%的股权这种交易才成立,否则,就是以2.16亿元投资完全控制“蒙牛”(7786万元的税后盈利能力),牛根生会彻底沦为打工者或者再次失业出局。

因此,这些看似眼花缭乱的数字,体现着资本逐利的秘密:这种苛刻的条件下,“蒙牛”无疑只有搏命狂奔。而如果当年的外经贸主管官员洞悉这一秘密,恐怕2002年“蒙牛”的中外合资批文根本拿不下来,因为这个协议显然存在巨大的风险。如果“金牛”和“银牛”的股东们具有这个知识,恐怕也不会答应,他们1999~2001年真金白银的几千万元投资,如果失败就会被外资摊薄,从而彻底失去对公司的控制权。

幸运的是,到了2003年8月,牛根生就已经提前完成了任务。“蒙牛股份”的财务数据显示:税后利润从7786万元增至2.3亿元,增长了194%。鉴于完成了任务,一年后的9月19日,外资允许“金牛”、“银牛”分别将所持有的开曼群岛公司1634股(500股开曼群岛公司最初成立时“金牛”所持股份,加上1134股管理层于首次增资前认购的股份)、3468股(同上的500股,加上2968股)A类股票转换成16340股、34680股B类股票,管理层股东在开曼群岛公司中所占有的股权比例与其投票权终于一致,均为51%。

可以说,2002年6月达成的投资协议,直到一年后的2003年9月19日才真正完成,所幸的是这一跳有惊无险。

可以看出,2003年9月外资视蒙牛经营状况,决定A-B股互相转换时机,可以说是蒙牛中方管理层和外资以企业控制权为赌注的第一次豪赌。结果,中方管理层赢了,蒙牛的资本控制权暂时留在了中方手里。但是,随着一个月后2003年10月双方巨额可转债协议的签署,未来蒙牛的资本控制权最终旁落到外资手里。

2003年10月,三家外资战略投资者斥资3523.3827万美元,购买3.67亿股蒙牛上市公司可转债。约定未来转股价0.74港元/股(2004年12月后可转30%,2005年6月后可全部转股)。

二次增资品种选择为可转债,可谓一石三鸟,也反映了外资系和“蒙牛”博弈过程中的游刃有余:第一,暂时不摊薄“蒙牛系”实际控制“蒙牛股份”67%股权的现实,让牛根生对上对下都有面子;第二,不摊薄每股盈利,维持上市前财务数据的可看性;第三,换股价格远低于IPO股价,这保证了巨额利润。

拿到这笔几乎免费的晚餐后,作为对牛根生的招安,2004年3月23日,牛根生以各1美元的象征性代价,从三家外资投资者手中获得了上市公司“蒙牛乳业”4600万股股份,价值1.8055亿港元,这也是牛根生在整个上市过程中直接获得的唯一一笔财富,还是有禁售期限制的。为此,牛根生承诺,至少5年内不跳槽到别的竞争对手公司去或者新开设同类乳业公司,除非外资系减持上市公司股份到25%以下。这样一来,牛根生即使在“蒙牛”被外资系流放,他也不能再出去创业了。牛根生并承诺,10年内,外资系随时随地可以净资产价格或者2亿元人民币的“蒙牛股份”总作价中较高的一个价格,增资持有“蒙牛股份”的股权。这样,即使牛根生将来有二心,操纵金、银牛,对抗外资系,外资系也可以轻松地增持“蒙牛股份”的股权,从而摊薄金、银牛对“蒙牛股份”的控制力,架空牛根生。

2005年6月时,“蒙牛”的真正股权结构中,只要把外资系各股东的股份数量乘以当时的股价,就可以轻松地计算出外资系各股东可以得到的巨额回报,而请记住,金、银牛和牛根生的股票是有禁售期限制的,而届时外资系的全部股份都没有禁售期。更加可怕的是,所谓的公众投资者,大都是摩根斯坦利亲自推荐的机构,他们和摩根斯坦利一致行动的可能性极大。那么,代表外资系的股权将高达60.5%,谁掌握有“蒙牛”的真正控制权,自然不言而喻。

记者:那么,这和收购伊利有什么关系呢?

王:蒙牛上市后披露,外资系又和蒙牛中方管理层签署了另一次更苛刻的豪赌协议。协议大意是,如果蒙牛的效益达不到外资系期望的增长率,那么,外资系就没收蒙牛管理层——金牛公司——7830万股给外资系(这笔股份今天价值4.8亿港元,而金牛一共只有1.58亿股),惩罚蒙牛管理团队,什么样的期望增长率呢?未来3年的年盈利复合增长达到50%,也就是说蒙牛在2006年的税后利润要达到5.5亿元以上,如果税后利润率保持4.5%,2006年销售额需要在120亿元以上。可是实际上,前前后后外资系的全部现金投资只有6120多万美元,折合4.78亿港元,而且上市后半年内外资系已经出手了2.6亿股,回笼了近14亿港元现金,这使外资系的投资早已赚得盆满钵满。

可以看见,所谓的对赌协议,外资系根本就没有任何风险,它们更像是坐在驾驶席的车夫,轻松地赶着一辆牛车,而车辕上套着的,正是为了三年后几千万股奖励而搏命狂奔的蒙牛管理层。

但是,我们自然会想到:年销售额只有40亿元的蒙牛,靠什么实现三年后销售额达到120亿元以上的飞跃呢?收购其他强大的竞争对手,直接整合别人的销售额,看来才是唯一的制胜之道。

目前,真正控制伊利股份的,只有金信信托一家,而金信信托去年以2.8亿元人民币的代价,从呼和浩特市政府手中买下伊利的全部国有股份,或许,这正是郑俊怀借金信信托之手实现MBO的招数,然而,郑俊怀这一招虽然使外界势力的敌意收购成为不可能,却涉嫌挪用公款,导致他锒铛入狱。

而郑俊怀的入狱,使涉嫌配合其挪用公款进行MBO交易的金信信托,成为千夫所指的对象。无奈,它们采取了“躲为上”的对策。

实际上目前的伊利股份,已经没有人能够控制股东大会,排除金信信托系的博时基金与郑俊怀系的启元投资和华世商贸。那么,真正的第一大股东,变成了只持有几百万流通股的信托基金。

我们很容易计算出,全面收购伊利需要的筹码:单方面召集股东大会,达到即使金信信托站出来反对,也反对无效的程度,就要持有超过金信信托的股份——15%的流通A股,价值6亿多元人民币。

因此,我们明白,收购伊利的买卖十分划算:最多仅用6个多亿元人民币就可以吞下伊利这块年销售额接近100亿元、年纯利近3亿元的肥肉。而且,换来的流通股票,还是可以随时抵押或者变现的A股。这种好事,对谁最有利?最有实力并且最有这个冲动的,除了蒙牛,还有别人吗?

12月20日,摩根斯坦利几乎是在蒙牛乳业第一批可转债(30%)刚刚生效的同时,就立即转换成股份,并立即以6.06港元/股的高价,抛出1.1亿股蒙牛股份,套现了6.7亿多港元的现金,显然我们十分惊讶,摩根斯坦利获得这笔现金的数量与时间怎么会和上面计算的收购伊利的数字和郑俊怀入狱的时间这么巧合。希望也只是巧合。

不过,这里需要注意的是:摩根斯坦利上周套现的这1.1亿股,价格高达6.06港元,市盈率超过30倍,在香港这是个高得离谱的价格。况且,摩根斯坦利配售的对象,多为与其有关系的机构投资者,如果没有后续的重大利好题材,机构投资者没有理由以30倍的市盈率从摩根斯坦利手中接盘,因为显然,价格已经高得没有后续上升空间了。因此,我们要问:这个吸引众多机构投资者以30倍的高价接盘的力量,能是什么?

通过分析蒙牛资本运作过程中外资系与牛根生的损益,我们看到,在“蒙牛”上市的每一步中,牛根生和他的管理团队始终处于被动搏命的局面,外资从上市公司股票中得到的超额利润和它们奖励牛根生等管理层的“权益计划”相比,无疑是九牛一毛。毫无疑问,“蒙牛系”与外资系的这种关系是丝毫不能以“强强联合”这个词形容的,“被剥削”倒是更贴切一些。

而面对未来的中国乳业形势,我们有充分的理由为牛根生和他的“蒙牛”担心,毕竟,销售额从40亿元到120亿元,意味着必须达到中国乳品行业从没有人到过的高度,而这势必引起与其他乳业巨头之间的奶源战、价格战……“蒙牛”近期与“三元”、“伊利”之间爆发的价格战,也正反映出这种深层矛盾和恶性竞争已经开始影响“蒙牛”的业绩增长。

而故事的另一个主人公郑俊怀,也同样在这场游戏中处于被动搏命的地位。如果他继续保持一个国有企业家的高风亮节,不去考虑利用公款MBO,那么,蒙牛收购伊利的成本微乎其微,只需要受让呼和浩特市地方政府持有的2800万股国家股,蒙牛就可以轻松取得控制权。而郑俊怀要自保,就必须MBO,他一直是个兢兢业业的国企干部,根本没有可能有几个亿的身家,他拿什么MBO?就只能拿公司的公款,或者是坐以待毙,或者是孤注一掷,郑俊怀选择了后者。

从这个意义上说,在国内资本市场仍是一片荒原、金融工具奇缺的大形势下,中国的企业家们为了获得自身的生存和发展,无论是以企业的所有权为代价,助力跨国资本完成在中国的垄断布局的牛根生,还是以公司公款进行MBO的郑俊怀之间的博弈,没有胜者。而这才是中国企业家今天最大的悲哀。

案例七:

高盛和鼎晖投资接手双汇国有股权[5]

双汇吊足了外界的胃口。从传闻到3月3日挂牌交易,再到三番五次公告,双汇集团国有股权转让终于在4月28日揭晓。双汇发展(000895)公告称,美国高盛集团、鼎晖中国成长基金Ⅱ授权、并代表上述两公司参与投标的香港罗特克斯有限公司中标,中标价格为20.1亿元人民币。

由于上述两大买家持有双汇集团在中国最大的竞争对手江苏雨润超过10%的股份,“这有同业竞争的嫌疑”。招商证券分析师朱卫华表示,该结果有点出乎之前的预测。

与此同时,4月24日,双汇发展第二大股东漯河海宇也称要将其所持有的公司25%股权转让给战略投资者。“如果股权转让给一个战略投资者,可能更方便MBO。”一位分析师称。

一、买家现身

双汇集团曾经提出在“十一五”末,肉制品产量进入世界前三强,销售收入达到500亿元的目标。初步测算,双汇今后5年要为此投入100亿元。这么一大笔钱从哪儿来?漯河市国资委主任杜广全说:“最好的办法是引进国际战略投资者。”

这个思路体现在北京产权交易所发布的产权转让公告上。今年3月3日,漯河市国资委将其持有的100%双汇集团股份,以10亿元人民币的底价在北京市产权交易所挂牌转让。由于双汇集团拥有双汇发展((000895)35.715%股份,双汇发展随后停牌。

漯河市国资委对双汇集团受让方提出多达13条要求。包括受让方必须“是国际知名的产业投资基金集团或产业投资企业”,“具有全球性投资经验和网络”;意向受让方须承诺在受让标的企业之后对职工作出妥善安置,保持原管理团队的基本稳定等。

招商证券分析师朱卫华认为,漯河市国资委提出的上述要求带有很强的倾向性,“符合条件、有资格购买的只能是国际投资银行,国内外食品企业或其他有实力的企业集团则被强制排除在外。买家很可能就是传言中的几家境外投资机构”。也就是JP Morgan Partners、美国国际集团(AIG)等私人股本集团以及新加坡淡马锡(Temasek)等。

同业竞争是高盛集团和鼎晖投资在竞标者中处于劣势的最大原因。目前,它们持有雨润股份超过10%,占有雨润董事会12个席位中的两席。江苏雨润从事肉类加工,是双汇在中国的最大竞争对手。2005年10月在香港上市。高盛持股比例为6.75%,鼎晖投资持股3.65%。

就在双汇集团国有股权转让进行到关键阶段时,雨润集团突然北上漯河,与双汇集团家门口的另一竞争对手北徐集团谋求建立深度合作关系,并宣布将向后者投资3亿元。

“两者难免会竞争。”朱卫华对此深表意外。

另一个意外是,双汇发展的第二大非流通股股东漯河海宇也声称要全盘转让所持的25%股份。2003年6月,双汇集团以3.5亿元将其在双汇发展的8559.25万国有股转让给海宇公司,使后者的持股比例高达25%。此后双汇发展又在其现金总流量净额为负值的情况下,连续两年大比例分红,海宇因此被外界怀疑为双汇高管“代言人”。

武汉新兰德证券分析师余凯表示,海外基金在重组国内企业时,一般只注重投资收益,很少参与企业管理,这为管理层MBO提供了便利。

“虽然尚未公告,但是有可能是一个买家。因为如果买家太多,股权分散不易整合。”一位分析师认为此次二股东转让“其实为日后整合到一个公司提供了便利”。

双汇集团和海宇投资合计持有双汇发展52.858%股权。如果双汇集团和海宇的股份都转让给同一战略投资者,该战略投资者在双汇发展中可保持绝对的控股地位。

二、双汇该卖多少钱

双汇国有产权的交易价格最终为20.1亿元,高出底价10亿元。“我觉得还有些低估。”长期研究双汇的业绩的招商证券分析师朱卫华说,按照3月3日双汇停牌时的18.48元的股价计算,双汇发展1.8亿股的市值高达33亿多元。承担10送2对价后,市值也达到29亿元,即便是股改方案最终变更为10送2.5,市值仍达到27亿元。

双汇发展一直被中金国际、国泰君安以及国都证券等在内的众多投资机构推崇。该公司近三年主营业务复合增长率高达46%,净利润复合增长率达到22%。现阶段农村消费已成为猪肉行业整体增长的重要推进因素,双汇发展有望进入新一轮的快速增长周期。

漯河的财政被称做“猪肉财政”,全市税收一半来自于双汇。2005年,其销售收入达到201亿元,是河南仅有的几家销售收入过200亿元的企业。

对这家龙头企业,市里给予了足够的重视。“借股改实现改制。”漯河市国资委主任杜广全这样解释双汇国有股转让一事。而漯河市国资委主任、副主任一行从4月中开始就待在北京产权交易所。

今年1月19日,英国《金融时报》综合双汇的身价与美国国际集团、JP Morgan Partners及新加坡淡马锡等国际财团的实力,给出了双汇出让交易额将在8亿美元左右的判断。

双汇集团总经济师杜俊甫则给出了不同的说法。他表示,一般人理解双汇集团,是双汇旗下70多家企业的联合体,或者叫做双汇系,包括集团参股、控股、合资和管理的企业,双汇系全部的资产是60多亿元,去年销售收入加在一起是201亿元。

而这次出售国资的双汇集团公司,全称叫双汇实业集团有限公司。双汇实业集团公司的全部资产是21亿多元,净资产是5.7亿多元。如是计算,5.7亿多元的净资产,报价10亿元,溢价了75%。

“根据双汇集团提供的资料,双汇集团非上市资产大多亏损。但是亏损并不意味着没有价值。”朱卫华分析。“对高盛鼎晖而言,应该是比较合算的买卖。”

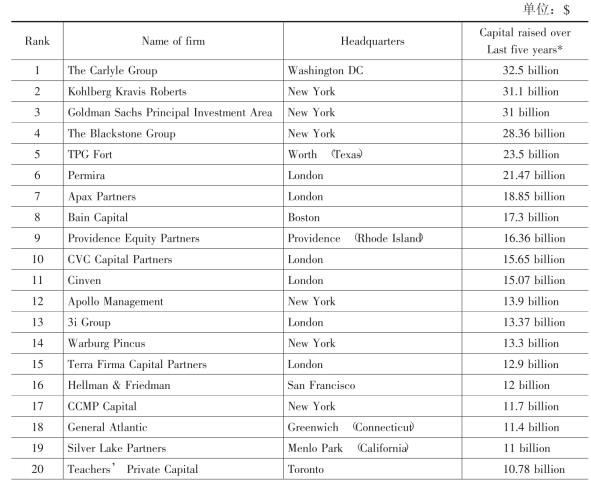

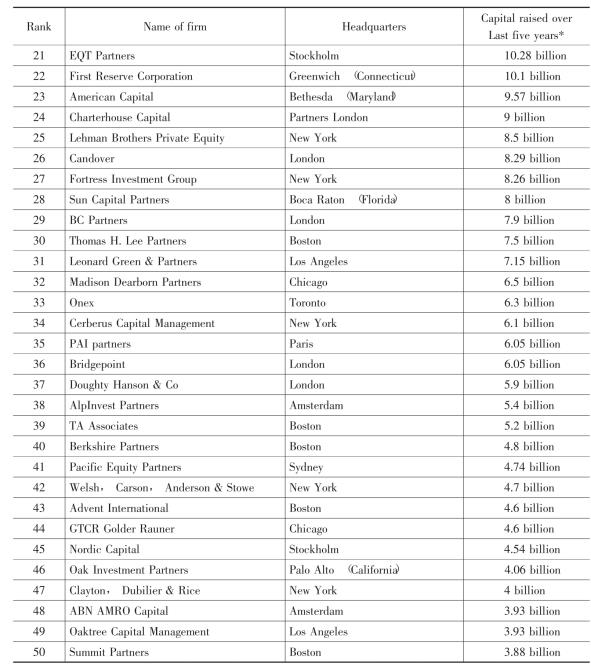

本篇附录:全球最大的50家PE公司名单

按2002~2006年募集资本总额排名的全球50家最大PE

续表

注:募集资本均按当期汇率换算成美元。

资料来源:私人股权国际(Private Equity International)。

推荐阅读:

张晓洁:《金融风暴冲击令PE面临洗牌中国仍是私募投资乐土》,《IT经理世界》,投资中国网,2009-2-20。

【注释】

[1]《21世纪经济报道》,《投资中国》,2008-7-23。

[2]吴敏,人民网,2006-6-23。

[3]《经济观察报》,搜狐网,2006-9-25。

[4]《中华工商时报》,人大经济论坛,2009-2-13。

[5]《经济观察报》,搜狐网,2006-4-30。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。