四、黄金市场交易方式

黄金是一种特殊的商品,它既有和大多数其他商品一样能被生产出来和消费掉的特性,又因为它可以长期储存而不变质、易于分割和整合而成为货币,从而具有金融特性。因而它的交易也最复杂、最具特色。

经过多年的发展,国际黄金市场已经具有了多种多样的交易方式,目的都是最终为客户提供最方便有效的途径满足其不同的需要。既使需要买入黄金的客户在所需要的时间地点得到所需数量的黄金,又使需要卖出黄金的客户也可以选择对自己最有利的时间和方式成交;既可以像货币一样为长期持有黄金者提供储蓄使其从中获取收益,也可以为加工者、投机者等不同对象提供任意时间长短而方便的租赁、借贷,等等。下面介绍黄金市场中主要的几种交易方式。

(一)现货(即期)黄金交易(Spot Gold Transaction)

最普通的黄金市场交易方式自然是现货交易,不过并非像我们通常所说的一手交钱,一手交货,一般要求在1~2个工作日内完成交割手续。现货黄金交易是黄金市场中最基本的交易,也是其他各种交易的基础。

国际市场中最重要的现货黄金交易,就是伦敦黄金协会的会员间的现货交易,这种现货交易以伦敦黄金市场认证金锭(London Good Delivery)为基础,以伦敦金银交割(London Bullion Clearing)进行结算,通常被称做伦敦金或者伦敦本地金(Loco London)。由于伦敦金开发得早,世界上各个主要的黄金交易参与者都在伦敦金银市场协会拥有席位,他们之间的交易大都使用伦敦金银交割结算。所以虽然目前伦敦黄金市场的交易量几乎在逐年下降,但仍旧是世界上最重要的现货市场,它占了全世界黄金现货交易的很大部分。

伦敦黄金市场的交易是一种无形市场交易,也就是说,并不存在一个伦敦黄金市场的交易场所,交易主要是在各大金商之间,客户和金商之间一对一单独完成的,所以被称为场外交易市场。交易通常在交易日当天之后的两个工作日内完成结算和交割。

伦敦金交易的单位是金衡盎司纯金,而与金锭的纯度无关。货币单位通常使用美元,不过其他货币的金价也可得到,但我们通常所说的国际金价,都是指美元金价。虽然用于交割的标准金锭必须达到995的纯度,但是参加交易时需用金锭的重量乘以其纯度,得到纯金的含量,才是交易中的黄金重量。

由于许多交易者并不在交易后把黄金提走,所以伦敦黄金交割的账户分为指定账户和非指定账户。指定账户是用来提金的,账户中的金锭都标明了号码、重量、纯度等,所以这些金锭是属于客户的,一般来说不会出现负值。而非指定账户则只标明其所拥有的纯金的数量,以便随时参加交易。其账户中的正数表示拥有黄金,负数则表示亏欠黄金。

当然,交易商可以根据客户的要求在世界上任何地点提供各种重量、规格、纯度和符合其他要求的金锭,只不过价格就必须另外商定了。

我们通常所说的国际金价主要就是指伦敦黄金市场中的成交价。伦敦黄金市场每天早晨从悉尼、东京开始交易,随后有香港、苏黎世、伦敦等,最后在纽约收市。该价格同时使用于几个地方,因而我们叫它环球金价,或者就称为国际金价。相比之下,其他的黄金市场中的现货交易的范围就要小得多,其价格与伦敦金的价格也会有所差别。

伦敦市场的黄金现货交易主要有两种方式,一是通过做市商在市场营业期间提供的双向报价即买价和卖价进行,一是通过在交易日上下午的定盘价方式进行。定盘价买入和卖出只有一个价格,只是在成交时买方需交一些手续费,很多人都愿意参加定盘交易,所以定盘价在国际市场上有很大的影响。

我们可以把市场上的参与者大致分成两类:

一类是大部分时间站在市场之外的黄金供应者和需求者。供应者手中持有黄金,他们到市场上来,是为了用手中的黄金换成货币以做他用。需求者手中持有货币,他们到市场中来,是为了用手中的货币换成黄金用于加工成其他产品,如首饰,或是为了投资而持有它。

另一类是大部分时间都待在市场中的交易商和投机商。交易商手中同时持有黄金和货币,不断地用黄金换成货币,又用货币换成黄金,他们是市场的中间人,通过不断的买卖差价获取利润。投机商则同样手中同时持有黄金和货币,不断地用黄金换成货币,又用货币换成黄金,利用市场波动获利,同时承担因此而带来的风险,由于他们的存在使市场保持活跃。

供应者和需求者之间并没有绝对的界限,例如,生产商虽然用矿山生产出来的黄金供应市场,但是在金价上涨时也会回购黄金而成为市场上的需求者。

在黄金现货交易中,当客户作为供应者出售黄金时,交易商从客户手中买入黄金,使手中持有的黄金头寸增加,同时减少了货币头寸。而当客户作为需求者购买黄金时,交易商把黄金出售给客户,减少了手中的黄金头寸,同时使手中持有的货币头寸增加。

(二)远期黄金交易(gold forward transaction)

远期交易是从现货交易发展来的,过去在谷物交易中,因为每年收成难于提前确定,收成好了可能卖不上价钱,收成不好也可能买不到,于是就发展了远期交易,由买主提前向生产者交一定数量的定金,到谷物成熟后时则由买主按照预先规定好的价格收购。

如今矿山出售黄金时大都采用远期方式,并不是等黄金生产出来后再拿去卖,而是提前卖掉,因为这样可以把所得到的资金用于再生产,或者做其他再投资。

远期黄金交易是指在现在达成的在未来某个时候进行结算和交割的交易。采用远期交易的主要是对可能出现的不利价格走势寻求保护的生产者。

在单纯的黄金远期交易中,交易商为避免风险,通常要调整手中仓位。当客户要购买远期时,交易商就从资金市场上借入美元,在黄金市场上买入现货黄金。然后把得到的黄金拿到借贷市场上出借,获取借贷收益。在到期时把黄金取回,卖给客户。在此期间,交易商手中的黄金头寸增加,而货币头寸减少。在交易结束后,交易商减少黄金头寸,增加了货币头寸。

在这个交易中,交易商的交易成本是购买现货黄金的成本加上这段时间内因交易融资所支付的利息减去出借黄金产生的收益。

市场上的远期交易报价通常以远期利率形式报出,也就是现货黄金的价格加上这段时期的利息。例如,交易商为3个月期的远期黄金报价5.5%~5.75%,表示远期黄金的价格比现货黄金的价格高出5.5%(买入)到5.75%(卖出),其中现货黄金的价格按市场报价取中间值,例如,现货黄金的价格是582.25(买价)和582.75(卖价),中间价是582.50,一年的天数按照360天计算。

计算利息的方法如下:

$ 582.50×90/360×5.5%=$ 8.01

则3个月的远期价格为:

$ 582.50+$ 8.01=$ 590.51

用公式表示就是:

远期利息=现货金价格×天数/360×远期利率

远期价格=现货金价格+远期利息

(三)黄金存贷交易(gold loan transaction)

世界上已经生产出来的黄金中有很大一部分被人长期保存,作为储备或者投资。特别是各国央行持有近3万吨黄金。这些黄金如果仅仅放在仓库里,既要支付保管费又不能产生任何收益。所以他们就把这些黄金借给别人用,这些人则要付一定费用,这种借贷活动通常通过商业银行进行,和普通货币借贷的关系是一样的,我们称其为黄金的寄存和借贷。这种交易被称之为存贷交易或者租赁交易,相关的利率被称做贷金利率(lease rate)。

贷金市场上的出借者主要是各国的中央银行和其他长期持有者,借入者则主要是做对冲以寻求套期保值的生产商、在市场上寻求短期差价的投机商和为节省资金回避风险而借入黄金的加工商、销售商。

市场上支付黄金的借贷利息用盎司来计算,如果是短期借贷,通常用美元支付,其价格基础是在借贷交易开始时协商好的金属美元价格,因此其利息等于:

B×R÷100×d÷360×P

其中:B=金锭的盎司数

R=贷金利率

d=天数

P=为计算利率而达成的黄金价格

当期限超过一年时,利息通常按年以金属支付,支付的单位是盎司。因此这样的交易计算公式是:

B×R÷100×d÷360=到期要偿付的以金属盎司为单位的利息

(四)黄金掉期交易(gold swap transaction)

黄金存贷时存入的一方能每年得到利息,但收益比较低。如果希望在贷出的同时得到一笔货币做他用,到期时再赎回来,类似于到典当行里当出去的做法,这就是掉期。掉期也可以理解为一个现货交易和一个远期交易的合成,对贷方来说,即卖出现货合约买入远期合约,对借方来说,即买入现货合约卖出远期合约。当然也可以是在两个远期交易合约之间掉期,但两个交易的到期时间不同。

如前面所述,掉期利率是从通过提供基础交易的交易商所发生的成本中得出的。例如,客户是远期的购买者,交易商的成本是为购入现货金属而借入货币直至远期交易日的融资成本,减去贷出金属直至远期交易日所得的利息。决定远期交易中利率高低的主要因素是黄金的流通量大小,也就是得到所需黄金的难易程度。

远期利率=美元利率-金属借贷利率

传统上贷金利率都比美元利率要低。这就意味着远期价格高于现货价格,这种情况被称为期货溢价。在有的情况下,当进入市场用于租赁的黄金流通量不多时,借入金属的成本可能会超过借入美元的成本。这时远期的价格就会低于现货价格,这种情况叫做现货溢价。

在做远期报价时,如果前面的数字小,如5.50~5.75,则是期货溢价;如果前面的数字大,如5.75~5.50,则是现货溢价。

金属的流通量也就是市场上可用于流通的黄金头寸的多少,是决定贷金利率的主要因素。当市场上有足够的金属用于租赁时,通常会有低的贷金利率和高的期货溢价;而当市场上用于租赁的金属显得紧缺时,就会造成高的贷金利率和低的甚至是负的期货溢价。

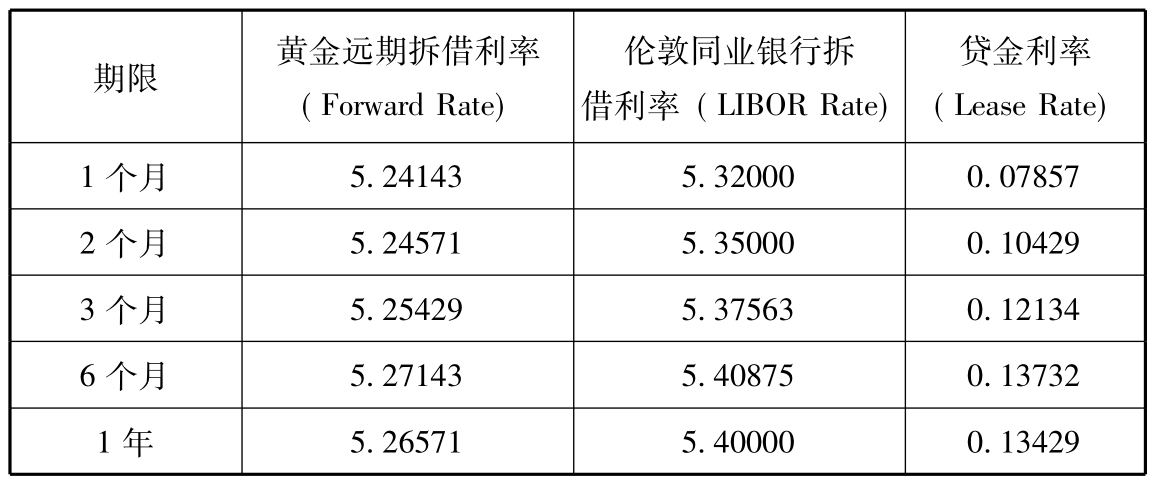

在www.kitco.com网站上我们可以看到1,2,3,6和12个月的贷金利率,例如,2006年10月23日的利率,如表2-1所示。

表2-1 利率表

其中,贷金利率=伦敦同业银行利率-黄金远期拆借利率

由此,我们可以看出金价和利率之间存在的关系:

远期金价=现货金价×(银行利率-贷金利率)

(五)黄金期权交易(gold option transaction)

在远期交易中,有时一方并不愿在一个确定的日期出售或买入,而是希望能在一段时期内选择对自己有利的时间进行,由此演变成了期权。

期权是这样一种交易,购买期权的一方在将来一定时间内有选择是否以事先商定的价格买入(或卖出)一定数量和规格的某种标的物或其合约的权利,而卖方有义务按照规定的条件满足买方未来买卖的要求。买方为获取此权利须向卖方支付一定的费用称做权利金。在黄金市场上的标的物就是黄金。换句话说,期权的买入方在向出售方交付一笔权利金后就在规定的日期或在此之前,有权但不是义务向出售方按照商定的价格出售或者买入规定数量的黄金。

在伦敦黄金市场上,许多会员提供场外交易市场的黄金期权报价,同时交易商也可以通过协商为客户提供包括到期日、价格、权利金、执行方式等各种条件在内而量身定做的期权。而有时客户也会根据需要,愿意在可接受的风险下卖出期权,以获得权利金。

(六)其他交易品种

除了这些交易品种之外,我们还可以看到市场上有一些工具,为人们进行黄金买卖时提供便利,下面介绍几种:

递延账户:这是一种借贷工具,它使资金不多的人可以得到黄金用于市场操作,起到杠杆作用,而且非常灵活。

在这种交易中买方用交付的保证金换取在市场中运作的黄金,但是双方并不进行结算。客户的黄金非指定账户和资金账户上分别根据其借贷状况付出或者得到利息。也就是说,买方得到的不是黄金的所有权,只是使用权,根据黄金用量的多少支付利息;而资金也并未交给对方,只是相当于活期存款,对方因此支付利息。为了避免操作不当导致亏损过量,每天还要对其操作进行结算,看操作的收益如何。如果亏损了,则贷金者须增加保证金。

递延远期合同:在普通的远期合同中,合同到期时双方必须按照规定的价格成交,这样如果金价上涨,高于规定价格,则出售黄金的一方就会遭受损失。而在递延远期合同中,如果到期时金价上涨,高于原先规定的价格,出售黄金的一方有权暂不执行合同,而把合同向后滚动也就是推迟一段时间,同时可以将自己手中的黄金拿到市场上去出售,以获取较高的利润。当然,出售方也不能无限期推迟,而是有一个最后期限,在达到了这个期限之后则无论金价是多高都必须执行合同。

通常这个滚动合同最长年限要看企业的资源、可开采年限和信誉等而定,常见的为5~15年;每一个执行阶段可以3个月或者半年为限。

在第一次签约时,递延远期合同除了有最长年限这个限制之外,和普通远期合同并没有什么区别,而在第一个到期日,如果市场金价高于合同价,企业不进行实际交割,则需要重新修订合同,并支付交易费。新的价格要比原先的执行价高。如果在下一次到期时,市场金价仍高于执行价,则合同可以继续向后滚动。当然,如果在这5~15年的最长期限内金价一直上涨,则期满后企业仍必须按照规定的执行价把黄金出售给买方。

不过金价不大可能在整个期限内一直上涨,所以一旦市场金价低于在此前规定好的执行价,企业就可按照该价格向买方出售黄金,以获得更高的利润。

这种合同的另外一种做法是并不规定交货日期,只是在每个阶段中根据市场情况规定执行价。如果在这个阶段期满时仍未能执行交割,则需再次规定新的执行价,直到合同被执行为止。

这种交易对矿山最为有利,使他们既能规避金价下跌的风险,又不失去在金价上涨时售金得到好处的机会,所以是矿山做对冲时最乐于采用的一种方式。

通常在市场金价低而期货溢价高的时候,企业往往采取较短的滚动期;而在市场金价高而期货溢价低的时候,滚动期限就可能被设定为较长的时间段。

存金和借贷:主要适用于黄金加工商和冶炼厂。

黄金加工商在生产和销售的过程中都需要拥有黄金,如果他们在市场上购买这些黄金,所需的流动资金是从银行贷款取得的,为此他们需要向银行支付利息。而由于贷金的利息通常低于贷款利息,这样做有利于降低借贷成本。而且黄金制品的价格和金价直接相关,加工商贷入黄金,在出售了黄金制品后再去购买黄金用于还贷,这样就可以有效地避免因为汇率或者金价变动而带来的任何风险。

冶炼厂如果有黄金不急于卖出,也可以存在银行里,获取利息。当然这种利率并不高。

远期利率协议和利率掉期协议:这两个利率产品用在黄金借贷的场合。一个远期利率协议通常适用于一段时间,如一年。而利率掉期协议则适用于较长的若干段时间,所以后者可以被看成是一系列的前者之和。

远期利率协议是用在借贷双方都认为当前的利率对自己有利,因而现在就对将来某个时候的利率进行约束。也就是说,签约的借贷双方中,贷方认为当前的贷金利率对自己有利,而希望在将来一段时间内发生借贷时的利率不会再低于目前的水平。而贷方则认为目前的利率已经足够低,希望在将来一段时间内发生借贷时的利率不要再高于目前的水平。

于是签约双方达成一个协议,以双方认为合理的利率作为固定利率,而以未来某个时间协议开始生效时的市场利率作为浮动利率,在协议有效期间内,当两个利率之间出现差额时,借贷虽然仍按市场利率进行,但是由受惠的一方向另一方给予一定的补偿。例如,事先规定好的固定利率是2.5%,如果在发生借贷时的浮动利率是3%,则由贷方给借方补偿;如果在发生借贷时的浮动利率是2%,则由借方给贷方以补偿。补偿的数额是发生借贷的数量乘以固定利率和浮动利率的差额0.5%再乘以贷款的天数除以360。

利率掉期协议适用的场合是贷方希望长期贷出黄金并且保持利率在较高水平,但是又不愿因此承担长期贷出的风险;借方则希望能在较长的时间内控制借入的成本不超过一定的限度。例如,央行往往希望贷金保持较长的时间,但又不希望受到约束,一旦需要用金的时候取不出来。矿山希望得到长期借贷,而通过短期安排可以不至于耗尽自己的信用额度。

借贷双方签署一个长期协议后,把协议全部有效时间分为若干段,然后按照远期利率协议的方法,在每段时间开始的时候重新安排借贷。

例如,借贷双方签署一个借贷5000盎司的3年期的利率掉期协议,把3年分成12个阶段,则每个阶段为3个月,并且规定协议期间内的固定利率为2%。这样假如在某个阶段开始的时候,当时的市场利率是2.3%,则贷方应向借方进行补偿的数额为5000盎司×(2.3%-2%)×1/4=3.75盎司。这个数量还要按照当时的贷金利率贴现后支付。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。