论人民币国际化的两难选择

On the Dilemma of RMB Internationalization

周 宇

[内容提要] 中国依靠引进外资,成功实现了资本转移型经济崛起。尽管从长期来看,中国经济的崛起要求人民币成为国际货币,但是,就短期而言,作为人民币国际化必要条件的资本项目开放,有可能通过对汇率的影响,削弱中国经济崛起的潜力,从而削弱人民币国际化的基础。鉴于这一可能性,中国不得不推后资本项目的开放时间,这一选择必然会延迟人民币国际化进程。以上矛盾构成了中国在经济崛起和人民币国际化问题上面临的两难选择。

以上矛盾也反映在人民银行的人民币国际化政策上。一方面,鉴于经济崛起对人民币国际化的要求,人民银行正在积极推进跨境贸易人民币结算,但是,另一方面,为了保持汇率稳定和顺利推进资本转移型经济崛起,人民银行又不得不严格限制资本项下的人民币交易。这一政策表明中国推进的人民币国际化战略是渐进式、局部国际化战略,这一战略决定了人民币国际化是一个渐进的过程。

本文的问题是:为什么中国货币的崛起明显慢于经济崛起?中国已经成为全球第二大经济体,但是人民币远未成为国际货币。本文将从经济发展模式这一视角,探讨中国货币崛起明显滞后于经济崛起的原因。

一、经济崛起模式对人民币国际化的影响

为了分析不同种类经济崛起对本币国际化的影响,本文将经济崛起分为两种模式,即资本积累型崛起和资本转移型崛起。前者是指依靠本国资本积累实现的崛起,这类崛起具有渐进的特点。英国、美国、日本和德国都属于这类崛起。后者是指依靠吸引外资实现的崛起,与前一类崛起相比,这类崛起具有速成的特点,21世纪的中国属于这一类型的崛起。

早期的大国经济崛起主要依赖本国资本的积累。进入21世纪后,在全球化大背景下,经济崛起模式发生了根本性变化,新兴市场国家可以通过资本要素的转移,实现经济崛起,这一模式突破了资本积累型崛起在资本积累速度上的极限,从而大幅度缩短了经济崛起的时间。

在全球化时代,中国之所以能够实现经济崛起是因为发达国家的非对称性要素开放为中国利用外资提供了有利条件。市场经济的基点是利润最大化,在生产要素可以自由移动的条件下,发达国家高劳动生产率与发展中国家低劳动力成本的结合是实现利润最大化的最佳途径。如果生产要素实现全方位开放,这一结合可以同时在发达国家和发展中国家实现。然而,由于发达国家实行的是非对称性要素开放,即仅仅开放了资本移动,并没有开放劳动力市场。受这一因素的影响,发展中国家的廉价劳动力无法自由进入发达国家,因此发达国家高劳动生产率与发展中国家低劳动力成本的结合只能在发展中国家进行。换句话说,为了实现利润最大化的经营目标,发达国家企业只能将工厂转移到中国等拥有低劳动力成本的新兴市场国家。发达国家企业将生产转移到新兴市场国家意味着把部分国内生产总值转移到这些国家,这一转移必然会引起发达国家国内生产总值增长速度的下降和新兴市场国家国内生产总值增长速度的上升,这一结果意味着中国等新兴市场国家在短期内实现快速经济崛起成为了可能。

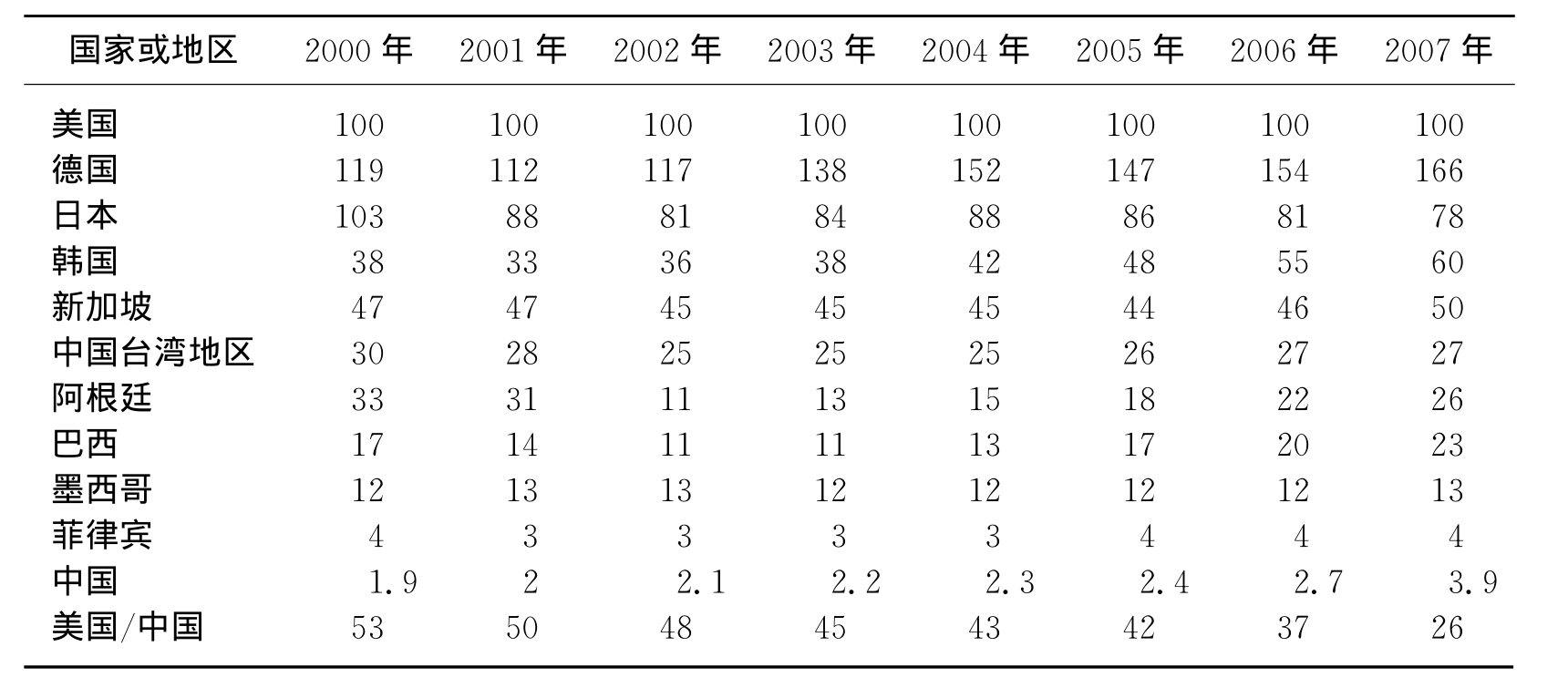

在新兴市场国家的经济崛起中,中国拥有非常特殊的竞争优势,如表1所示,在21世纪初期,中国制造业的工资普遍低于其他新兴市场国家。2000年,美国的工资是中国的53倍,2007年尽管缩小到26倍,但是,与其他新兴市场国家相比,中国仍具有明显的低工资竞争优势。这一优势意味着中国可以更多地利用外资加快经济崛起的速度。

在短时间内快速实现经济崛起固然是一件好事,但是从对货币的影响来看,资本转移型发展模式增加了在短时间内实现货币崛起的难度。换句话说,这一发展模式有可能拉大经济崛起与货币崛起之间的时间跨度,从而使货币崛起的时间大幅度滞后于经济崛起。之所以会出现这种情况是因为资本转移型经济崛起与本币国际化之间存在着此消彼长的矛盾关系,即有助于实现资本转移型经济崛起的政策会妨碍本币成为国际货币,相反,有助于本币国际化的政策会削弱资本转移型经济崛起的基础。

表1 全球制造业工资指数比较(美国为100)

资料来源:美国商务部网站。中国2000年、2001年和2007年的数据由作者推算。

一般来说,一国经济崛起有助于推动其货币国际化进程,正因为如此,在两者的关系上,人们通常认为本币国际化需要以经济崛起为先决条件。但是,在资本转移型经济崛起模式下,情况并非完全如此。尽管从长期来看,经济崛起有助于推动货币国际化,然而,就短期而言,有助于推进资本转移型经济崛起的政策并非完全有利于推进货币国际化进程。从中国的情况来看,推进资本转移型经济崛起的前提条件是保持低工资竞争优势,这是中国吸引外资的基本条件之一。为此,中国需要保持汇率稳定。为了保持汇率稳定,中国又需要保持对资本项目的管理,而资本项目管理是妨碍人民币国际化的主要障碍之一。(108)

中国之所以需要保持汇率稳定是因为汇率会影响到以美元计价的工资水平。通常跨国公司根据美元计价工资衡量世界各国劳动力成本的高低和进行全球生产布局。美元工资可以用下式表示:

![]()

美元计价工资Wcd的高低取决于以下两个因素:其一,本币工资Wcr。本币工资的上升会引起美元计价工资的上升;其二,汇率水平R(直接标价法)。本币升值,即R值的下降会导致美元计价工资的上升。由此可见,汇率是影响中国劳动力成本变化的决定性因素之一。

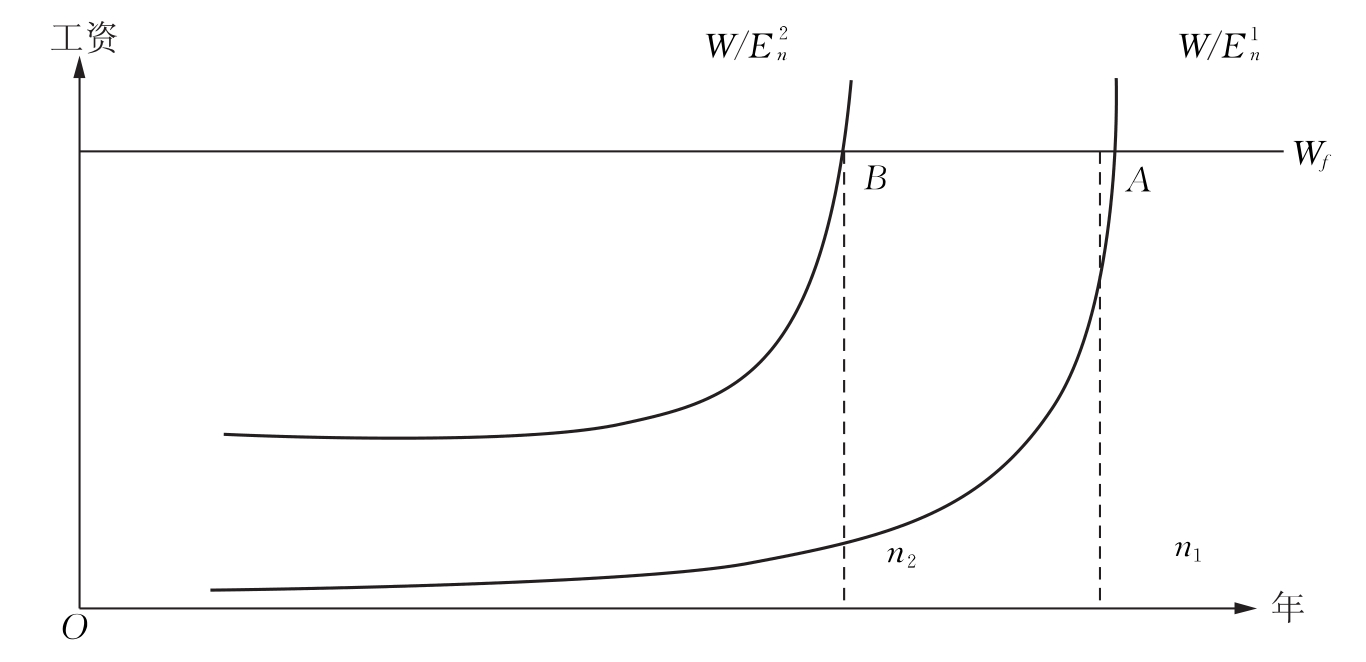

图1 人民币升值对经济崛起的长期影响

图1反映了人民币升值对中国经济崛起的影响。图1的纵轴是美元计价工资水平,横轴是中国美元计价工资接近国际工资水平所需要的年限,也是中国实现高速经济增长的年限。W f是发达国家的美元计价工资水平。当美元兑人民币汇率从E1n升值到E 2n时,中国的美元工资曲线从W/E1n转移到W/E2n,国内工资收敛于国际工资水平的交点从A点转移到B点,高速经济增长的年限从n1缩短到n2。以上分析表明人民币升值会使高速经济增长的期限相对缩短。因此,汇率水平是决定资本转移型经济崛起是否能够持续的基本条件之一。(109)

另外,从三元悖论的视角来看,为了保持汇率稳定,中国必须保持适度的资本项目管理。三元悖论是指一个国家在货币政策独立性、汇率稳定和资本自由移动三项目标中,只能拥有两项目标。对中国这样的经济大国而言,货币政策的独立性要远远比其他两个目标重要。另外,如前文所述,资本转移型经济崛起要求中国保持汇率稳定,在这种情况下,中国只能保留资本项目管理。这一选择意味着中国只能推进渐进式人民币国际化战略。

通过以上分析,我们可以看到,尽管从长期来看,中国经济的崛起会形成人民币国际化的动力,但是,作为货币国际化必要条件的资本项目开放,有可能通过对汇率的影响,削弱中国经济崛起的潜力,从而削弱人民币国际化的基础。鉴于这一可能性,中国不得不延缓资本项目的开放时间,这一选择必然会延迟人民币国际化进程。以上矛盾构成了中国在经济崛起和人民币国际化问题上面临的两难选择。

面对资本转移型经济崛起与人民币国际化之间的矛盾,中国有三个可供选择的对策:其一,全面禁止人民币国际化;其二,在维持资本项目管理的前期下,谨慎推进局部人民币国际化;其三,在实现资本项目开放的同时,全面推进人民币国际化。从中国的现实来看,以上选择代表了不同时期的三种选择。在2009年以前,我国几乎全面禁止人民币的跨境使用。(110)2009年以后,随着跨境贸易人民币结算的出台,中国进入局部国际化阶段。未来在中国经济追赶期结束后,人民币将会步入全方位国际化阶段。

二、人民币国际化的三大矛盾

以上我们讨论了中国在推进人民币国际化进程中面临的两难选择。这一两难选择又进一步延伸为以下三个方面的矛盾:

(一)快速经济崛起与网络外部性缺失之间的矛盾

资本转移型经济崛起的优势之一是可以通过维持高速经济增长在短时期内快速提升本国的经济实力。但是,在本币国际化方面,这一经济崛起模式存在明显的缺陷,其缺陷之一是货币网络外部性的缺失。(111)

在一国货币的国际化进程中,经济规模和网络外部性是影响其国际地位的两大决定性因素,但是两者发挥影响的侧重点有所不同。经济规模决定了货币地位的变化方向,而网络外部性决定了其变化速度。观察国际货币的沉浮,我们不难发现,一国经济的崛起早晚会引起其货币的崛起,而一国经济的衰落必然会导致其货币的衰落。这一现象反映了经济实力对货币实力的影响。

然而,除了这一现象外,我们还能观察到另一个重要现象,即货币崛起和衰落的速度要远远慢于经济崛起和衰落的速度,网络外部性是影响这一差异的决定性因素之一。在传统的资本积累型大国经济崛起中,受网络外部性的影响,后起经济大国货币的崛起通常要晚于其经济崛起,这是因为与经济崛起相比,货币网络外部性的形成需要花费更长的时间。从美元崛起的历史来看,早在19世纪70年代,美国经济规模就已经超越英国,但是,美元超越英镑成为全球主导性国际货币是在20世纪40年代,相差70年的时间间隔。(112)

与传统的资本积累性崛起相比,中国的资本转移型崛起在形成货币网络外部性方面,面临更多的困难。这些困难表现在以下几个方面:

第一,中国缺乏足够的时间构建全球货币网络,这一状况意味着人民币国际化需要较长的时间。传统的资本积累型崛起是一个渐进的过程,需要花费较长的时间,这一特点为其货币形成较强的网络外部性提供了充足的时间。与以上情况不同,中国的资本转移型崛起具有速成的特点。受此影响,在中国成为经济大国之际,其货币国际网络几乎处于空白状态。这一状况意味着其货币崛起的时间有可能大幅度滞后于其经济崛起。

第二,金融体系的滞后发展会妨碍网络外部性的形成。一国货币网络外部性的优劣在很大程度上取决于其金融体系的成熟程度。一国的金融体系越发达,使用该国货币的交易者就越多,该货币的网络外部性就越强,反之,网络外部性就越弱。举例来说,如果银行部门缺乏风险管理能力,非居民就会回避持有该国货币存款。另外,如果国债市场的流动性较差,外国央行就会回避持有该国货币的外汇储备。此外,金融产品种类的缺乏也会影响非居民持有该国资产的积极性。诸如此类的问题都会妨碍网络外部性的改善。中国经济崛起的速度快于其金融体系发展的速度,受此影响,一方面,经济崛起会成为推动人民币国际化的动力,另一方面,落后的金融体系会通过抑制网络外部性的改善,妨碍人民币国际化程度的提高。

第三,资本项目管理是妨碍网络外部性提高的主要制度障碍。资本项目管理的重要内容之一是限制非居民持有本币资产。然而,如果非居民无法持有本币资产,在全球层面,使用该国货币进行交易的人数就会受到限制,该货币就无法拥有较好的网络外部性。如前所述,为了推进资本转移型经济崛起,中国需要在一定时期内保持对资本项目的管理,这一政策会造成网络外部性的缺失,从而延迟人民币国际化进程。

(二)双顺差与本币输出渠道缺失之间的矛盾

国际货币输出通常有两个渠道:其一是贸易收支逆差输出。美元的输出属于这一渠道。(113)其二,资本收支逆差输出。日元和早期马克的国际化利用了这一渠道。

然而,受资本转移型经济崛起的影响,中国不具有上述两种本币输出渠道。首先,中国的贸易收支为顺差,顺差主要源自加工贸易。这是因为外资企业利用中国的加工贸易为发达国家市场提供商品供应,而加工贸易就其性质而言,必然会出现顺差。以下公式反映了加工贸易的这一特性:

加工贸易收支=加工贸易出口-加工贸易进口

=(加工原材料进口+加工费)-加工原材料进口

=加工费

获得加工费是加工贸易进行的前提条件,因此上式中的加工费必然是正数,这意味着加工贸易必然出现顺差。

另外,为了保持汇率稳定,人民银行一直延续了买入外汇的市场干预,受此影响,本来应该转化为对外投资的外汇收入几乎都转化为外汇储备,这一状况抑制了资本项目下的对外投资。另外,由于对内投资超过了对外投资规模,中国长期持续了资本收支顺差格局。

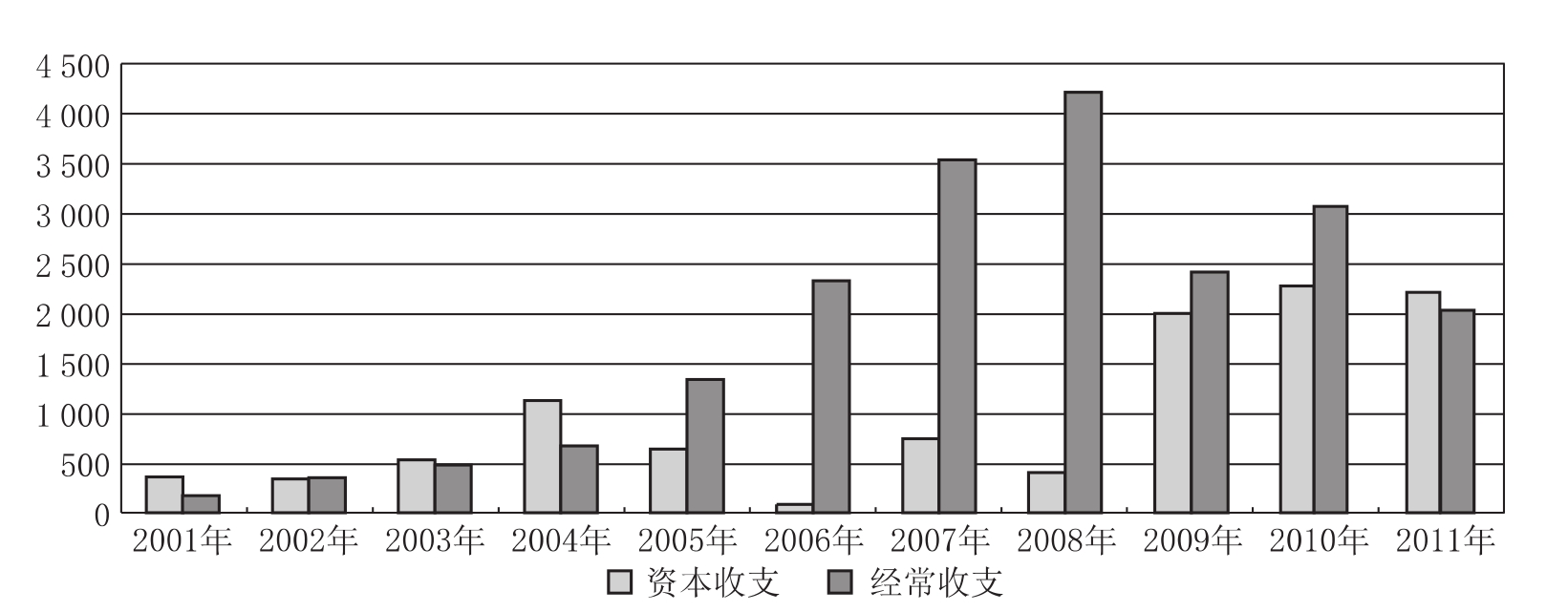

图2 中国的经常收支和资本收支(亿美元)

资料来源:国家外汇管理局数据库。

受以上两方面因素的影响,进入21世纪后,中国一直维持了经常收支和资本收支双顺差的格局,图2反映了这一情况。依据国际货币逆差输出理论进行判断,人民币国际化面临输出渠道缺失的不利条件。当前,人民币之所以大量滞留于香港是因为人民币决算主要发生在输出人民币的进口贸易中,而回流人民币的出口结算严重受阻。这一失衡状态主要起因于以人民币升值预期为基础的投机需求,一旦人民币升值预期消失,境外人民币数量有可能出现大幅度下降趋势。

(三)外汇储备大国与储备货币小国之间的矛盾

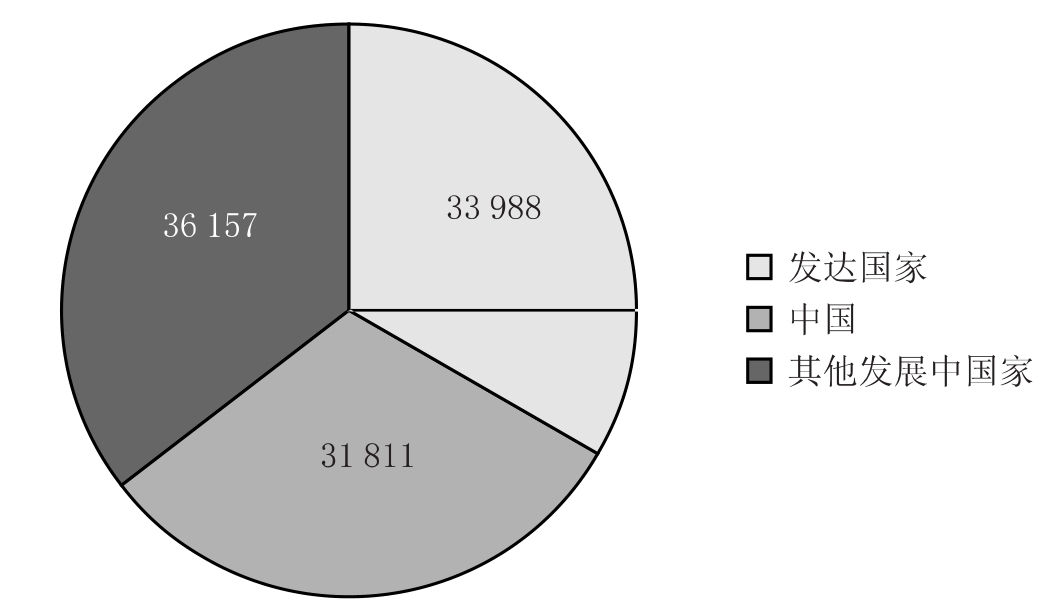

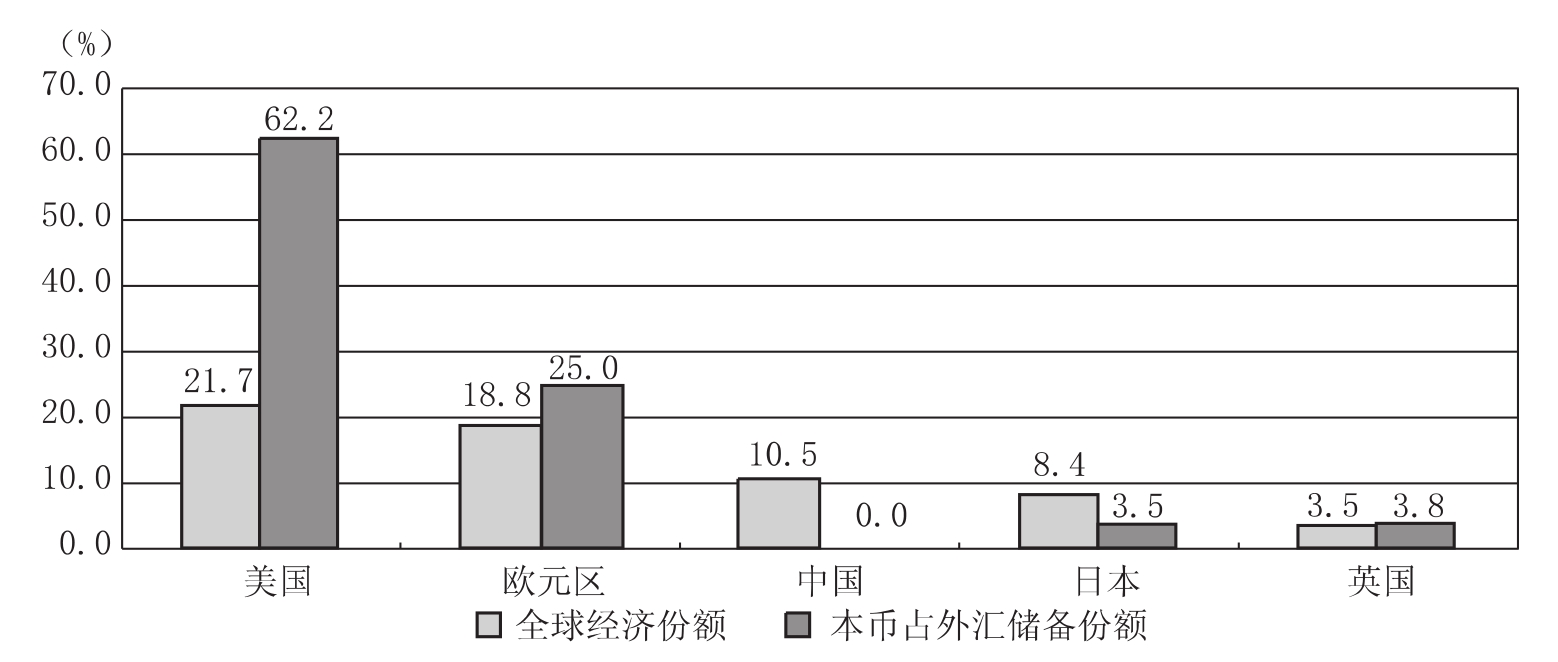

人民币国际化面临的另一矛盾是:一方面中国拥有巨额的外汇储备,另一方面人民币却难以成为国际储备货币。如图3所示,2011年年末,中国的外汇储备高达31 811亿美元,占全球外汇储备的份额接近三分之一。然而,图4的数据显示尽管中国占全球经济的份额超过10%,但是人民币占全球储备资产的份额却接近于零。

图3 全球外汇储备的分布情况(亿美元)

资料来源:IMF数据库。

图4 主要经济体的经济份额和其货币的外汇储备份额(2011年末)

资料来源:根据IMF数据库数据计算。

外汇储备大国与储备货币小国之间的矛盾源自中国保持汇率稳定的努力。即为了推进资本转移型经济崛起,中国需要通过外汇市场干预阻止本币的大幅度升值,这一干预导致了外汇储备过多和人民币难以成为储备货币的矛盾状态,这是造成人民币国际化程度过低的另一重要原因。

如前所述,中国的资本转移型经济崛起助长了贸易收支顺差,而贸易收支顺差又助长了本币升值压力。过快和过度的本币升值会妨碍资本转移型经济崛起。鉴于以上风险,为了避免本币升值,央行大量买入外币,这一干预造成了外汇储备的过度积累;此外,央行严格限制外国政府购买人民币国债,这一政策使人民币几乎无法发挥国际储备货币的职能。正是受这一因素的影响,即使在中国成为全球第二大经济大国后,人民币占全球外汇储备的比重几乎为零。

2009年以来,作为资本项目下人民币国际化的试点,中国人民银行批准个别国家中央银行可以在规定金额内购买中国国债,但是这类措施更多带有象征性意义。至今为止,中国人民银行没有公布这方面的数据。从相关信息可以判断,其规模非常有限,不足以大幅度提高人民币的国际化程度。由此可见,人民币短期内无法成为储备货币的主要原因并不是外国央行不愿意购买人民币国债,而是人民银行严格限制外国央行购买人民币国债。资本转移型经济崛起决定了中国必须采取措施限制人民币的大幅度升值,为此,人民银行有必要限制非居民购买人民币资产。这一政策是妨碍人民币成为国际货币的重要障碍之一。

三、基于两难选择的人民币国际化战略

中国在经济崛起和人民币国际化问题上面临着两难选择,推进资本转移型崛起的战略目标要求我国维持适度的资本项目管理,而人民币国际化要求全面开放资本项目。如何处理这一矛盾关系到人民币国际化的成败。在这一问题上,我国应该坚持以下原则:

(一)人民币国际化应该服从于经济崛起战略

从长期来看,中国经济崛起有助于推动人民币国际化进程,但是从短期来看,有助于人民币国际化的资本项目开放有可能削弱政府维持汇率稳定的能力,从而削弱资本转移型经济崛起的潜力。鉴于中国经济崛起与人民币国际化之间的矛盾,中国必须在两者之间作出选择。无论以什么标准进行比较,经济崛起的优先度都要高于人民币国际化。因此人民币国际化战略必须服从中国经济崛起的大战略。为了顺利推进资本转移型经济崛起,中国要逐步开放资本项目,这一选择意味着中国只能实施渐进式人民币国际化战略。

鉴于以上判断,人民币国际化是否成功并非取决于其进展速度,而是取决于其对汇率、进而对中国经济崛起进程的影响。如果以这一标准衡量,当前的人民币国际化现状明显存在一定的问题。自从2009年以来,跨境贸易人民币结算规模迅速扩张,但是,从进出口结构来看,该业务的80%集中于进口业务,只有20%用于出口业务。用人民币替代美元支付进口货款会减少美元的流出,因而会起到助长人民币升值压力的作用。反之,用人民币进行出口结算可以减少美元流入,因而有助于缓解人民币升值压力。鉴于对进出口的不同影响,当前以进口贸易为主导的跨境贸易人民币结算实际上助长了人民币升值压力,这一状况表明人民币国际化对中国经济崛起产生了不利影响。(114)

针对以上问题,有两个可供选择的对策:第一,增加出口人民币结算的比重,实现进出口人民币结算的平衡发展;第二,加强资本项下回流人民币的力度,用人民币对内投资替代美元对内投资,以资本项目下的人民币流入平衡贸易项目下的人民币流出。如果以上两个对策仍无法有效解决问题,那么作为次善的选择,应该限制进口人民币结算的单方面增长。

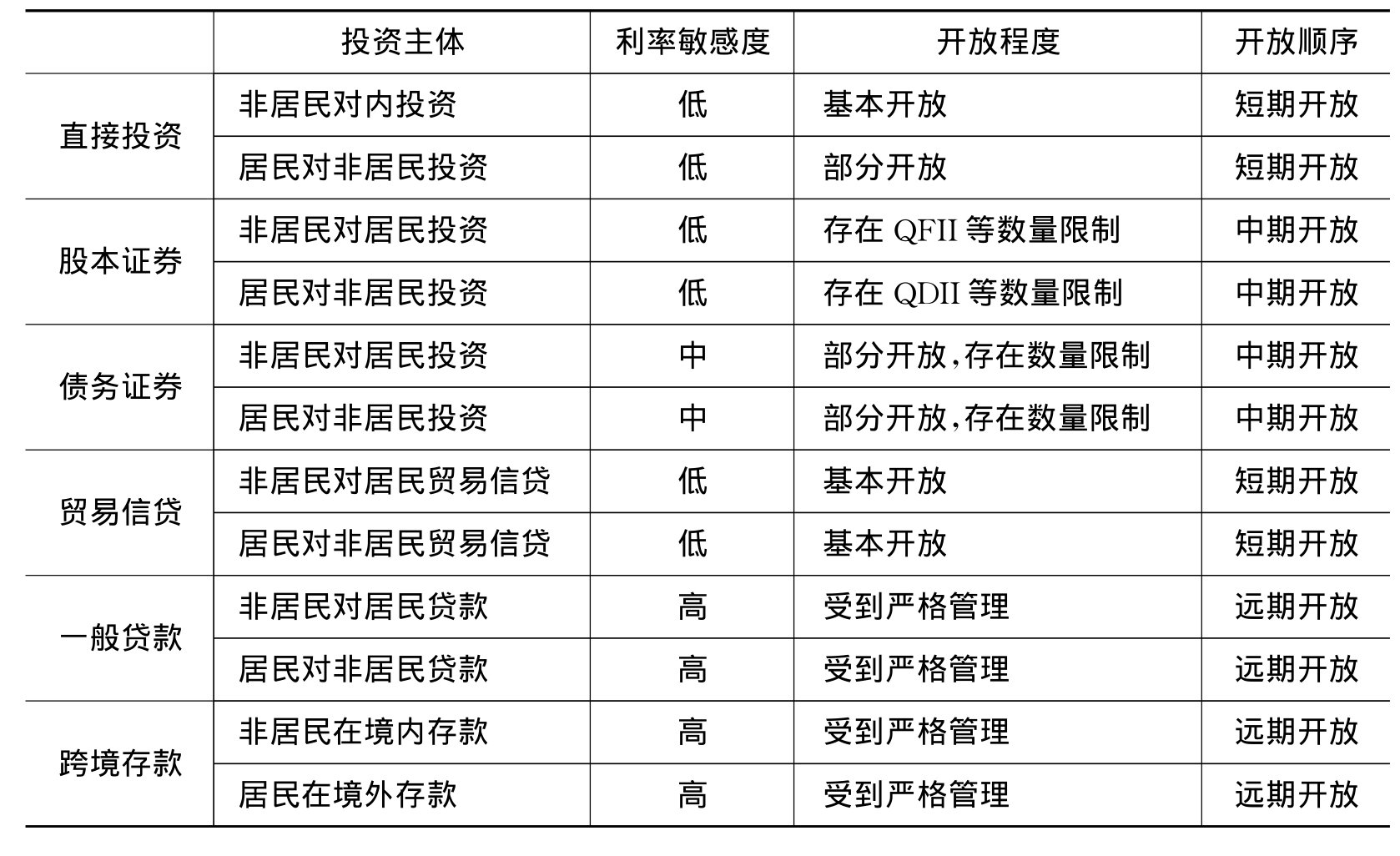

(二)根据利率敏感度开放资本项目

为了维持政府控制汇率的能力,应该根据对利率的敏感程度开放资本项目,以此推进人民币国际化进程,这一开放策略有助于降低人民币国际化对中国经济崛起的不利影响。具体而言,优先开放对利率变动相对顿感的投资项目,这类投资项目不会因为利率的变动而引发大规模的资本流入和流出,因而,有助于避免汇率的大起大落。延迟开放对利率敏感的投资项目,这类投资项目容易引起套利资本的大进大出,从而引起汇率的过度波动。

从三元悖论的视角来看,如果为了推进人民币国际化而开放资本项目,政府就必须在货币政策独立性和汇率稳定之间作出选择。这是因为在保持汇率稳定的情况下,政府无法有效实施货币政策。例如,如果央行通过减少货币供应量提高利率,套利资本的流入会引起货币供应量的增加和利率的下降,从而使货币供应量和利率回到初始水平。在这种情况下,为了保持货币政策的独立性,央行就必须放弃维持汇率稳定的努力。

然而,如果政府为了人民币国际化而优先开放对利率反应顿感的资本项目,套利资本的流动将会受到控制,政府在维持货币政策独立性的同时,可以继续拥有保持汇率稳定的能力。因此这一开放策略不仅有助于推进人民币国际化进程,而且还有助于将资本项目开放对汇率的负面影响控制在最低程度。

表2反映了不同资本项目对利率的不同敏感程度。直接投资和贸易信贷的发生主要基于实体经济的需要,因此,这部分资本流动对利率变动的敏感程度相对较低,而且其投机性较小,可以优先开放这部分资本项目。股本证券投资尽管对利率的敏感度较低,但是投机性较强,因此可以作为中期开放目标。与股本债券投资的特点相反,债务证券投资,属于固定收益类投资,对利率的敏感度相对较高,但是其投机性相对较低,因此也可以作为中期开放项目。一般贷款和跨境存款业务对利率的敏感度相对较高,用于套利的可能性相对较大,因此,应该把这两项业务作为长期开放目标。

表2 基于利率敏感度的资本项目开放顺序

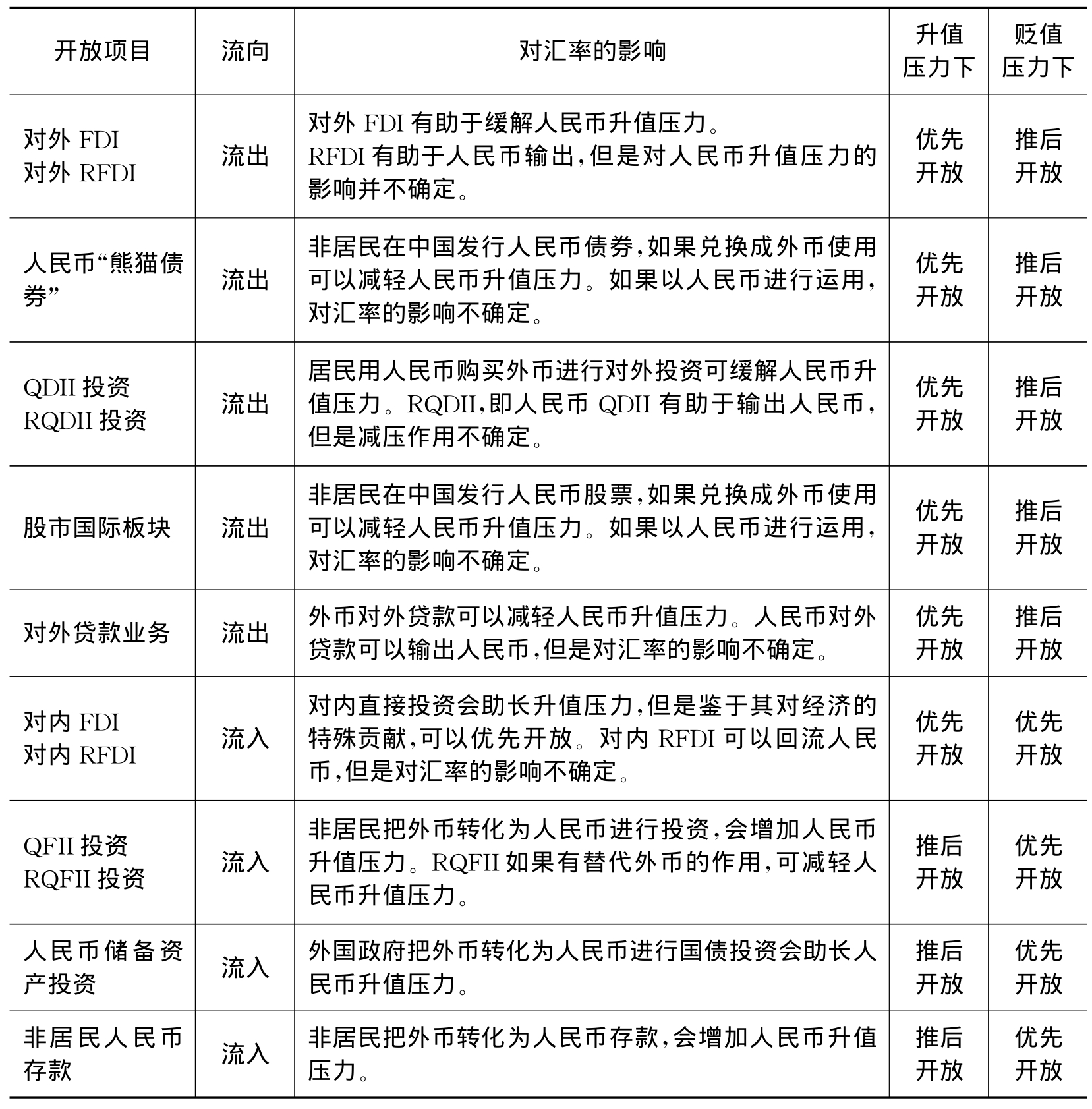

(三)根据汇率影响开放资本项目

人民币国际化的主要困境之一是:一旦开放资本项目,大量热钱流入有可能助长人民币升值压力,从而削弱资本转移型经济崛起的基础。鉴于这一风险,服务于人民币国际化的资本项目开放必须兼顾对汇率的影响,即根据对人民币升值压力影响的大小,有选择地开放资本项目。

表3反映了不同资本项目开放对汇率可能产生的不同影响,其内容可以归纳为以下四种类型:

第一,外币对外投资。此类投资可以引起外汇流出,因此,有助于缓解人民币升值压力,但是无助于人民币输出。为了缓解人民币升值压力,可以优先开放这类投资。如果非居民把通过“熊猫债券”和股市国际版获得的人民币资金兑换成外币使用,这类交易可以缓解人民币升值压力,并将汇率变动风险转嫁给非居民,但是这一交易不具有输出人民币的作用。

表3 兼顾汇率影响的资本项目开放策略

第二,人民币对外投资。这类投资不会引起外汇流出,因此,不具有缓解人民币升值压力的作用。相反,如果作为外币对外投资的替代,会引起外汇资金流出的减少,反而有可能助长升值压力。但是,人民币对外投资可以起到输出人民币的作用。

第三,把外币转换为人民币资产的对内投资。这类投资会引起外汇流入,因此会助长人民币升值压力。在存在人民币升值压力的情况下,应该推迟开放这类投资业务。对这类投资的限制会抑制人民币储备货币功能的发展。另外,尽管对内直接投资属于这一种类,鉴于其对资本转移型经济崛起的巨大贡献,应该优先开放对内直接投资。

第四,用境外人民币进行境内投资。该投资不会引起外汇资金的流入,因此不会助长人民币升值压力。相反,如果是外币对内投资的替代性投资,反而会引起外汇流入的减少,因此,在这种情况下,有助于缓解人民币升值压力。另外,这类投资可以发挥回流人民币的作用,因此有助于推动人民币国际化进程。

从以上分类中,我们可以发现一个非常有趣的现象,即从对汇率的影响来看,第一类和第四类投资,即外币对外投资和境外人民币的对内投资可以起到缓解人民币升值压力的作用,而第二类和第三类投资,即对外人民币投资和对内外币来源的投资有可能助长人民币升值压力,其中,第三类投资的这一影响更为显著。

鉴于以上特点,我国应该优先开放第一类和第四类投资业务,其次开放第二类投资业务。第三类投资会助长人民币升值压力,因此,其开放应该放到最后阶段进行。人民币储备资产投资属于这一种类的投资。

以上开放策略意味着为了稳步推进资本转移型经济崛起,中国不应该急于让人民币成为国际储备货币。这一选择意味着在人民币国际化问题上,我国应该采取渐进式局部国际化战略。

参考文献

Chinn Menzie D.,Jeffrey A.Frankel,“The Euro May Over the Next 15 Years Surpass the Dollar as Leading International Currency”,NBER Working Paper No.13909,2008.

Eichengreen,Barry and Marc Flandreau,“The Rise and Fall of the Dollar,or When Did the Dollar Replace Sterling as the Leading International Currency”,NBER Working Paper No.14154,2008.

Fred,Bergsten,“The Dollar and the Deficits:How Washington Can Prevent the Next Crisis”,Foreign Af fairs,November/December 2009.

Michael P.Dooley,David Folkerts-landau,and Peter Garber,“An Essay on the Revived Bretton Woods system”,NBER Working Paper No.9971,2003.

Robert,Triffin,Gold and the Dollar Crisis,Yale University Press,1960.

何帆:《人民币国际化的现实选择》,《国际经济评论》2009年7—8月。

李扬:《国际货币体系的改革及中国的机遇》,《新金融》2008年第7期。

余永定:《再论人民币国际化》,《国际经济评论》2011年第5期。

周小川:《关于改革国际货币体系的思考》,《中国金融家》2009年第4期。

周宇:《跨境贸易人民币结算:正式启动人民币国际化政策》,《当代世界》2009年第8期。

(作者为上海社会科学院世界经济研究所研究员、博士生导师)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。