5.1.2 逆向选择与信贷配给

信贷配给(Credit Rationing)问题是非对称信息背景下融资理论的经典议题。学术界关于信贷配给生成机制的理论解释有很多,其中以Stiglitz和Weiss(1981)以信贷市场信息不对称为基础所建立的理论模型最具影响力。

当信贷市场上中小企业存在超额资金需求时,银行为了避免逆向选择,不会用提高利率的办法来出清市场,而是在一个低于竞争性均衡利率的水平上对贷款申请者实行配给。主要原因是利率具有正向效应和逆向选择效应。正向选择效应是指银行的收益随着利率的提高而增加,是利率对银行收益的直接影响;逆向选择效应是对潜在借款人的筛选,是利率对银行收益的间接影响。

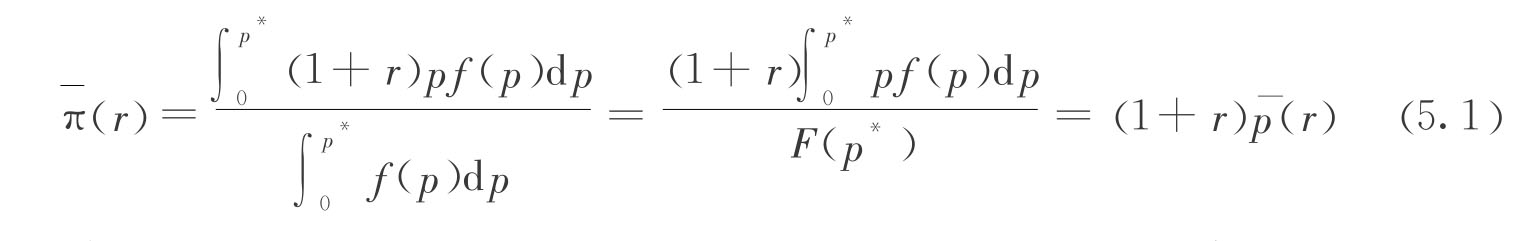

由于商业银行的期望收益不仅取决于贷款利率r,而且取决于借款人还款的概率p(r)。如果银行满足所有借款人———中小企业的要求,每单位贷款的期望收益π(r)为:

其中,f(p)为p在[0,1]区间上的密度函数。(5.1)式即表示商业银行的期望收益等于中小企业没有违约时的收益乘以中小企业不违约时的平均概率,对上式求导得:

![]()

(5.2)式右边的第一项为正,代表提高利率的(直接的)收入效应(即为正向选择效应),即利率每提高一个单位,期望收益增加珚p(r)个单位;第二项代表提高利率的(间接的)风险效应(即为逆向选择效应),即利率每提高一个单位,中小企业违约的概率上升 个单位,从而商业银行期望收益下降个单位。

个单位,从而商业银行期望收益下降个单位。 如果收益效应大于风险效应。,

如果收益效应大于风险效应。,  /∂r ≥ 0 ;反之

/∂r ≥ 0 ;反之  /∂r < 0如此,存在某个r*,使得当r≤r*时,

/∂r < 0如此,存在某个r*,使得当r≤r*时,  /∂r≥0;当r>r*时,

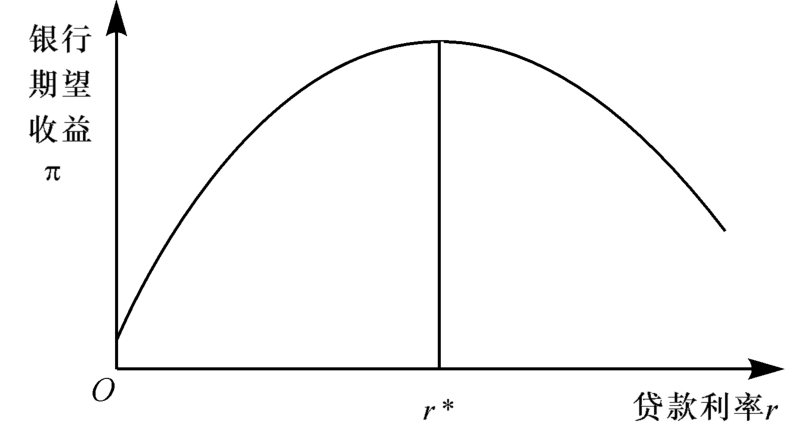

/∂r≥0;当r>r*时,  /∂r<0,如图5.1所示(2)。

/∂r<0,如图5.1所示(2)。

图5.1 贷款利率与银行期望收益的关系

直观地讲,当利率上升到某一临界水平r*再继续提高时,有良好资信、从事低风险投资的企业比例会下降,而资信度低、从事高风险投资的企业比例会上升,逆向选择随之产生。而低风险企业还款概率高、高风险企业还款概率低,所以,利率的提高会使中小企业的平均质量降低、违约的概率增大、商业银行的期望收益减少。这就是商业银行宁肯对中小企业实行信贷配给而不愿提高利率的原因,也正是因为如此,商业银行不愿向信誉较差的中小企业贷款。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。