【摘要】:模型的核心思想是组合价值的变化不仅受到债务人违约的影响,而且还会受到债务人信用等级转移的影响。该模型通过求解信贷资产在信用品质变迁影响下的价值分布,计算信用风险的VaR值,即在给定的置信区间上、在给定的时间段内,信贷资产可能发生的最大价值损失。可利用信用等级转移概率和与之相对应的贷款价值表,近似地计算出不同置信度下的VaR值。JP摩根将单项资产模型加以扩展,使之成为组合风险计量模型。

5﹒2﹒2 信用度量术模型

该模型由JP摩根公司主持开发并于1997年推出,属于盯市类(MTM)模型。模型的核心思想是组合价值的变化不仅受到债务人违约的影响,而且还会受到债务人信用等级转移的影响。该模型通过求解信贷资产在信用品质变迁影响下的价值分布,计算信用风险的VaR值,即在给定的置信区间上、在给定的时间段内,信贷资产可能发生的最大价值损失。

第一步:通过构建概率转移矩阵计算借款人的期末信用等级转移概率P。转移概率可利用历史数据得到。

第二步:估算未来不同信用等级下的贷款远期价值。计算贷款的现值公式为

![]()

式中,R为固定年利息;

F为贷款金额;

n是贷款剩余年限;

ri为第i年远期零息票国库券利率(无风险利率);

si为特定信用等级贷款的i年度信用风险价差。

第三步:得出贷款价值的实际分布。将第一步得出的概率及从第二步得出的价值相结合,即可得到贷款价值在年末的非正态的实际分布。

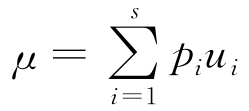

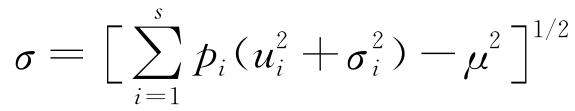

均值为

标准差为

其中,σi为各折现值的标准差。

第四步:求出VaR值。可利用信用等级转移概率和与之相对应的贷款价值表,近似地计算出不同置信度下的VaR值。

贷款组合信贷风险测算。JP摩根将单项资产模型加以扩展,使之成为组合风险计量模型。与单个信贷资产风险的计算相比,计算组合资产风险时将各组合资产的相关性考虑进去,用各资产的联动概率替代单个资产的评级调整概率。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。