第一节 国际税收抵免

抵免法从其适用对象而言可分为直接抵免和间接抵免。直接抵免主要适用于总分公司模式的跨国公司;间接抵免适用于母子公司模式的跨国公司。

一、直接抵免法(Method of Direct Credit)

(一)直接抵免的概念与适用范围

直接抵免法是指一国政府对本国居民直接缴纳或应由其直接缴纳的外国各种所得税给予抵免的方法。之所以称其为直接抵免,是指本国政府抵免的是本国居民直接缴纳或实际负担的国外税收。

直接抵免法的适用对象为同一个经济实体,包括同一跨国自然人和同一跨国法人的总分支机构。对于法人的国外分支机构在国外已纳的所得税,就视同总公司直接缴纳,居住国政府允许总公司将其分公司在国外缴纳的所得税款冲抵总公司应向本国缴纳的所得税。除总分公司形式以外的其他形式,比如母子公司,因为它们并不属于同一个经济实体,所以任何一方所缴纳的所得税都不能在另一方国内给予直接抵免。母子公司之间的税收抵免被称为间接抵免,这将在本节第二部分讲。

直接抵免法主要适用于所得税和预提税。预提税在形式上虽然是由向居住国支付所得的国外单位代缴,但实际上是由居住国的跨国法人居民负担的,因此,可以视为跨国纳税人直接缴纳给收入来源国政府的所得税,可从居住国的所纳税款中直接抵免。

(二)直接抵免的分类

1.全额抵免(Full Credit)

全额抵免是指居住国政府对跨国纳税人征税时,允许纳税人将其在收入来源国缴纳的所得税从向本国缴纳的税额中全额扣除。其计算公式如下(居住国为比例税制度):

居住国应征所得税额=居民的国内外总所得×居住国税率-国外已征全部税额

【例4.1】

甲国的居民法人A公司的境内外总收入为500万,其中300万来自国内,200万来自国外,假定是乙国。甲国的所得税率为20%,乙国为30%。

A公司应向乙国政府缴税:200×30%=60(万元)

A公司应向甲国政府缴税:(200+300)×20%-200×30%=40(万元)

A公司若以国内收入为税基向本国政府纳税:300×20%=60(万元)

甲国政府因采用全额抵免法而减少的税收:60-40=20(万元)

2.限额抵免(普通抵免,Ordinary Credit)

限额抵免也叫普通抵免,是指居住国政府对跨国纳税人在收入来源国缴纳的税收给予抵免时,不能超过最高抵免限额的直接抵免法。这个最高的抵免限额简称抵免限额,计算公式如下:

限额抵免的计算公式如下:

居住国应征所得税额=∑(居住国和来源国全部应税所得×居住国相应税率)

-允许抵免的国外已征税额

通过比较全额抵免与限额抵免两个公式,可发现二者减号后面的部分不同。限额抵免要求当居民向国内政府纳税时获得的抵免额不能超过最高抵免限额。

沿用上例,使用限额抵免法的甲国政府应征收到的A公司税收:

(200+300)×20%-200×20%=60(万元)

在这里之所以可以用在乙国的收入乘以本国税率来计算抵免限额,原因是本国使用的是比例税而不是累进税。

“抵免限额”与“允许抵免的国外已征税额”是不同的两个概念。在“国外实际已纳税额”与“抵免限额”的计算上,税基相同而税率不同,所以当国外税率高于国内税率,即纳税人在国外实际已纳税额高于抵免限额时,“允许抵免的国外已征税额”就是“抵免限额”;如果国外税率低于或等于国内税率,即纳税人在国外实际已纳税额少于或等于抵免限额时,那么,“允许抵免的国外已征税额”就是实际在国外已纳的税款,此时居民法人在国外所缴的全部税款将被抵免。我们可以看出,“允许抵免的国外已征税额”是“国外实际已纳税额”与“抵免限额”相比的较小者。

因为政府意识到全额抵免法的实施会引起国内资金外流,直接影响本国的经济发展,所以,在国际税收实践中,除塞浦路斯、马耳他等少数国家外,其他国家普遍不采用这种方法。因此,限额抵免法是抵免法的主流,无论是直接抵免还是间接抵免,都有限额规定,因为它对于居住国政府而言具有合理性。它不仅体现为国家的税收主权,而且使纳税人国外投资的税收负担不低于在国内投资,以免影响国内的投资水平。

3.抵免限额(Limitation on Credit)

当实行全额抵免法时,尤其是当外国税率高于本国税率时,居住国国内的税收来源遭到侵蚀,本国的财权利益受到损失,抵免限额的出现就是为了避免这种情况的发生。抵免限额是指居住国政府允许跨国纳税人从本国应纳税额中扣除的在收入来源国所纳税款的最高限额,是对跨国纳税人在国外已纳税款进行抵免的限度。当跨国纳税人的国外纳税额高于这个限度时,高出的部分不予抵免;当不及这个限度时,只能按照跨国纳税人在国外实际所纳税款进行抵免,等于居住国补征了税收。所以实际允许抵免的税额是实纳税额与抵免限额相比的较小者。可见,实行限额抵免法的国家虽然承认收入来源国优先行使地域税收管辖权,但并不完全放弃对本国居民的征税权利。进行税收限额抵免的目的是为了避免纳税人的跨国所得承受双倍的税收压力,并不能把跨国纳税人的税负从高税率收入来源国转嫁给低税率居住国。

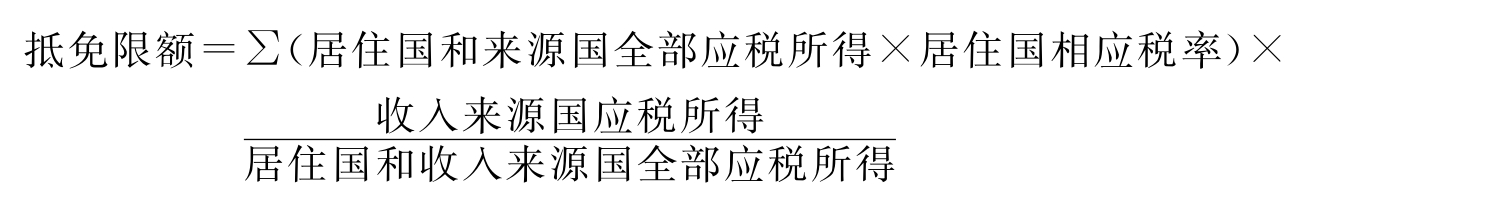

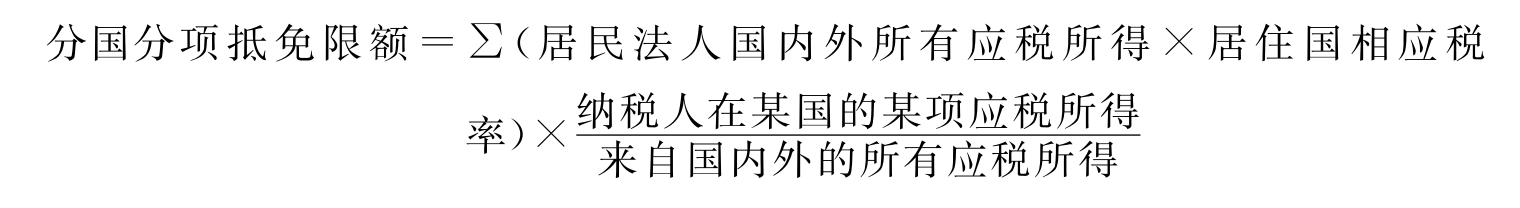

抵免限额的公式为:

这一公式适用于居住国采用累进税和比例税的情况,当居住国实行比例税时,公式可简化为:

抵免限额=收入来源国应税所得×居住国税率

【例4.2】

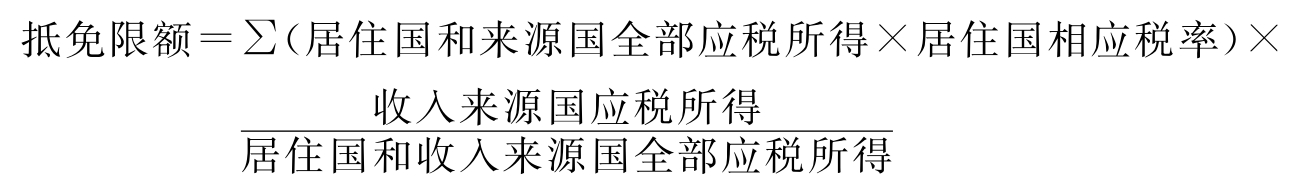

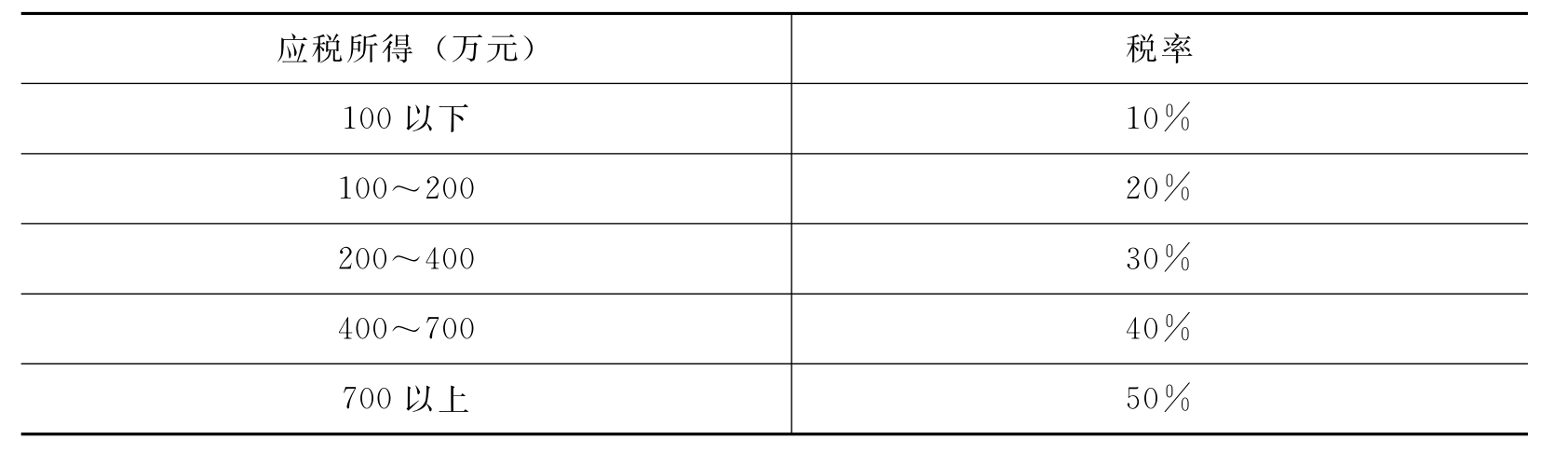

甲国A公司该年度有总收入100万元,来自国外分公司B的有30万,其余的都是国内的,国内实行超额累进税率见表4.1。

表4.1 应税所得及相应税率表(甲国)

根据如上资料计算的抵免限额为:

抵免限额=(50×10%+10×20%+10×30%+10×40%+20×50%)×30 100

=7.2(万元)

(三)直接抵免的应用

1.四种直接抵免方法

在实际生活中,一个居民法人的总收入一般来自两个以上的国家,而且收入所得通常包括很多项目,如营业利润、利息、股息、特许权使用费等等。不同国家的所得税率与居住国相比有高有低,而且各国政府对不同项目的所得规定的税率也有不同,这就使税收抵免的操作出现了以下四种具体的类型:分国限额法、综合限额法、分项限额法以及分国分项限额法,政府采用不同的政策会对本国的财政收入造成不同的影响。

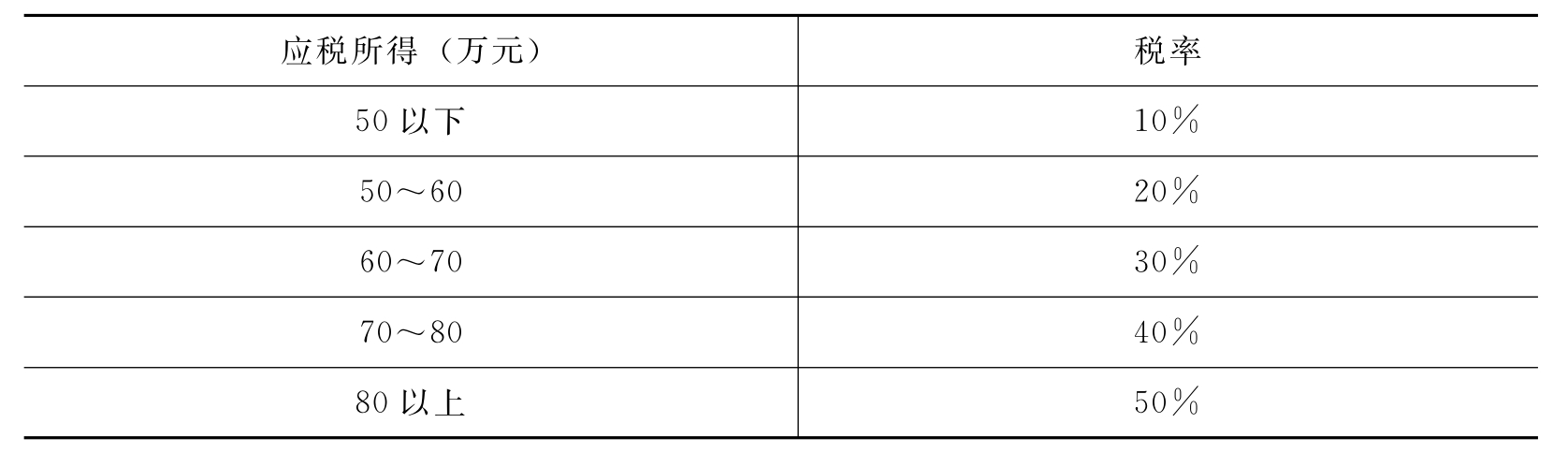

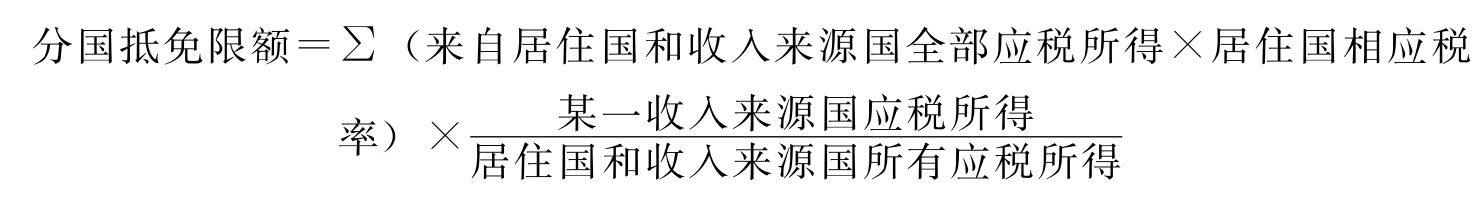

第一,分国限额法。当某居住国居民拥有多国收入时,居住国政府按其收入的来源国分别进行抵免。其计算公式为:

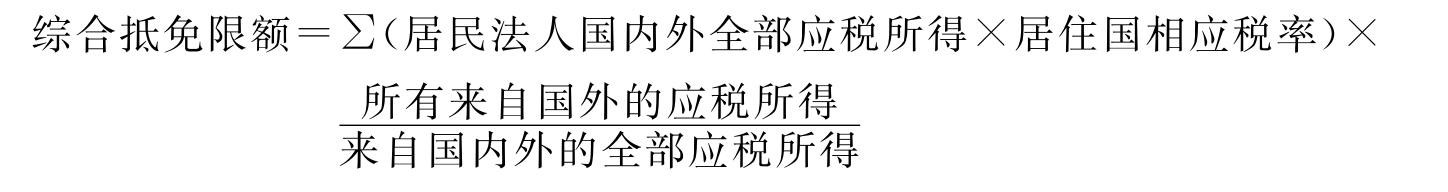

第二,综合限额法。某居住国居民尽管拥有多国收入,但居住国政府并不对其国外收入按国家区别对待,而是统一计算抵免限额,居民所纳的所有国外税额在此限额内抵免。计算公式为:

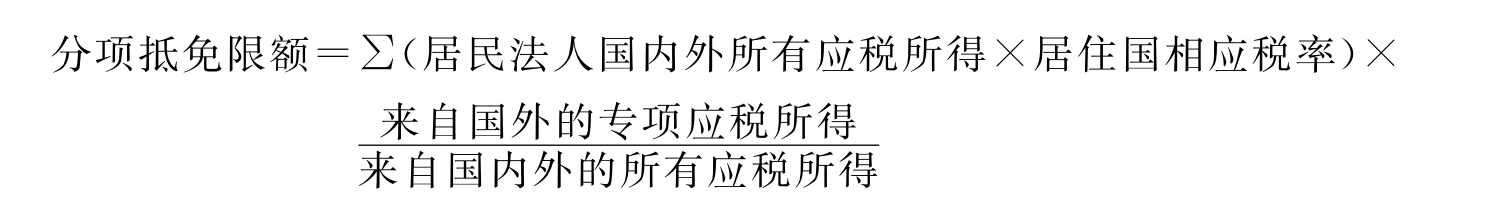

第三,分项限额法。某些国家出于自身利益的需要,对纳税人收入分类征税,如对股息、利息等其他类似的所得征收较低的税率,对营业所得等收入则征收较高的税率。如果居住国政府按综合限额法进行抵免,就会有某些项目实际缴纳的税款不足抵免限额的部分抵消掉某些超过抵免限额的税款,使纳税人减少了税负,居住国政府的一部分应得税收被抵免掉了。出于本国财政收入的考虑,防止纳税人利用税率的高低差异减少纳税,对国外的收入分项进行抵免,把一些专项从总收入中抽离出来,对其单独规定抵免限额,各项之间不能互相冲抵。分项抵免限额的计算公式为:

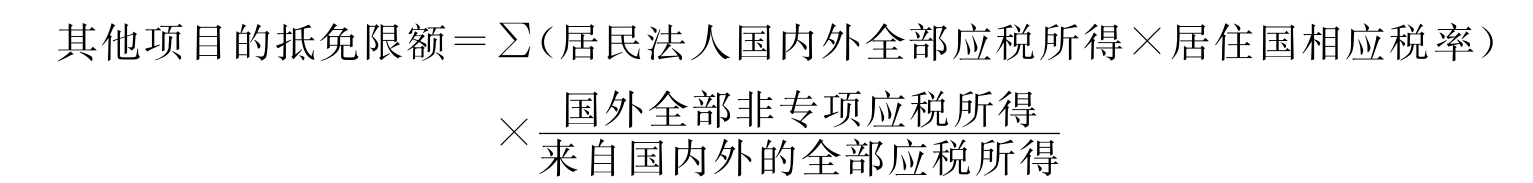

对专项收入按分项抵免法抵免时,其余部分的抵免限额按综合抵免限额法计算,公式为:

第四,分国分项抵免法。分国抵免法是按收入来源国分别抵免,不考虑收入的类别;分项抵免法是把所有国外收入按类别分别抵免,而不考虑国别。分国限额法没有办法杜绝跨国纳税人通过利用不同税收项目税率差异增加抵免,分项限额法没有办法杜绝跨国纳税人通过利用不同国家税率差异增加抵免,所以某些国家通过实行分国分项抵免法来避免这种情况的发生,减少抵免额,扩大财政收入。其计算公式为:

由于分国分项抵免的计算复杂,在国际税收实践中除个别国家使用此法外,多数国家采用的是分国限额抵免法或分项限额抵免法。

美国对居民的境外利息、本国跨国纳税人的收入等低税率项目和海外石油、矿产开采等高税率项目实行分项抵免。我国对本国跨国纳税人在国外所缴的税收,只按收入来源国的不同进行分国限额抵免,忽略其收入的项目差异,把它们按国别汇总计算。

【例4.3】

甲国总公司A来源于国内的总收入为500万,国内实行超额累进税制,税率表如表4.2所示。来自乙国分公司B的收入为200万,其中30万是股息,70万是特许权使用费,在乙国所得税率为35%,股息税率为40%,特许权使用费税率为45%。来自丙国分公司C的收入为300万,其中50万是资本利得,100万是特许权使用费,在丙国所得税率为20%,资本利得税率为45%,特许权使用费税率为40%。

表4.2 甲国收入税率表

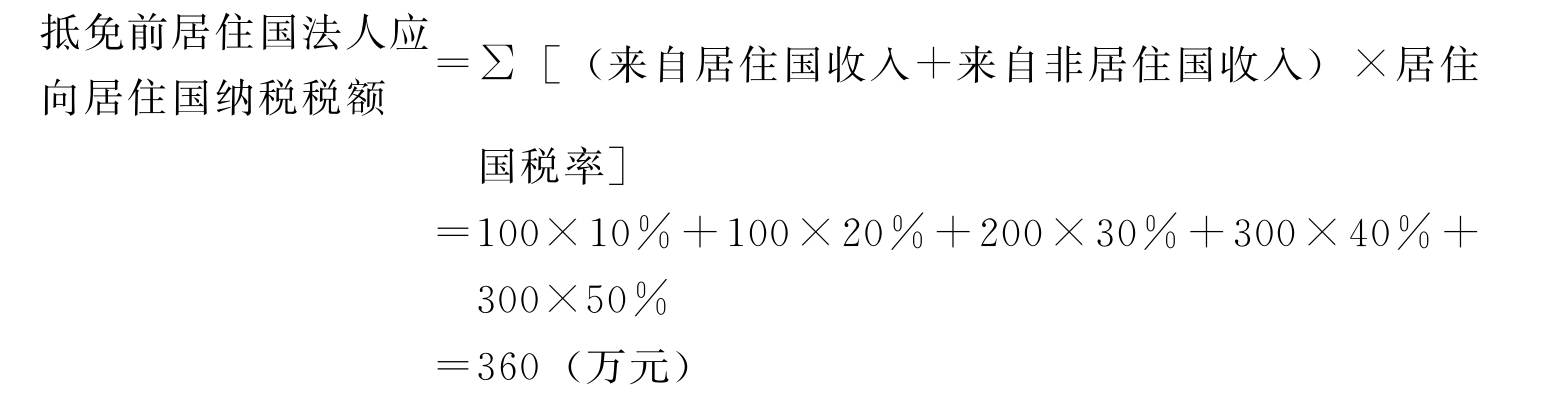

先计算抵免前A公司应向甲国政府纳税税额。

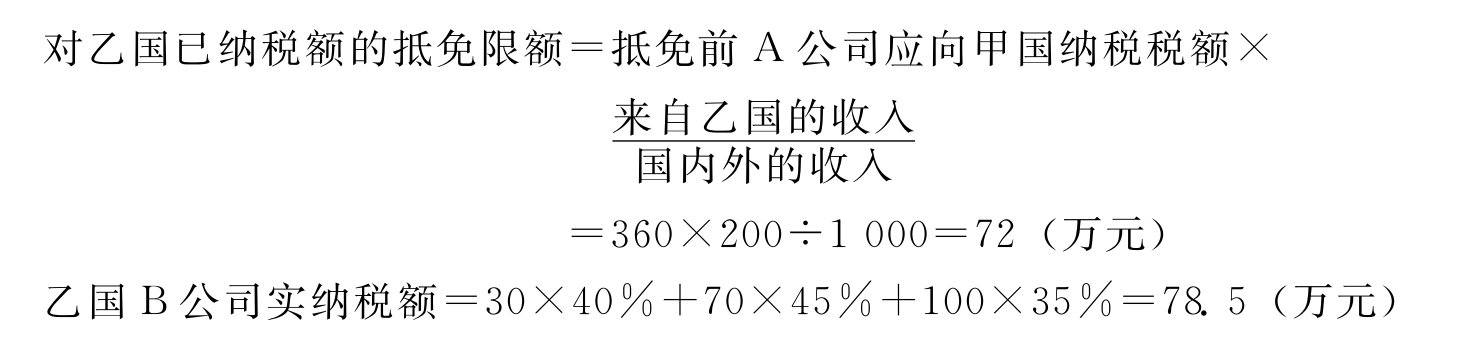

(1)按分国抵免法计算

a.

因为抵免限额<实纳税额,所以允许抵免的B公司对乙国所纳税额为抵免限额72万元。

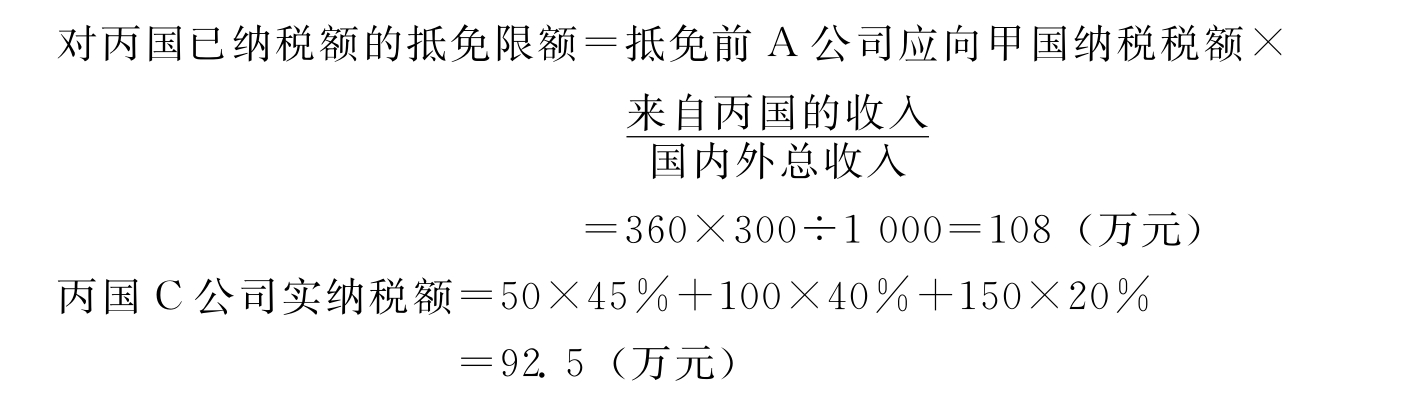

b.

因为抵免限额>实纳税额,所以允许抵免的C公司对丙国所纳税额为实纳税额92.5万元。

c.

A公司应向甲国缴纳税额=抵免前A公司应向甲国纳税税额-∑各收入来源国允许抵免的已纳税额

=360-(72+92.5)=195.5(万元)

甲国允许A公司抵免的税额=72+92.5=164.5(万元)(

2)按综合抵免法计算

a.

b.

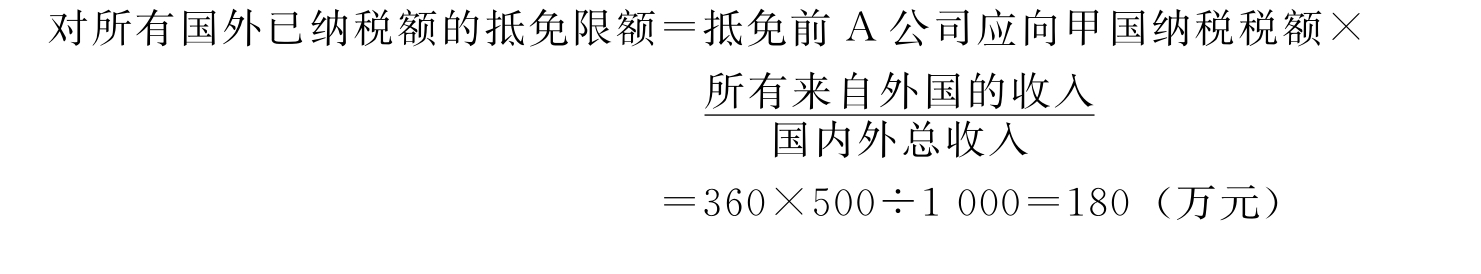

国外所有的实纳税额=∑各收入来源国实纳税额=78.5+92.5=171(万元)

因为抵免限额>实纳税额,所以在这种方法下允许抵免的国外已征税额就是国外的所有实纳税额,即所有的国外税收都被抵免了。

c.

按综合抵免法计算与按分国抵免法计算相比,要少纳税6.5万元(195.5-189),这是因为在综合抵免法下,某些国家实纳税额不足限额的部分可以冲抵某些国家超过限额的部分,充分利用各国的抵免限额。

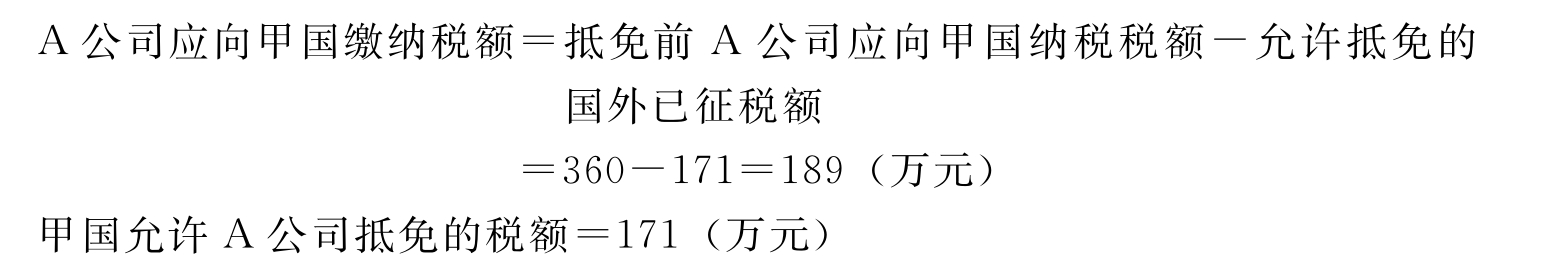

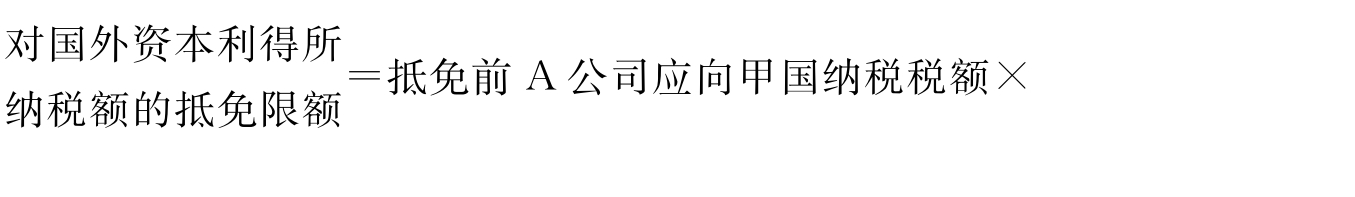

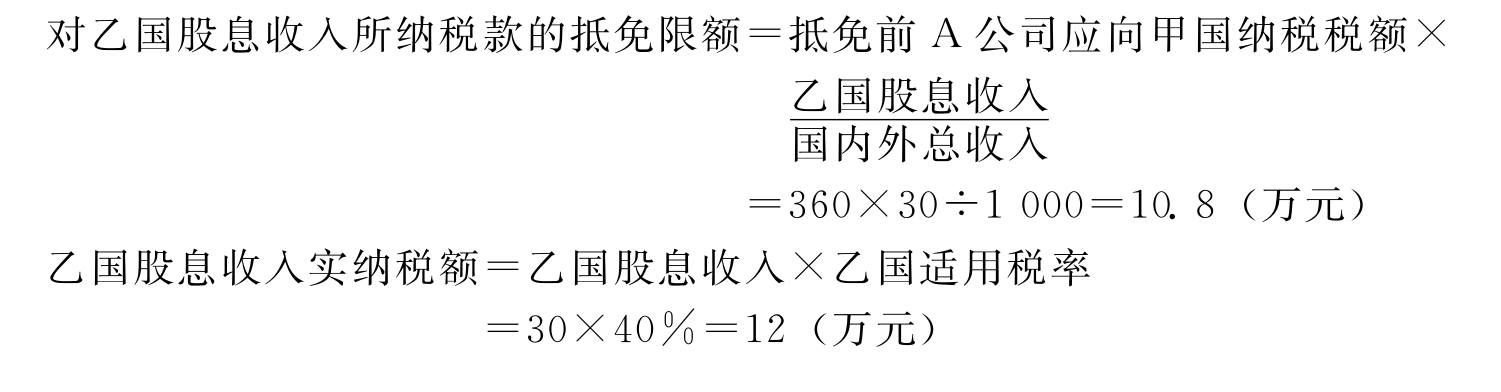

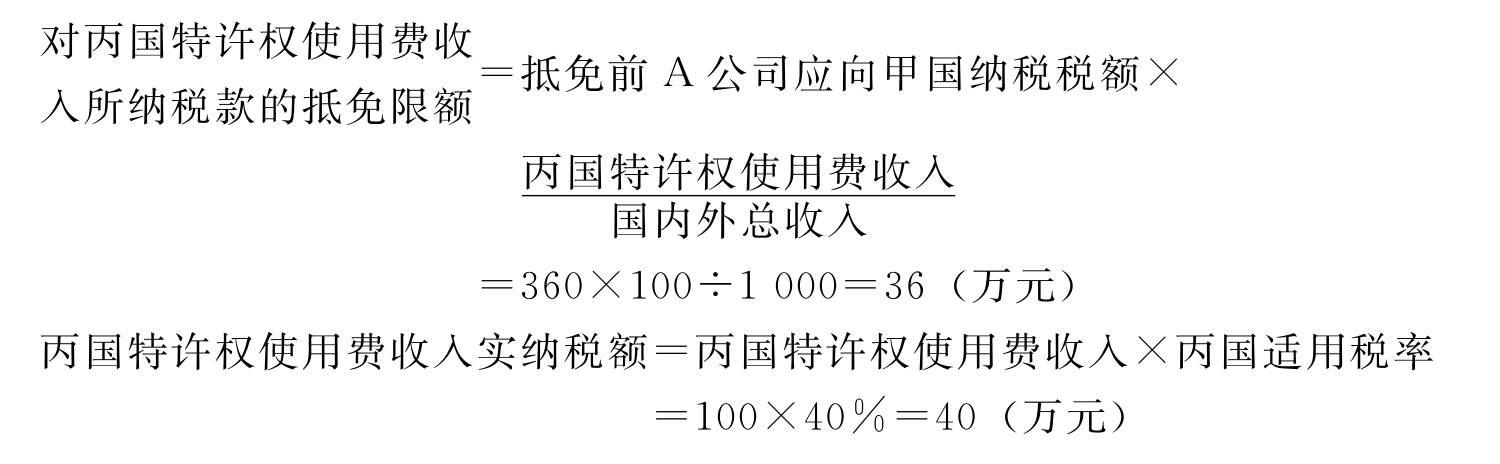

(3)按分项抵免法计算a.

因为股息税的抵免限额<实纳税额,所以允许抵免的国外股息所纳税额为抵免限额10.8万元。

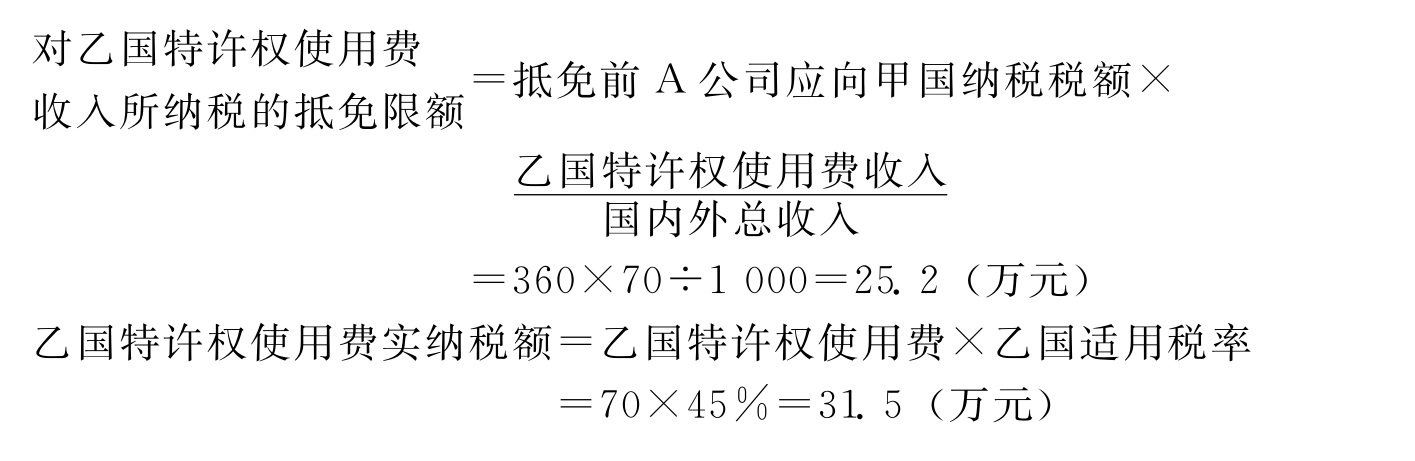

b.

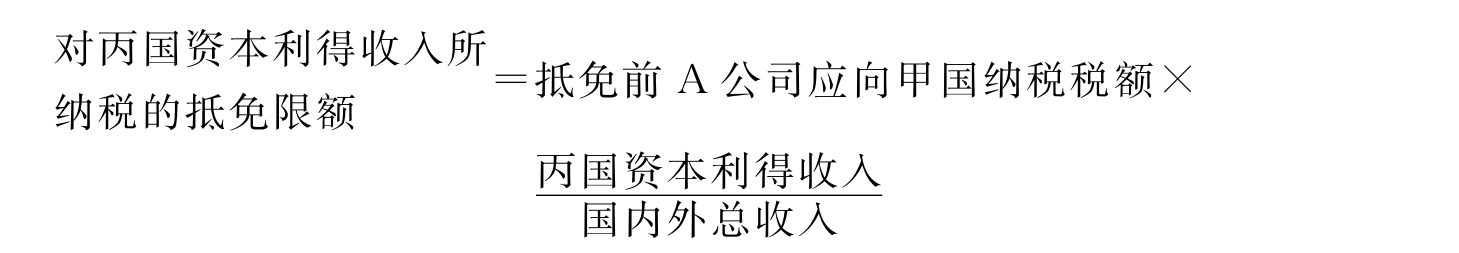

因为资本利得税的抵免限额<实纳税额,所以允许抵免的国外资本利得所纳税额为抵免限额18万元。

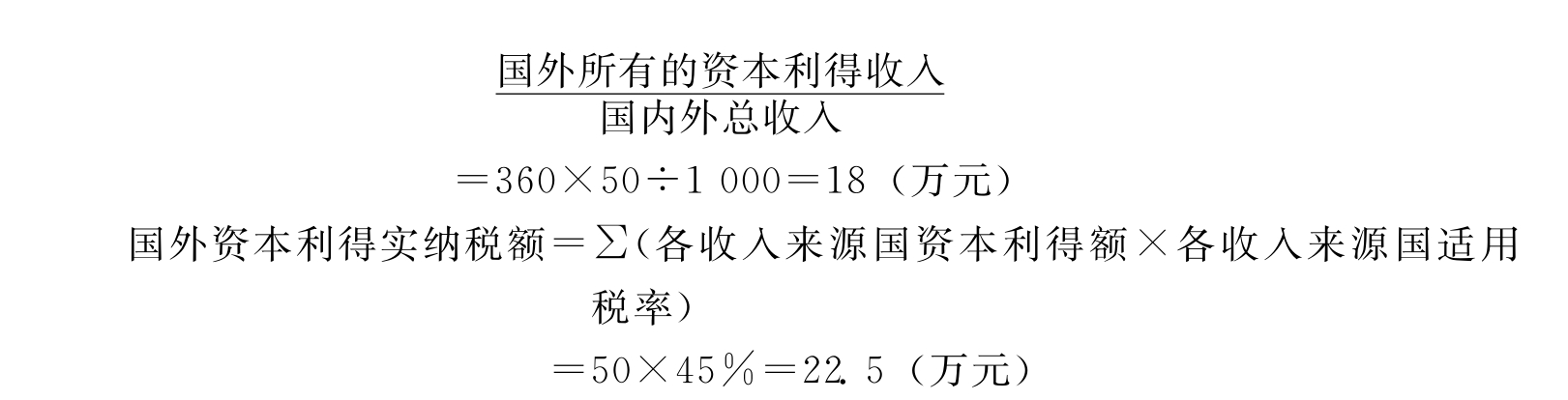

c.

因为特许权使用费的抵免限额<实纳税额,所以允许抵免的国外特许权使用费所纳税额为抵免限额61.2万元。

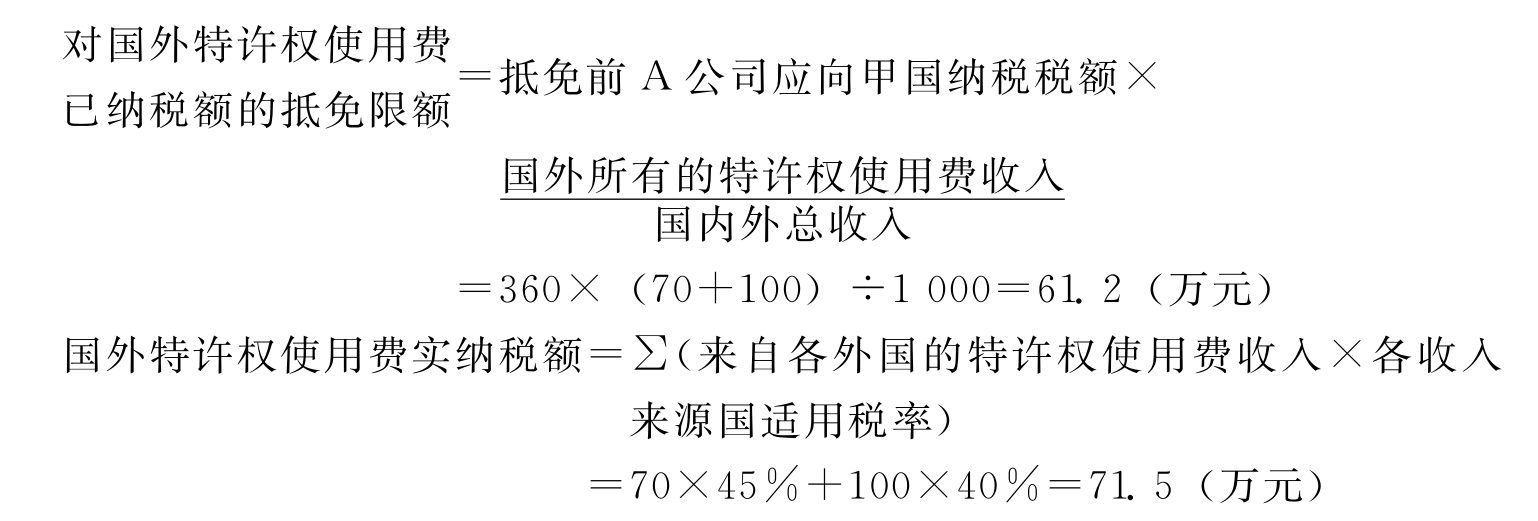

d.

因为非专项收入纳税的抵免限额>实纳税额,所以允许抵免的国外非专项收入所纳税额为实纳税额65万元。

e.

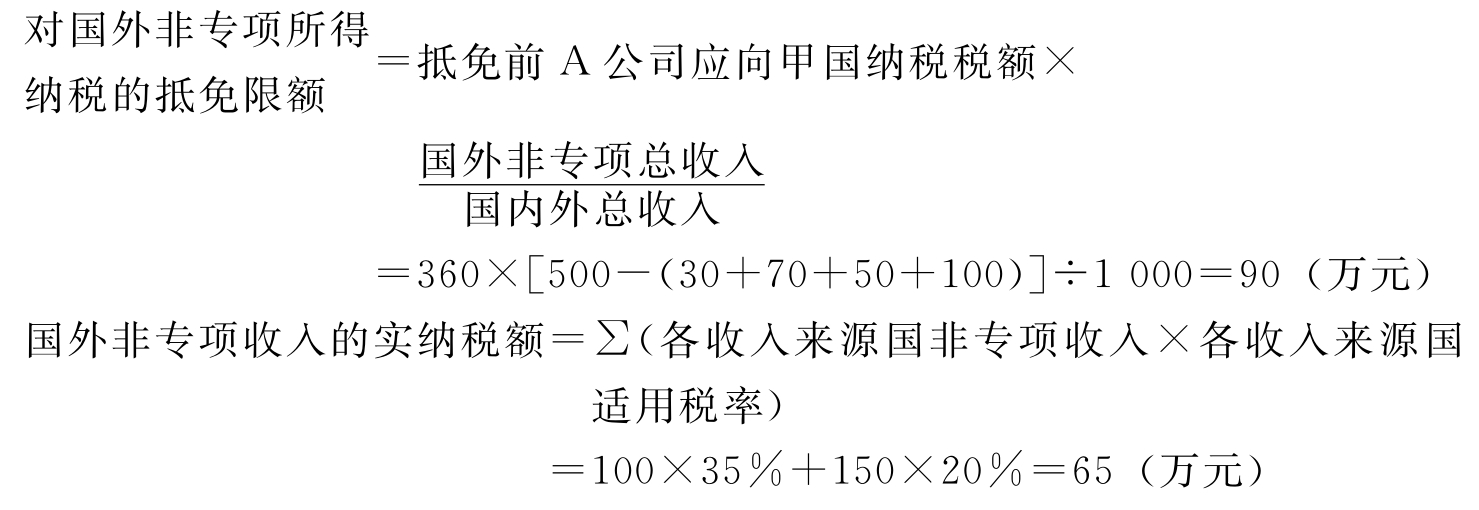

A公司应向甲国缴纳税额=抵免前A公司应向甲国纳税税额-∑允许抵免的各专项收入的已纳税额-允许抵免的非专项收入已纳税额

=360-(10.8+18+61.2)-65=205(万元)

甲国允许A公司抵免的已纳税额=10.8+18+61.2+65=155(万元)

按分项抵免法计算得A公司应向甲国政府缴纳的税额比综合抵免法多缴16万元(205-189),比分国抵免法多缴9.5万元(205-195.5)。可以看出在本案例中分项抵免法比分国抵免法可为居住国带来更多的财政收入。

(4)按分国分项抵免法计算

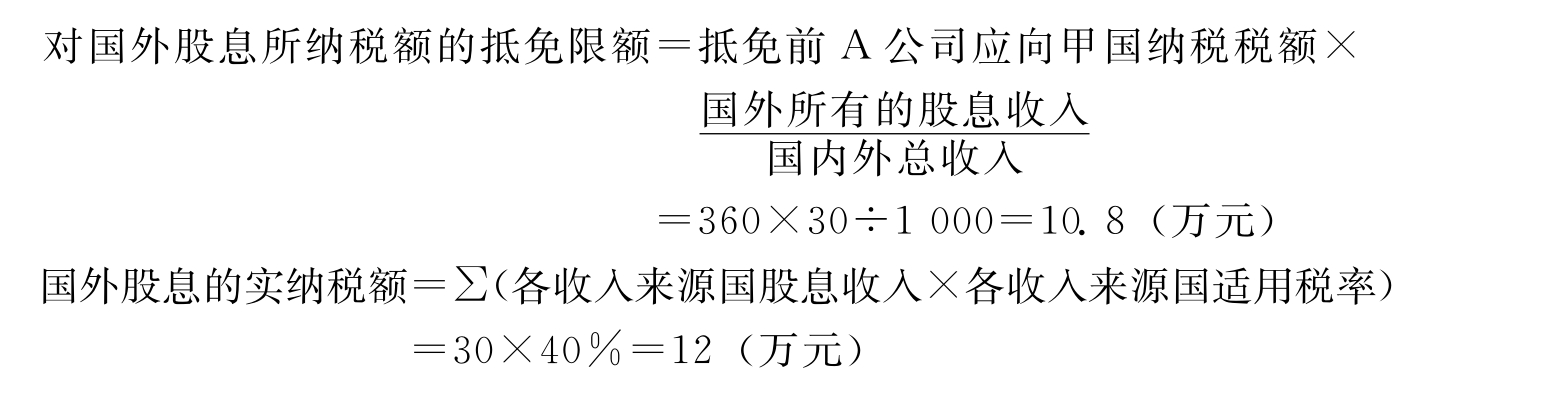

a.

因为抵免限额<实纳税额,所以允许抵免的乙国股息税额为抵免限额10.8万元。

b.

因为抵免限额<实纳税额,所以允许抵免的乙国特许权使用费收入所纳税额为抵免限额25.2万元。

c.

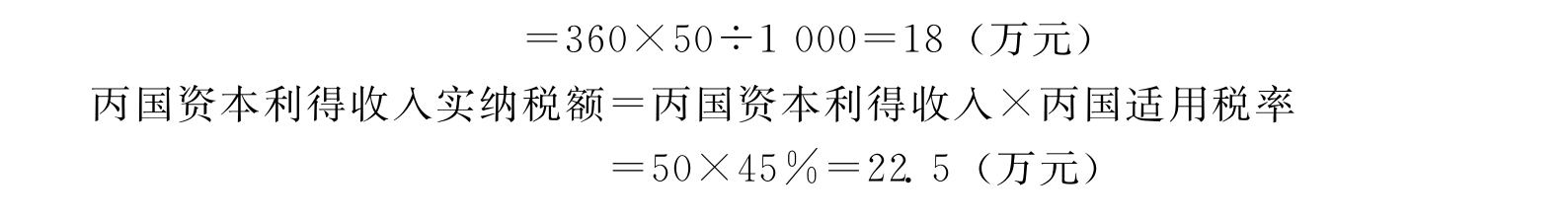

因为抵免限额<实纳税额,所以允许抵免的丙国资本利得收入所纳税额为抵免限额18万元。

d.

因为抵免限额<实纳税额,所以允许抵免的丙国特许权使用费收入所纳税额为抵免限额36万元。

e.

因为非专项收入纳税的抵免限额>实纳税额,所以允许抵免的国外非专项收入所纳税额为实纳税额65万元。

f.

A公司应向甲国缴纳税额=抵免前A公司应向甲国纳税税额-∑允许抵免的各国各专项收入已纳税额-允许抵免的非专项收入已纳税额

=360-(10.8+25.2+18+36)-65

=205(万元)

甲国允许A公司抵免的税额=10.8+25.2+18+36+65=155(万元)

在此例中,按分国分项抵免法计算的结果与分项抵免法一样,是因为按两种方法计算的允许抵免的已纳税额都是抵免限额,在此例中仅是个巧合,不具一般性,通常情况下按分国分项抵免法计算允许抵免的已纳税额要小于分项抵免法,它使各国各专项抵免限额之间的超额或不足不能相互冲抵,从而进一步扩大了税收,但计算过程太复杂。

2.分国限额法与综合限额法的对比

第一,当跨国纳税人在国外几个国家的分支机构都有赢利时,采取综合限额法对纳税人比较有利。因为这种方法是把来源于几个非居住国的所得全部相加后抵免,可以用高税率非居住国已缴的超过抵免限额的部分去抵补在低税率非居住国缴纳的不足限额部分,从而可以使抵免限额全部得到利用,使超限额的外国所得税也能得到抵免。实行分国限额法,由于各国的抵免限额不能相互调剂使用,这样,在非居住国税率高于居住国时,境外分公司的已纳税款就不能得到全部抵免,纳税人就要承担较重的税负。

第二,当跨国纳税人在国外的几个分公司有盈有亏时,采用分国限额法对纳税人有利。这是因为亏损的分公司无须向所在国缴纳所得税,因而不存在抵免的问题。此时,采用分国限额法进行抵免,由于盈亏不能相抵,赢利分公司的抵免限额不会降低,从而对纳税人有利。采用综合限额法,各分公司的盈亏相抵,会减少抵免限额,对跨国纳税人不利。

第三,当跨国纳税人境外分公司所在国的税率都高于居住国时,由于其在各国缴纳的税额在抵免时全部超过抵免限额,不存在超限额和抵免余额冲突的问题,因此,分国限额法和综合限额法的结果相同。

第四,当跨国纳税人境外分公司所在国都是低税率时,各分公司在各国缴纳的税款在抵免时全部低于抵免限额,出现的多余余额没有超限额的已纳税款进行充抵,所以分国限额与综合限额两种方法没有区别。

(四)抵免限额的年度结转

在同一纳税年度里,使用综合抵免法是把分国抵免法中国与国之间或者分项抵免法中专项之间的超额和不足的部分进行冲抵。抵免限额的年度结转是指在不同的纳税年度里,不同年度之间的超出抵免限额和不足抵免限额的部分互相冲抵。

跨国纳税人在使用综合抵免法时经常会出现这样的情况,即某些年度的抵免限额无法将缴纳的税额全部抵免掉,而某些年度的抵免限额又绰绰有余,所以在税收实践中,纳税人要求在一定期限内超出限额的部分与不足的部分互相冲抵,以达到减轻税负的目的。

抵免限额的年度结转是指,对跨国纳税人某些年度超出抵免限额而未被抵免的国外已缴税额,在一定的年限以内,居民国政府允许与其他年度的抵免限额中未被抵免的部分相互结转冲抵的办法。

各国对超限额结转的政策不同,有的国家不允许超限额结转,比如中国、德国,而有的国家为鼓励国内资本向外投资而实行超限额结转,比如美国、日本。美国规定超限额结转的年限可以向前追溯2年,向后推迟5年。日本则规定年限为5年。现以一例说明:某美国跨国公司,在1998年超限额部分为50万,但该公司在1996年限额余额为5万,1997年限额余额为8万,1999年限额余额为7万,2000年限额余额为10万,2001年限额余额为9万,2002年限额余额为3万,2003年限额余额为6万,这样,1998年超出限额的50万,在前后7年里被冲抵了48万,实际只需纳税2万,这大大减轻了跨国纳税人的税负。

如果一国既实行综合抵免法,又允许抵免限额的年度结转,那么,实际上是为居民提供了横向和纵向的节税渠道,给了纳税人很多的税收优惠,政府能得到的税收就非常有限了。

(五)收入来源国亏损的跨年度结转

当国外的分公司或分支机构出现亏损时,某些收入来源国政府对这部分亏损允许在一些年限内抵免,而某些国家政府则不允许。对居住国政府来说,国外的分公司出现亏损时,在国内的应税收入会减少,税收也相应减少。来年国外分公司出现赢利,而收入来源国政府又不允许实行亏损的年度结转,就该赢利额课税,那么该年内总公司向居住国政府纳税时,国外的已纳税款可以在抵免限额内得到抵免,这就使纳税人获得双重利益。即国外亏损时,国内的应税收入可被冲抵;赢利时国外的已缴税款又获得抵免。这对居住国政府是不合理的,因为对亏损不允许年度结转是收入来源国政府与国外分公司的税收征纳关系,纳税人由此承担的税负不能转嫁给居住国政府。所以,很多国家对此采取收入来源国亏损的跨年度结转措施,避免跨国纳税人双重受益。所谓收入来源国亏损的跨年度结转,是指在跨年度的经济活动中,收入来源国政府对该国分公司的亏损不予亏损结转时,居住国政府按亏损结转计算其抵免限额的办法。

【例4.4】

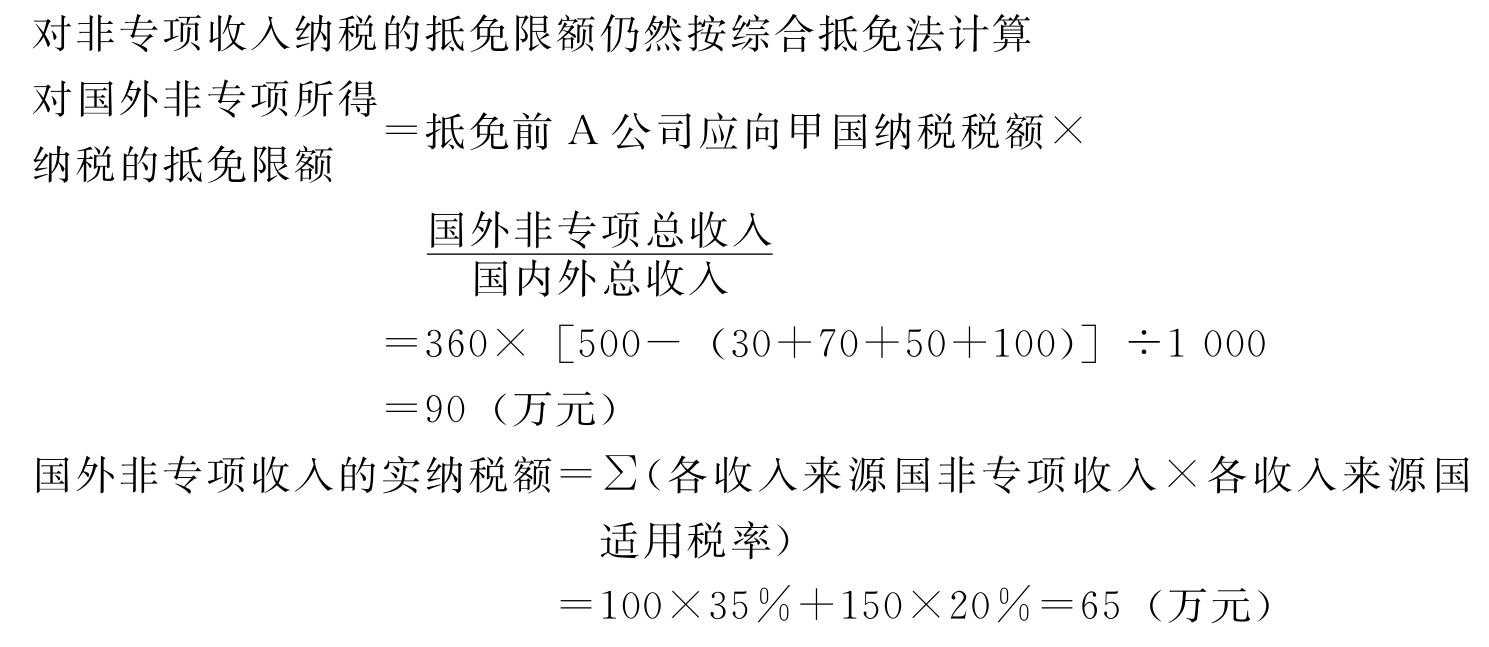

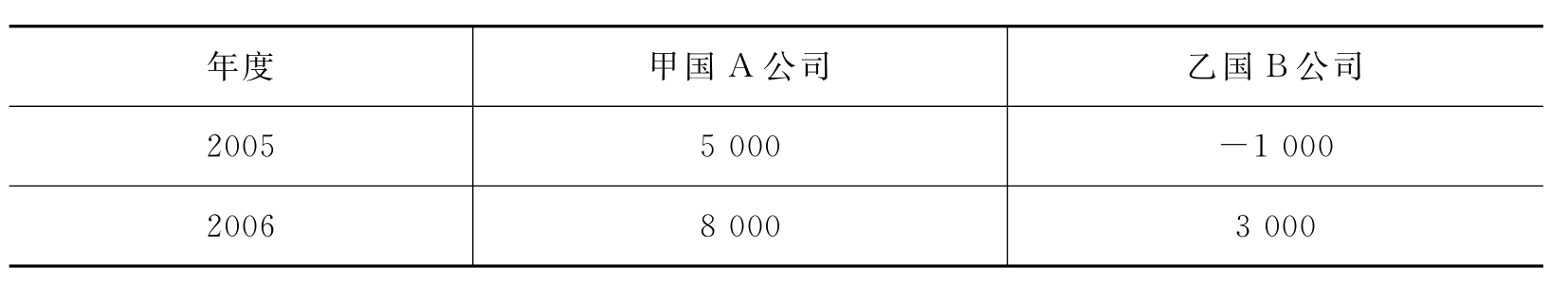

甲国为居住国,乙国为收入来源国,甲乙两国实行标准税率,甲国税率为30%,乙国税率为40%。某总分公司两年赢利情况如表4.3所示。

表4.3 某总分公司赢利情况(单位:万元)

(1)乙国不实行亏损的年度结转,甲国也不实行收入来源国亏损的跨年度结转时:

2005年:B公司因发生亏损所以对乙国政府纳税额为0。

A公司应向甲国政府纳税额=(5 000-1 000)×30%=1 200(万元)

2006年:B公司向乙国政府纳税额=3 000×40%=1 200(万元)

甲国对B公司已纳税款抵免限额=3 000×30%=900(万元)

因为抵免限额<实纳税额,所以允许抵免的税额为900万元。

A公司应向甲国纳税税额=(8 000+3 000)×30%-900=2 400(万元)

两年内A公司向甲国纳税总额=1 200+2 400=3 600(万元)

不考虑B公司时两年内A公司本身应向甲国纳税税额=(5 000+8 000)×30%

=3 900(万元)

A公司向甲国政府少纳税300万(3 900-3 600),此值正好为乙国2004年亏损的1 000万元乘以甲国税率30%,是因乙国不实行亏损的跨年度结转而在甲国纳税时被抵免掉的税额。由此看出,甲国政府承担了乙国不跨年结转的税收损失,这对甲国政府是不公平的。

(2)乙国不实行亏损的年度结转,甲国实行收入来源国亏损的跨年度结转时:

2005年:B公司因发生亏损所以对乙国政府纳税额为0。

A公司应向甲国政府纳税额=(5 000-1 000)×30%=1 200(万元)

2006年:B公司向乙国政府纳税额=3 000×40%=1 200(万元)

甲国对B公司已纳税款抵免限额=(3 000-1 000)×30%=600(万元)

因为抵免限额<实纳税额,所以允许抵免的税额为600万元。

A公司应向甲国纳税税额=(8 000+3 000)×30%-600

=2 700(万元)

两年内A公司向甲国纳税总额=1 200+2 700=3 900=两年内A公司本身应向甲国纳税额

甲国对B公司已纳税款抵免限额的计算时,按乙国实行年度结转计算,这样抵免限额减少,甲国征收的税款比不实行收入来源国亏损跨年度结转的情况多300万,保证了甲国政府的税收利益,这也是税收公平原则的要求。

二、间接抵免法(Method of Indirect Credit)

(一)间接抵免法的概念

间接抵免法是指一国政府对本国居民间接缴纳的外国所得税给予抵免的方法。间接抵免法是区别直接抵免法而言的。直接抵免法适用于总分公司形式的跨国公司,由于分公司不是法人实体,它是总公司的组成部分,其所有利润完全属于总公司,所以分公司在国外缴纳的所得税可视做国内总公司缴纳的,可以在总公司向居住国政府缴纳的税收中直接抵免。间接抵免法适用于母子公司形式的跨国公司,国外的子公司是独立的经济实体,在法律上与母公司是两个不同的经济组织,因而税收上构成两个不同的纳税主体。母公司与子公司之间是控股关系,所以子公司的收入并不完全属于母公司,而是把税后利润按股权比重分配给母公司。母公司得到的来自子公司的股息收入已经负担了子公司所在国的税款,但这部分税款并不是母公司直接缴纳的,而是间接承担的,所以在母公司所在国缴纳税款时应获得间接抵免,抵免该股息收入承担的子公司已缴纳的所得税额。

在国际税收中,当子公司向母公司支付股息时,还要代母公司向子公司所在国缴纳预提税,若不缴预提税,股息就不得汇出,可见预提税的实际纳税人是收取者母公司。母公司所在国对这笔预提税要用直接抵免法来减少国际重复征税,所以通常间接抵免法是伴随着直接抵免法一同进行的。

(二)间接抵免法的分类及应用

间接抵免法按照控股层数的多少分为一层间接抵免法和多层间接抵免法。我们先介绍只存在母子公司控股关系的一层间接抵免法。

1.一层间接抵免法

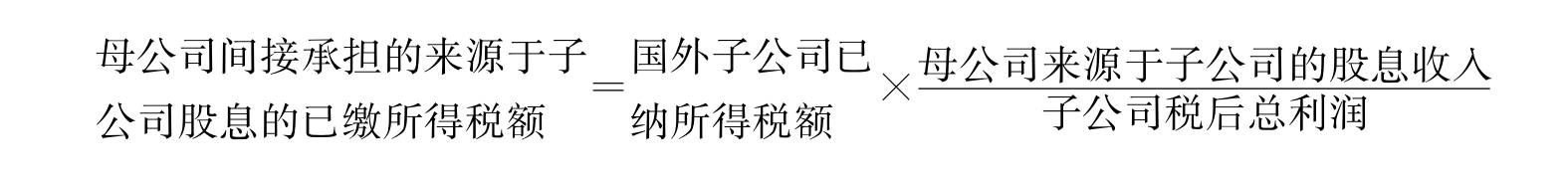

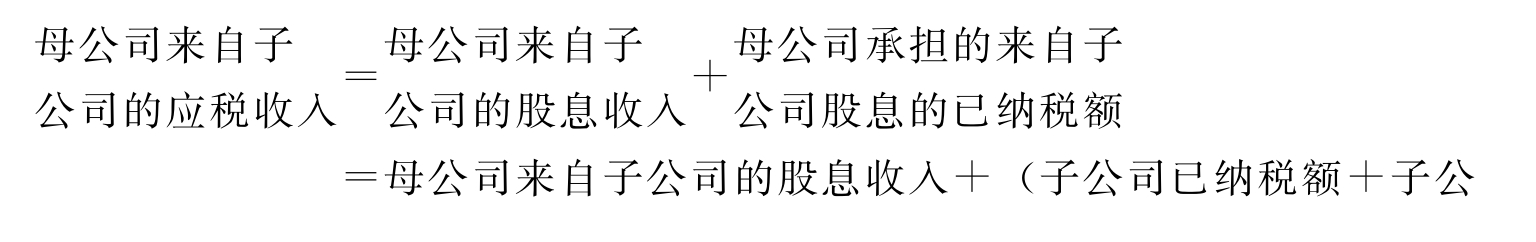

我们已经知道母公司得到的股息是子公司税后收入的一部分,所以在计算母公司应承担的已由子公司缴纳的所得税额时,要看这部分股息占子公司税后利润的比例的大小。在计算母公司国内外的总应税收入时,为了与母公司国内的税前收入保持统一的计算口径,必须把从子公司得到的股息收入还原为税前利润,其计算方法有二:一是直接由税后股息收入加上该股息已缴纳的税额;二是用“税后股息收入÷(1-子公司所在国税率)”来还原。下面是间接抵免法的主要公式:

为与母公司国内的应税所得保持统一的计算口径,把母公司来源于子公司的股息收入还原为税前利润额的公式为:

母公司来源于子公司的应税收入=来源于子公司的股息收入/(1-子公司所在国的所得税税率)

=来源于子公司的股息收入+该股息收入已纳所得税税额母公司国内外全部收入应纳税额=(母公司国内应税收入+来自子公司的应税收入)×适用税率

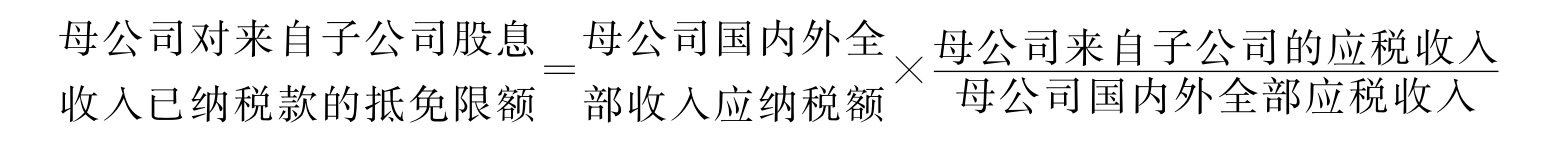

间接抵免限额法下的抵免限额公式:

在子公司所在国对股息收入征收预提税的情况下,应同时使用直接抵免法。母公司间接承担的股息已纳税额与直接缴纳的预提税之和为实际缴纳的税额。比较抵免限额与实纳税额的大小,以较小者作为母公司纳税时允许抵免的来源于子公司股息收入的已纳税额。

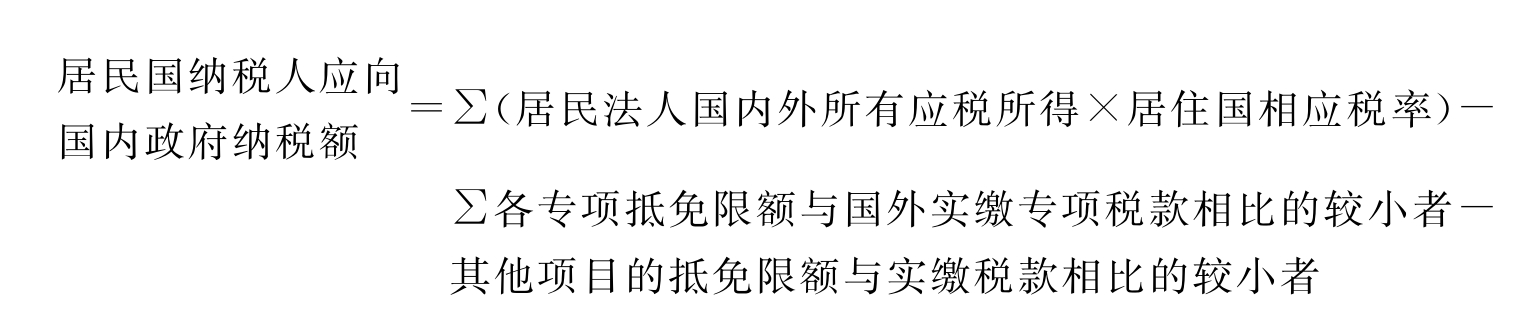

母公司实际应纳所得税税额=(母公司国内应税收入+来自子公司的应税收入)×适用税率-允许抵免的来自子公司股息收入的已纳税额

【例4.5】

甲国母公司A拥有乙国子公司B的40%股份,2006年母公司A在甲国赢利200万元,子公司B在乙国同样赢利200万元,甲国实行比例税40%,乙国也实行比例税30%,乙国的预提税税率为10%,甲国同时实行直接抵免法和间接抵免法。

B公司已纳税额=200×30%=60(万元)

A公司来自B公司的股息收入=200×(1-30%)×40%=56(万元)

![]()

把来自B公司的股息收入还原为税前利润的形式:

A公司来自B公司的应税收入=56÷(1-30%)=80(万元),或者

=56+24=80(万元)

A公司甲乙两国全部应税收入=200+80=280(万元)

A公司甲乙两国全部收入应纳税额=280×40%=112(万元)

A公司对来自B公司股息

收入已纳税款的抵免限额=A公司甲乙两国全部收入应纳税额×(A公司来自B公司的应税收入/A公司甲乙两国全部应税收入)

=112×80÷280=32(万元)

乙国对股息征收预提税额=56×10%=5.6(万元)

A公司间接缴纳税额24万元,直接缴纳税额5.6万元,实际总纳税29.6万元(24+5.6),小于抵免限额32万元,所以允许抵免的股息收入已纳税额为实际纳税额29.6万元,其中间接抵免额为24万元,直接抵免额为5.6万元。

A公司实际向甲国纳税税额=112-29.6=82.4(万元)

2.多层间接抵免法

一层间接抵免法适用于只存在母子公司控股关系的重复征税问题;实际上很多跨国公司不仅母公司控股子公司,而且子公司还控制孙公司,甚至还会出现孙公司再控股重孙公司的多层控股现象。重孙公司的税后利润按一定比例作为股息汇给孙公司,孙公司将该股息还原后并入自己的收入中纳税,税后的利润再按一定的比例作为股息汇入子公司,以此一层层向上,最终到达母公司。也就是说,母公司来自子公司的股息不仅负有子公司所在国税负,而且负有从子公司到最底层公司各层的税负。多层间接抵免法就是为了解决这种多层控股关系的重复征税问题。

由于层数越多,计算的抵免限额就越大,对母公司所在国政府来讲损失就越大,所以母公司所在国政府要求母公司必须拥有其下层公司一定数量的有表决权的股票。美国《国内收入法典》(Internal Revenue Code,IRC)规定,母公司间接获得的已由下层公司缴纳所得税的股息获得抵免的条件是:每一层拥有下一层公司有表决权的股票不少于10%,而且母公司间接拥有表决权股票的比例不少于5%。比如,一个美国的母公司拥有子公司有表决权股票50%,子公司拥有孙公司有表决权股票40%,孙公司拥有重孙公司有表决权股票30%,那么母公司间接拥有重孙公司50%×40%×30%=6%的有表决权的股票,大于5%,即可以使用间接抵免法。

下面以两层控股关系的间接抵免法为例来介绍多层间接抵免法,多于两层的间接抵免依此类推。

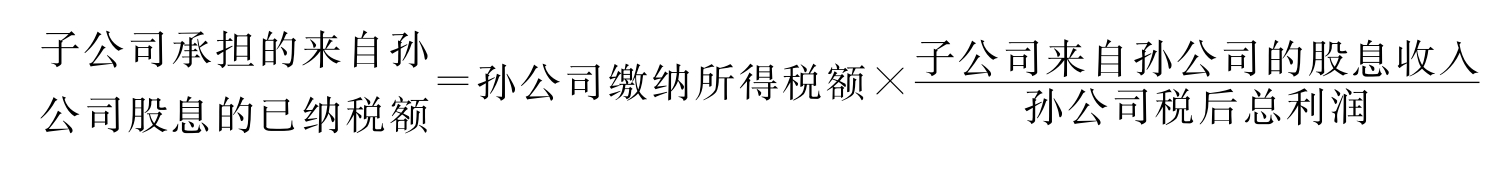

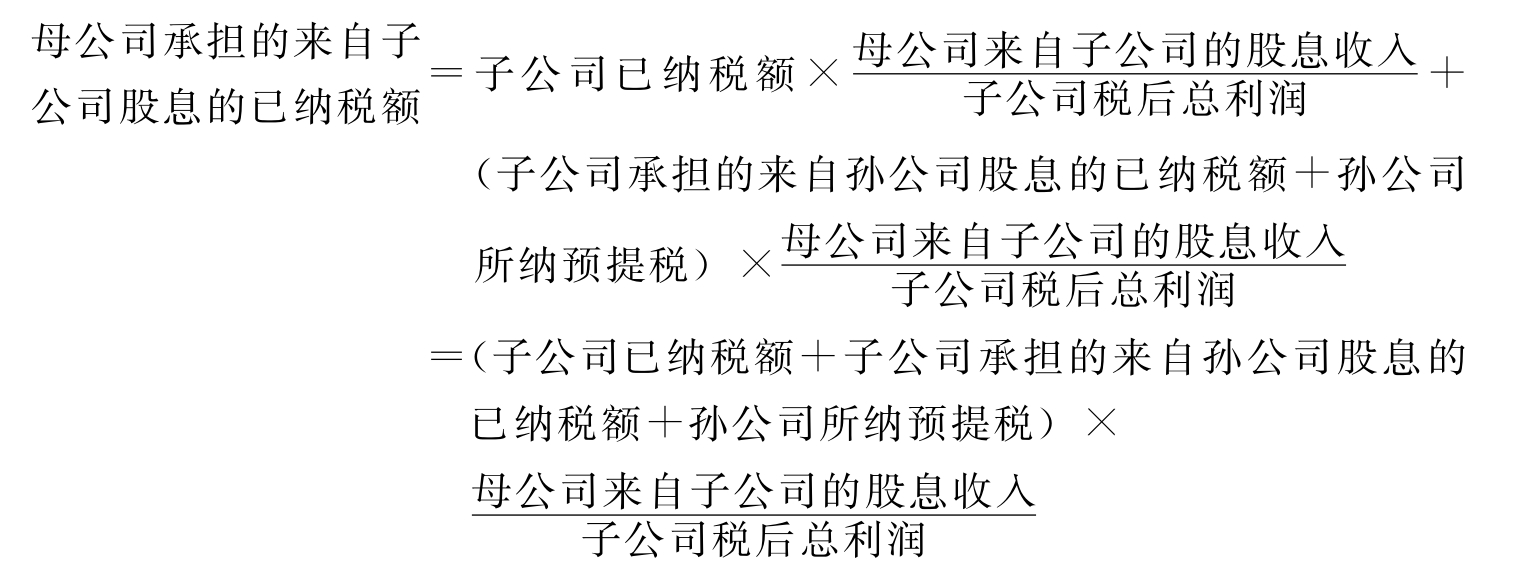

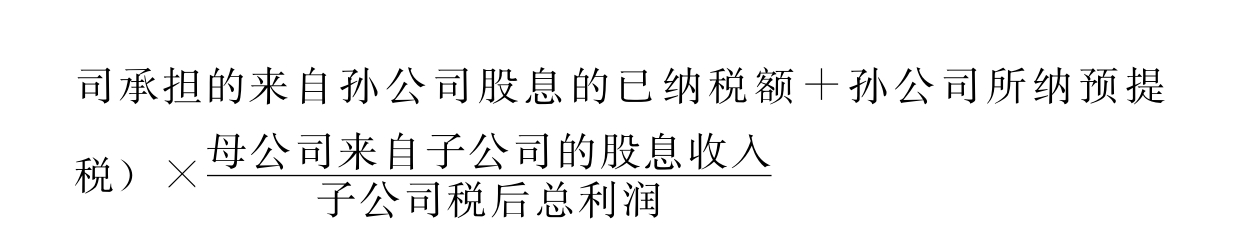

从最底层往上推进,先看子公司与孙公司之间:

子公司把来自孙公司的股息还原为税前利润形式后,加上子公司本身所得,作为子公司应税收入,税后的利润按一定比例作为股息再汇给母公司,母公司承担的来自子公司股息的已纳税额应包括子公司与孙公司两部分。

计算母公司来自子公司股息的税前利润的公式为:

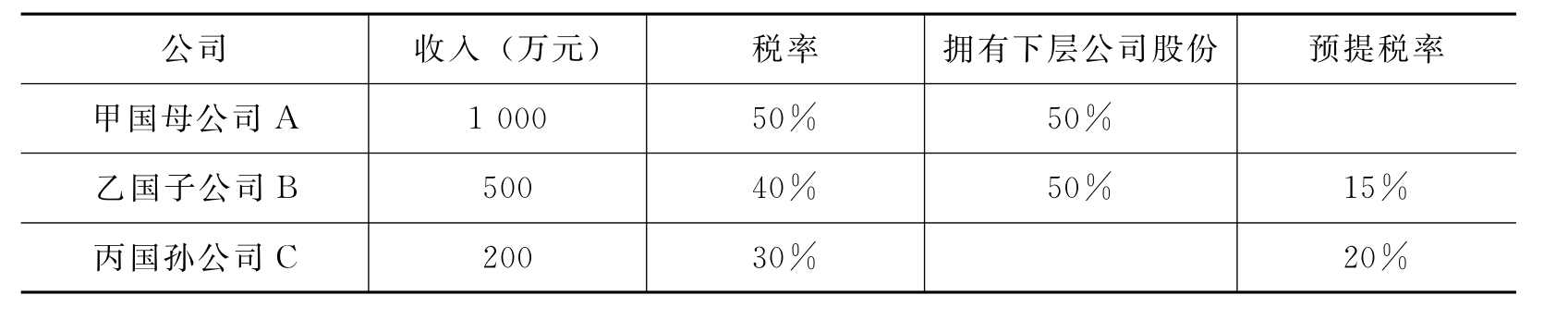

【例4.6】

某母子孙公司的控股关系如表4.4所示。

表4.4 某母、子、孙公司的控股关系

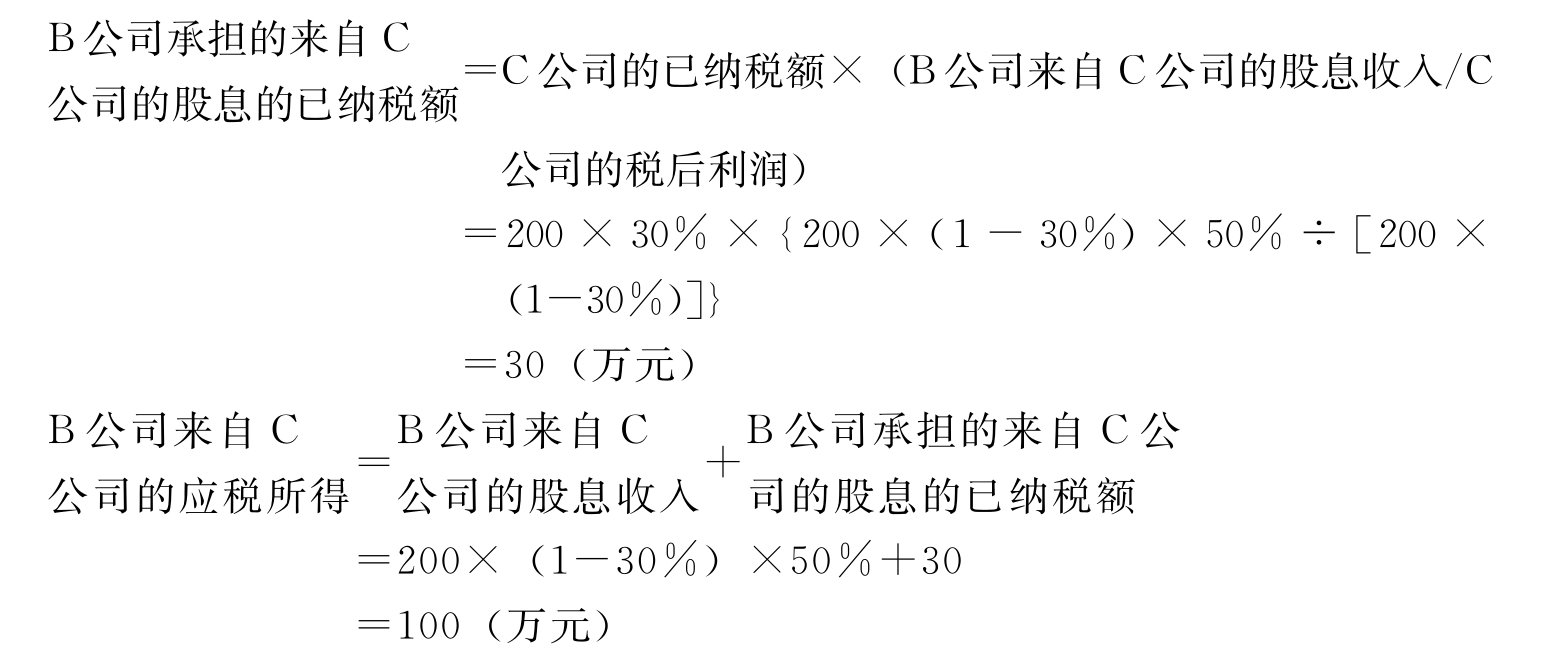

(1)子公司与孙公司之间,具体又分为下述三个步骤:

a.

把子公司来自孙公司的股息还原为税前利润的形式:

b.

计算子公司允许抵免的来自孙公司股息的已纳税额:

B公司实际缴纳的税额为44万(30+14),大于抵免限额40万,所以B公司允许抵免的C公司股息已纳税额为40万元。

c.

计算子公司实际纳税额及税后利润:

B公司实际应纳税额=(500+100)×40%-40=200(万元)

B公司税后利润额=B公司税前总收入-B公司实际应纳税额

=500+100-200=400(万元)

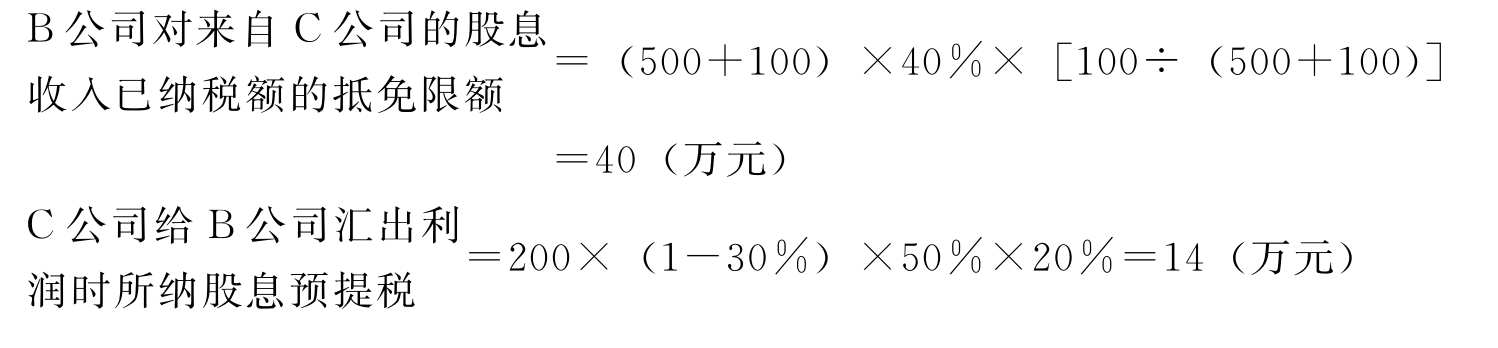

(2)母公司与子公司之间,也可分以下三步。

a.

把母公司来自子公司的股息还原为税前利润的形式:

A公司承担的来自B

公司股息的已纳税额=(B公司已纳税额+B公司承担的来自C公司股息的已纳税额+C公司所纳预提税)×(A公司来自B公司股息/B公司税后利润)

=(200+30+14)×(400×50%÷400)=122(万元)

注意,这里B公司的税后利润是400万元,而不是表4.4中的500万元。

A公司来自B公司的应税收入=A公司来自B公司的股息收入+A公司承

担的来自B公司股息的已纳税额

=400×50%+122=322(万元)

b.

计算母公司允许抵免的来自子公司股息的已纳税额:

A公司对来自B公司股

息已纳税款的抵免限额=(1 000+322)×50%×[322÷(1 000+322)]

=161(万元)

B公司所纳股息预提税=B公司给A公司股息收入×预提税率

=400×50%×15%=30(万元)

A公司来自B公司的股息实际纳税税额为152万元(122+30),小于抵免限额161万元,所以A公司所在甲国允许抵免的B公司股息已纳税额为152万元。

c.

计算母公司实际应纳税额:

A公司实际应纳税额=(1 000+322)×50%-152=509(万元)

A公司来自B公司所有已纳税款被抵免;另外,母公司所在国还补征了不足限额的部分9万元(161-152)。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。